华安期货:黑色系需求总量考验价格韧性

要点提示:

1.节后需求回补强度和弹性符合预期,2月末内蒙古矿难事件推动黑色系冲高,其中焦煤焦炭涨幅居前。

2.用钢消费在总量层面依然脆弱:其中基建用钢依然是主力增量,地产用钢变化不大,汽车用钢或在后市伴随汽车行业进入主动去库阶段而呈现滑坡。

3.节奏方面宏观资金在等待货权充分向下游转移过后的需求证伪,这也是节后补库逻辑下黑色系韧性仍存的原因,故潜在变盘日或在3月中旬至4月份。

4.从当下进行行情推演:钢价或在3月初进行二次冲高或高位震荡,随后若有海内外宏观风险共振则向下冲击前低。

5.若需求未被明显证伪,或回调至3800-3600一带,随后钢价中枢逐步过渡抬升进入下半年的补库周期和地产现实修复阶段。

一、黑色系节后维持涨势,原料溢价较强

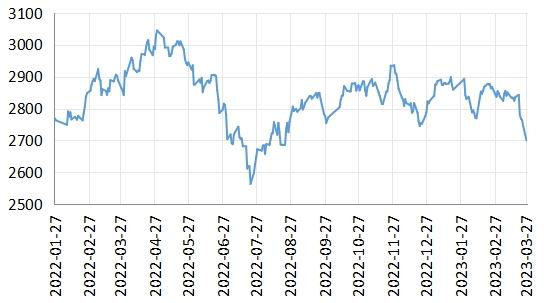

春节假期结束后黑色系经历短暂回调,随即继续向上运行。截至2023年2月26日当周,成材端螺纹钢05合约月涨幅1.4%,热卷月涨幅2.4%;原料则在长短流程复产增产的补库逻辑下呈现出明显溢价:铁矿石与焦煤05合约月涨幅均超7%,焦炭05合约月涨幅2.6%。在05合约盘面主线逐渐从春节前的复苏预期交易过渡至现实验证的过程中,黑色系商品价格在2月仍展现出了较强的价格韧性。

图表1:黑色系月度涨跌幅

数据来源:iFind,华安期货投资咨询部整理;

进入三月后,黑色乃至整个工业品都将在两会、海外经济体的下行压力、即将公布的国内经济数据等诸多要素下面临现实层面的需求考验。下文就宏观和产业层面对黑色系三月走势进行研判,同时就市场热点问题予以解答。笔者认为,尽管节后需求强度回补符合预期,内蒙矿难等突发事件亦增强了黑色系的价格韧性;但从基本面研判出发,笔者仍对上半年国内用钢消费总量维持中性偏悲观的态度(此部分亦可参考年报),因此若需求在3月被显著证伪,则螺纹钢05合约或再度冲击前低(3200-3400);若现实需求承接力度尚可,则螺纹钢05合约或回调至3600-3800一带后再逐步过渡至下半年的补库周期和地产用钢现实修复阶段。

二、节后需求回补强度尚可,三月校验总量高度

2.1 宏观周期:暂时变化不大,等待新变量发酵

库存周期:1月钢铁行业PMI供需双强,供需错配压力季节性降低。

图表2:钢铁供需错配压力较小

图表3:钢铁行业PMI回暖

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

从全口径PMI来看,中国1月份各项PMI指数几乎全线回升,这显然反映了疫情防控放开后经济活动呈现明显回暖态势,然而需要注意的是该数据或只能暂时反映当前经济状况与12月疫情肆虐时期的强弱对比,对真实经济活动韧性与总量的乐观仍为时尚早。

图表4:制造业行业PMI

图表5:工业企业维持主动去库

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

货币信贷周期:货币投放目前为止依然延续了2022年下半年以来的风格,M1增速同比转正显然对实体经济活动形成流动性利好。同时需求侧新增人民币贷款数量的上升也表明企业融资意愿的增强,利好后市复苏和用钢需求。

图表6:M1,M2,及其增速差

图表7:新增人民币贷款

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

存贷款余额与去年年末相差不大,居民端预防性储蓄的意愿依然较强。

图表8:国债收益率与利差

图表9:存贷款余额同比增速

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

财政投资周期:财政投资方面,2022年12月专项债发行同比走弱至0值附近;固定资产投资除基建有小幅改善外并无其余亮点。

图表10:地方政府专项债发行额及其增速

图表11:固定资产投资完成额增速

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

综上所述,宏观周期层面暂无出现显著变化,仍需新变量的指引;而由于月度经济数据的更新滞后问题,这一变化或许需要等到3月中旬才能陆续反映。

2.2 中观行业:汽车板块承压,地产边际修复为主

中观角度来看,汽车销量出现明显的同比滑坡,汽车行业在经历了过去两年的高景气度之后或在今年进入主动去库阶段,因此不宜对今年的汽车用钢太过乐观。

图表12:钢材下游行业累计同比增速

数据来源:华安期货投资咨询部整理;Mysteel

地产端去年12月的相关数据并无呈现实际改善迹象,仅以销售端的小幅边际修复为主。

图表13:地产无现实改善

图表14:百强房企销售边际小幅修复

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

基建层面,挖掘机开工小时数处于五年低位,但该数据的萎靡更大概率是因为今年春节提前的假日效应,因此暂时不具备太强的参考性。

图表15:汽车的用钢消费跳水

图表16:挖掘机开工小时数低位

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

综上所述,用钢消费在行业层面呈现基建最强(但对总量的提升有限,根据年报测算在1000万吨/年的级别),地产偏中性,而汽车制造用钢预计在上半年将会伴随行业去库存出现减量拐点。

2.3 微观高频:不温不火,不宜对总量乐观

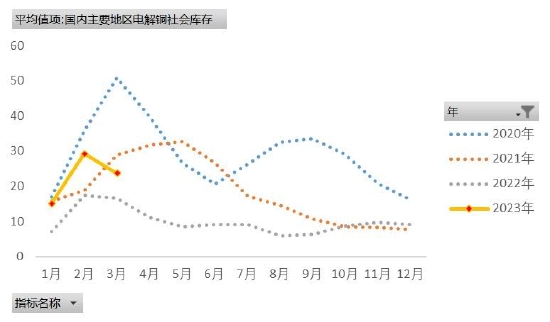

从高频数据来看,沥青开工率回补速度表明节后基建开工符合预期,百大城市成交土地面积也有边际好转趋势;但上述两个指标在总量上并没有出现层级式抬升。

图表17:沥青开工率

图表18:100大中城市成交土地面积

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

水泥熟料产能利用率以及混凝土产能利用率也以节后季节性回补为主,暂未出现总量抬升的迹象。

图表19:水泥熟料产能利用率

图表20:混凝土产能利用率

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

表观消费方面,螺纹与热卷回补斜率较为陡峭,表明节后以及疫情管控放松后钢材消费端的复工复产进度尚可;然而同上述指标一致,目前为止钢材表需暂未出现总量抬升的迹象。

图表21:螺纹钢表观消费量

图表22:热卷表观消费量

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

综上所述,笔者对节后需求侧的定性是弹性和强度尚可,但截至目前为主,并没有迹象表明用钢消费有总量抬升的迹象;其中基建用钢依然是主力增量,地产用钢变化不大,汽车用钢或在后市伴随汽车行业进入主动去库阶段而呈现滑坡。基于上述判断,笔者对于3月终端需求的现实印证持中性态度,但考虑到钢价自去年11月已累计上涨超30%,前置预期交易下的需求证伪风险正在显著加剧。

三、需求总量考验价格韧性

3.1 内蒙古矿难强化黑色系的价格韧性

黑色系内部,据官方消息,2023年2月22日午后,内蒙古阿拉善左旗生态移民示范区“新井煤业有限公司”矿区发生山体滑坡。截至2月23日22:30,已经救出12人,其中6人生还,6人死亡,47人失联。据了解,该煤矿产能90万吨,主产动力煤和低疏1/3焦煤(A8.8S0.6V25G56),受此影响,市场对于煤矿安全检查趋严预期增加,焦煤拉涨走强。

尽管该煤矿产能90万吨对供给影响不大,但事故较重大。根据最新消息,当地安监局已经启动一级响应,并要求内蒙地区露天矿自查,在自查完毕患隐排除严前禁生产作业。现临近两会预计对其它地区安全生产形成进一步影响,市场担忧安监外扩影响,对严监管预期陡增,煤炭供应预期偏紧,推高双焦价格,并在成本端对下游钢材形成溢价。

图表23:事故相关新闻

图表24:事故相关新闻

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

内蒙古炼焦煤产能占全国炼焦煤产能约9.6%,此次事故市场关注度较高,且全国重大会议召开在即,不排除煤矿为保安全主动减产停产,原煤产量有收缩可能;而下游刚性需求不减,市场易出现抢货高潮。据不完全统计,当前棋盘井地区涉及不合格煤矿有8座左右,目前已全部停产,合计产能约1000万吨;乌海市乌达区也已接到通知,部分露天煤矿已经停产待查。此外,山西吕梁与灵石个别煤矿也传出疑似安监文件与暂停产消息,但目前尚未经证实。

内蒙古焦企受前期市场低迷影响,多数企业炼焦煤库存维持在3-5天左右;事故发生后,下游寻货问价企业增多,炼焦煤市场交易火热,洗煤厂后市看涨预期较强,部分精煤价格上涨50-100元/吨,个别库存较低企业生捂货惜售心理。

从目前市场消息来看,安监力度有外扩至全国煤炭采选和矿业的趋势,分歧点在于安监检查是否会导致大范围和长时间的停产继而形成明显的供需缺口,关于这一点由于可参考案例不多,目前只能持续进行追踪和更新,但不妨碍我们做推演和应对。

图表25:过往煤炭矿难及影响

数据来源:华安期货投资咨询部整理;Mysteel

通过对过往矿难事件及其影响的复盘,不难发现:(1)本次事故从规模和发生地来看属于近几年来后果较为严重的矿难事故,相比2021/2022矿难事故的影响程度更大。(2)但需要注意的是,2022、2021年矿难事故后焦煤的涨幅更多是由于俄乌冲突和全球能源危机产生的供需缺口导致的(可参考同期原油涨幅),而非国内矿难形成的供需紧张。(3)从过往经验来看,此类事件冲击若无形成实质供需缺口,或供需缺口短期弥合,则盘面焦煤价格通常在未来一周内完成上涨计价,对下游钢价的推涨大约在3-5折(例:焦煤价格上涨10%,推涨钢价上涨3-5%)

图表26:焦煤库存:煤矿+六港+独立焦化+钢厂

图表27:110家洗煤厂原煤库存

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

因此我们有以下两点结论:

结论1:若安全监管检查外扩后并无影响矿山的实际产量或仅是短期影响产量随后恢复生产,则预计盘面将在未来一周内对该事件进行较充分计价;届时交易主线会重新回归至现有的终端需求验证层面。

结论2:尽管有澳煤进口的供应增量(两船总计不超过10万吨),但焦煤在矿难事件前就已处于供需偏紧的强现实格局,因此无论该事件是否继续发酵,双焦供需偏紧的强现实格局短期不改,双焦易涨难跌,其中焦煤强于焦炭。而一旦该事件形成实质性供需缺口,则黑色系在高位运行的时间或有所延长。

3.2 铁矿石价格向下回归压力增大

自去年底以来,随着铁矿价格的一路攀升,市场对于铁矿石供需格局的讨论不绝于耳,笔者试图去回答一个简单且市场关心的疑问:当铁矿05合约自去年11月前低以来上涨幅度超50%后,矿价还具备基本面支撑的上涨动能吗?

图表28:铁矿石钢厂库存可用天数

图表29:铁矿高低品溢价

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

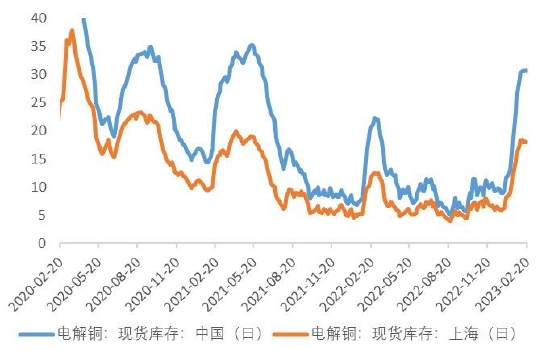

(1)从静态数据来看,钢厂的铁矿石库存确实颇为紧张,然而这是钢厂低利润下克制采购的结果,不代表铁矿本身有明显供需缺口。这一点也可以从铁矿高低品溢价看出来,钢厂在低利润下明显倾向于购买低品位矿粉。

图表30:45港进口矿库存

图表31:全口径铁元素库存

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

(2)港口矿从库存斜率和总量来看没有缺口迹象,发运、到港、天气的炒作目前为主仍没有直接冲击港口矿的迹象;(3)全口径铁元素也没有出现供需紧张的情况:处于过去5年的中性水平,而同期铁元素库存更高(2022、2019)的年份均对应基钦周期的去库阶段;(4)铁元素甚至在后市存在供应过剩的可能:这一点从唐山150万吨同期新高的钢坯数量可见端倪。

图表32:铁矿石仓单数量

图表33:铁矿净多席位

数据来源:Wind,Mysteel,iFind,华安期货投资咨询部;

叠加(5)铁矿石的注册仓单不低(6)主要席位尤其是内资开始出现高位兑现迹象,我们认为铁矿石05合约的向下回归或仅是时间问题,建议投资者关注买入平值看跌期权的机会。

3.3 钢价短线韧性仍存,但即将面临需求总量的考验

同前文所述,黑色系05合约的交易主线在过渡至现实层面后将在未来的两个月面临需求总量的考验。而笔者对需求的观点是(1)强度和弹性符合预期(节后需求回补速度尚可),(2)但总量依然脆弱(对上半年的判断依然是工业品处于去库周期+地产新开工难以转正,不对上半年钢材需求总量乐观)。

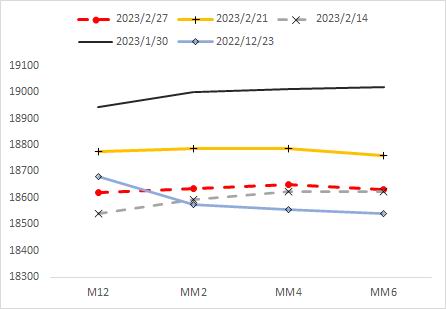

节奏方面宏观资金在等待货权充分向下游转移过后的需求证伪,这也是节后补库逻辑下黑色系韧性仍存的原因,故潜在变盘日或在3月中旬至4月份。从当下进行行情推演:钢价或在3月初进行二次冲高或高位震荡,随后若有海内外宏观风险共振则向下冲击前低(3200-3400),若需求未被证伪则回调至3800-3600一带;随后钢价中枢逐步过渡抬升进入下半年的补库周期和地产现实修复阶段。

四、品种间存在分化,钢矿以偏空思路对待

市场展望:供需格局上看,黑色系铁元素供需较中性,上游双焦现实偏紧,产业链总体存在刚性补库需求;因而短期来看黑色系韧性仍存。中期来看,终端需求的验证是05合约的交易主线,我们对需求的观点是弹性和强度尚可,但对总量依然维持谨慎偏悲观的态度。综上所述,对3月钢矿价格重心整体以偏空思路对待;双焦则在低库存和产业链刚性补库的需求下相较于钢矿更为强势,其中焦煤强于焦炭。

投资策略:若需求证伪,则考虑对钢材和铁矿05合约期货进行逢高沽空操作;或买入对应的平值看跌期权。

华安期货 闫丰 陈佳铭