加息恐慌再起,全球債市掀起新一輪拋售潮!

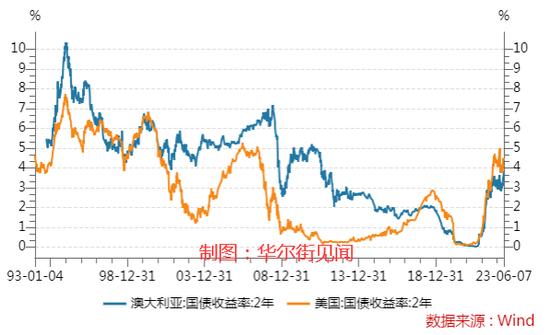

本週,澳大利亞和加拿大央行接連出人意料地加息,這向市場傳遞一個信息:央行們還未完成抗通脹任務。

來源:華爾街見聞

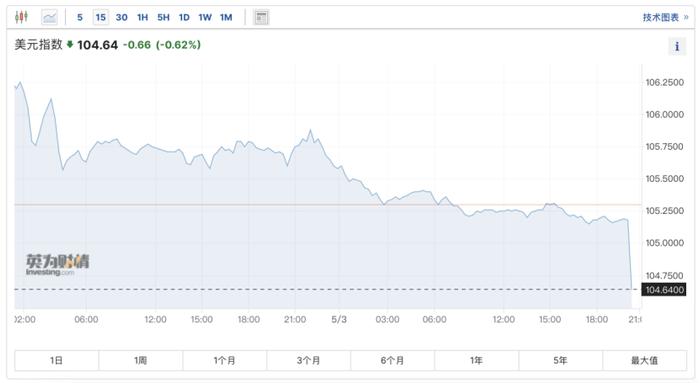

本週兩家央行接連意外加息震動了市場,週四全球債市暴跌,尤其是短期債券。

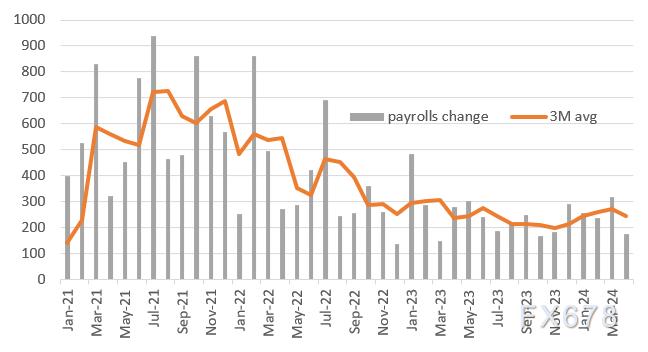

兩年期美國國債收益率一度躍升至4.6%的高位,澳大利亞兩年期國債收益率已躍升至2011年10月以來的最高水平,而加拿大兩年期國債收益率目前達到2007年以來的最高水平。與此同時,交易員們一度預計美聯儲7月份加息25個基點的概率爲100%。

在加拿大央行週四加入澳洲聯儲的行列,進一步加息以遏制CPI持續快速上漲的勢頭後,投資者又開始拋售國債。

隔夜,加拿大央行將基準利率上調至4.75%,結束了他們在1月份宣佈的暫停加息政策。

富達投資的投資組合經理、加拿大央行前顧問David Wolf表示:

“通常情況下,加拿大發生的事情,在美國沒有人關心。”“但在這種情況下,我認爲人們正在接收這樣一個信息,即也許所有這些央行都沒有像人們想象的那樣接近完成抗通脹任務。”

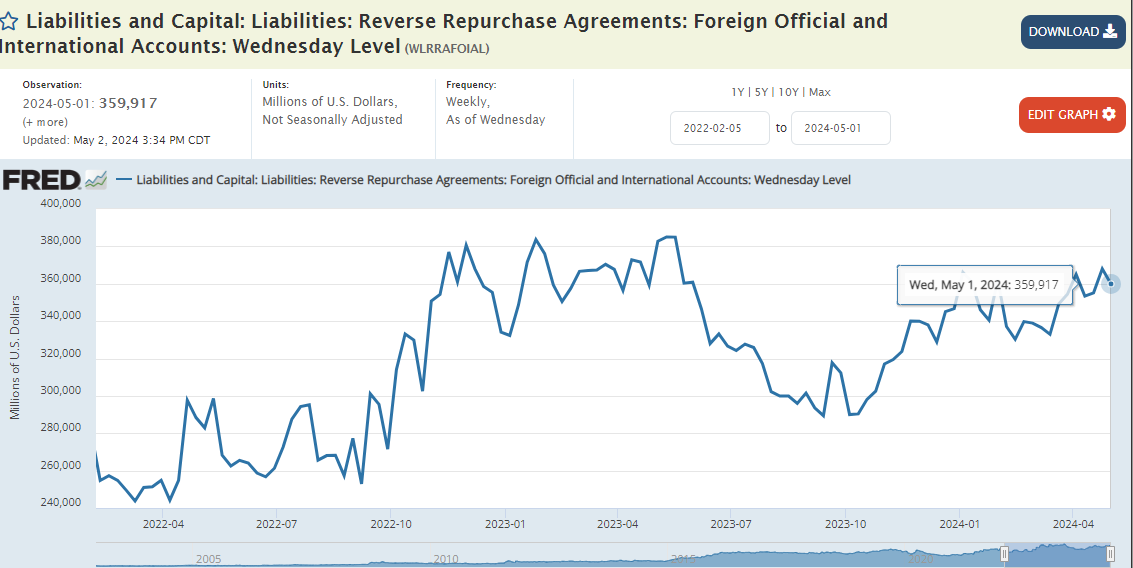

緊縮政策正在說服交易員重新考慮他們對美聯儲今年晚些時候降息的押注,儘管他們仍預計年底前會有一些寬鬆政策,但多次降息已被排除在市場預期之外。

瑞士寶盛集團(Julius Baer)固定收益研究主管Markus Allenpach表示:

“債券市場面臨來自多方面的嚴峻阻力。我們不得不承認,通脹下降的進程比我們預期的要慢。”

市場加息恐慌再起可能導致全球風險資產的波動性再次飆升。但就像去年的加息一樣,這些擔憂也將傳統的避險資產——國債——置於風口浪尖。

包括Jim Reid在內的德意志銀行策略師在一份報告中寫道,最新的事態發展“與央行即將暫停加息的普遍說法背道而馳,特別是考慮到加拿大是1月份首批正式發出暫停加息信號的國家之一。現在最大的問題是,美聯儲是否會在下週三跟進加息,還是會在連續10次加息後最終維持利率不變。”

在下週FOMC利率決定之前,美聯儲主席鮑威爾和聯儲官員們正處於靜默期,市場目前預期,美聯儲這次將“跳過”(skip)加息,同時向公衆解釋他們還沒有結束加息。

加拿大蒙特利爾銀行(BMO)全球資產管理公司固定收益和貨幣市場主管Earl Davis表示:

“本週我們看到澳大利亞和加拿大央行出人意料加息。這是煤礦裏的金絲雀(預警信號)嗎?。“美國市場正在意識到,美聯儲可能也會出人意料。”

所有人的目光都將集中在下週的美國CPI數據上,這將爲美聯儲的政策路徑提供進一步的線索。

凱投宏觀經濟學家Diana Iovanel在一份報告中寫道:

“事實證明,通脹比我們想象的更頑固,我們現在認爲央行將在比我們之前預測的更長時間內保持更高的政策利率。”