四季度公墓基金增持A股有色金屬板塊,透露什麼信號?

本文源自:智通財經網

智通財經APP獲悉,中國銀河證券近日發表研報表示,2023Q4主動權益類公募基金再次增持A股有色金屬行業,有色金屬行業重倉持股市值佔股票投資市值比上行至2.23%,環比2023Q2的2.19%上行0.04個百分點,連續兩個季度對有色金屬行業進行增持。根據公募基金2023年年報,該行統計了全市場7584支主動權益類基金,包含普通股票型基金、偏股混合型基金、平衡混合型基金、靈活配置型基金這些主動權益基金,對基金配置有色金屬行業的比例進行了定量分析。

2023Q4在國內一系列“穩增長”政策加速推出與落地,國內經濟出現底部企穩、初步回升的跡象,市場對於國內經濟復甦預期提升,使四季度主動權益類公募基金再度增持了“順週期”有色金屬行業,尤其與經濟相關性更大的銅板塊。且減持了因激進降息預期與地域衝突加劇致使金屬價格走高但公司業績釋放不充分的黃金板塊,此外2023Q4主動權益類公募基金還在時隔五個季度後首次增持了鋰板塊。2023Q4主動權益類公募基金重倉持有工業金屬、黃金、稀有金屬、金屬非金屬新材料板塊市值佔基金股票投資市值比分別爲1.05%、0.40%、0.38%、0.41%,較2023Q3環比分別變化+0.07pct、-0.06pct、+0.03pct、-0.01pct。

投資建議

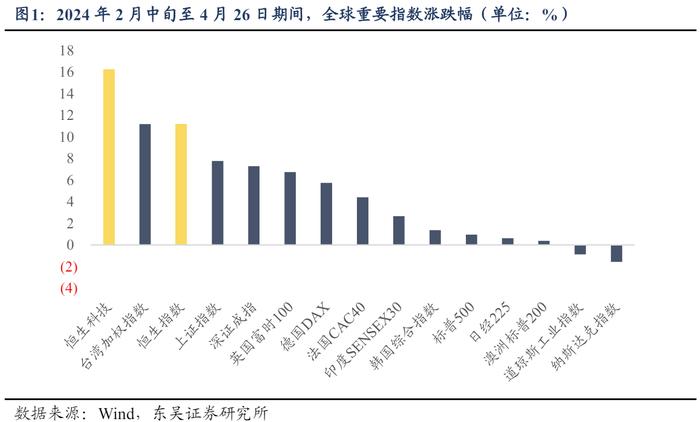

中國銀河提到,2024年年初美國強勁的經濟數據與美聯儲官員的鷹派言論,使市場此前對於美聯儲樂觀降息的預期有所降溫,引發美國中長期利率與美元指數的回升,黃金價格出現回調。目前COMEX黃金期貨和期權管理基金多頭持倉已降至2023年10月下旬市場開始以2024年激進降息預期給予黃金定價前的位置,FedWatch觀察工具顯示市場對美聯儲2024年開始降息的時點也已從Q1延遲至Q2,激進降息預期與投機因素對金價的影響已基本消退。

而市場調整下A股黃金板塊目前的動態市盈率更是已下降至2022年年底美聯儲宣佈放緩加息節奏、2023年3月美國銀行業暴雷市場出現加息結束預期、2023年10月巴以衝突與美聯儲開始展望降息週期這幾個近一年來金價波段上漲起點時的關鍵點位估值以下。

值得一提得是,主動權益類公募基金對A股黃金板塊的持倉也降至2023Q3前的水平。美聯儲總體將由加息轉入降息仍然是2024年較爲確定的宏觀方向,降息週期下美債利率下行驅動金價上漲的邏輯仍在,短期激進樂觀預期消退下金價與A股黃金板塊回調至合理估值,甚至是低估位置,將使機構對黃金板塊的配置窗口再度打開,建議關注山東黃金、中金黃金、銀泰黃金、赤峯黃金、湖南黃金。

鋰價持續的下跌開始擊穿Finniss等澳洲鋰礦的成本線迫使其停產。若後續鋰價進一步下跌,預計將有更多的固體鋰礦企業停產或延緩新建產能進度,從而在供應端收縮給予底部鋰價支撐,進而完成行業的築底與出清。A股市場鋰礦板塊預期最差的時刻已過去,在此前國內碳酸鋰期貨跌向8萬元/噸時,A股鋰礦股價已上漲回應,或許表明市場認爲鋰價已觸碰至長期底部,鋰礦股業績的不確定與風險有所消除,鋰礦板塊底部探明。

該行指出,2023Q4主動權益類公募基金在時隔五個季度後首次增持了A股鋰板塊,但目前機構對A股鋰礦板塊持倉仍處於2019年上一輪鋰週期最谷底時期的水平。而隨着澳洲鋰礦停產開始,行業出清加速,且出清已經進入較爲深入的階段,A股鋰礦板塊已至長期較好的左側配置階段,一些看好新能源鋰賽道前景的主動權益類公募基金或將在行業底部持續增持鋰板塊,建議關注天齊鋰業、贛鋒鋰業、西藏礦業、中礦資源、永興材料。

風險提示

1)有色金屬下游需求不及預期的風險;2)美聯儲貨加息超預期的風險;3)有色金屬價格大幅下跌的風險。

責任編輯:石秀珍 SF183