什麼信號?2/3策略師認爲收益率曲線倒掛不再預示經濟衰退

外媒調查顯示,近三分之二策略師認爲,美國債券市場暗示經濟即將衰退的一個關鍵指標已不再可靠。

2年期和10年期美國國債收益率之間持續的負利差是許多分析師模型中的一個關鍵輸入值,是預測經濟衰退的可靠指標,自1955年以來,負利差幾乎在所有經濟衰退的前奏中皆有出現。在此期間,它只發出過一次錯誤信號。

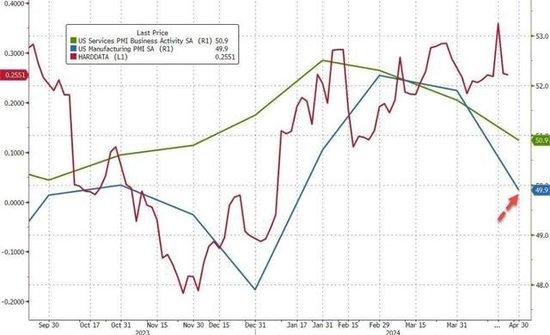

目前,收益率曲線已經倒掛了20多個月,倒掛了46個基點,但近期市場大部分討論都圍繞着經濟不會衰退的可能,甚至是經濟增長重新加速的風險。

3月6日至12日,外媒針對債券市場專家進行的一項調查顯示,34位策略師中有22位表示,收益率曲線的預測能力已今非昔比。

賓夕法尼亞互惠資產管理公司(Penn Mutual Asset Management)投資組合經理Zhiwei Ren認爲,收益率曲線倒掛的指標作用已大不如前。

“如果這兩件事同時發生,及養老基金等真金白銀對長端利率的需求無法滿足、而美聯儲又因經濟的韌性而將前端利率維持在較高水平,那麼收益率曲線將在一段時間內保持倒掛。”

自2007-2008年全球金融危機以來,美聯儲多次積極購買國債以刺激經濟,因此美聯儲在投資組合中的國債市場比例比以前大得多。

近年來,許多觀察人士都認爲,這種所有權扭曲了市場定價,儘管接受採訪討論最新民意調查結果的策略師並未將“量化寬鬆”政策壓低收益率作爲原因之一。

滙豐銀行固定收益研究全球主管史蒂夫·梅傑(Steve Major)說:“這次困難在於,政策利率是美聯儲(基金利率)長期均衡水平的兩倍多,而加息幅度和速度纔是導致反轉的原因。”

與此同時,金融市場今年不斷推遲對美聯儲首次降息時間的押注,先是從3月推遲到5月,目前又推遲到6月。幾位策略師繼而上調對利率較爲敏感的2年期國債收益率12個月預測,中值相比一個月前提高21個基點,達3.68%。

接受調查的60位策略師認爲,基準10年期國債收益率(目前爲4.10%)到8月底也只會小幅下降19個基點至3.91%,一年後降至3.75%。

而“逆轉”該曲線則需讓短期收益率相比長期收益率下降更多,或長期收益率上升。除決定何時降息外,美聯儲還須快速判斷何時放緩、並最終停止賣出部分證券。

在被問及美聯儲預計將何時放緩縮表,26位受訪者中有14位表示將在6月進行,其他受訪者的回答從3月到12月不等。此外,26位受訪者中有17位表示,美聯儲將在2025年第一季度或更晚些時候結束縮表。

責任編輯:於健 SF069