華安財險董事長、總裁職位懸空,陷股權大規模質押、償付能力不達標困局

來源:藍鯨財經

藍鯨新聞關注到,日前,華安財產保險股份有限公司(下稱“華安財險”)公告稱,童清因個人原因辭去公司總裁職務,爲保障公司經營穩定,董事會指定李雲煥爲公司臨時負責人,指定期不超過六個月。

需關注的是,任職長達13年的童清卸任後,華安財險陷入董事長、總裁兩大核心崗位懸空的狀態。人事變化並不僅限於此,去年底至今,華安財險副總裁數量從5位縮減至1位,且暫時撤銷了常務副總裁職務。

經營端,華安財險更是暴露出不少問題。2023年,公司增收不增利,因投資失利出現近12億的鉅額虧損,截至年末,償付能力下滑,連續多個季度風險綜合評級爲C類,償付能力不達標,更有近有83.97%的股權被質押,給股權穩定性增添不確定性。

元老級總經理童清卸任

2019年,彼時擔任華安財險董事長10餘年的李光榮卸任,該公司董事長一職空缺至今。此次童清離職後,公司暫時陷入“羣龍無首”的狀態。

爲此,華安財險指定地方大員、湖南分公司總經理李雲煥爲臨時負責人。出生於1974年8月的李雲煥,此前曾在人保財險、太平洋財險等公司的營業機構和管理部門擔任管理職務,加入華安保險後,先後擔任郴州中心支公司總經理、湖南分公司總經理助理、山西分公司總經理、湖南分公司總經理。

藍鯨新聞注意到,在童清辭任公告發布的前一天,華安財險還緊急披露了一則招聘啓事,擬面向公司內外部公開招聘總裁、副總裁各一名。

除了常規的學歷和任職年限等要求外,華安財險還對總裁崗位原分管業務的盈利情況提出具體要求,譬如,“擔任全國性保險公司(保費收入原則上不低於150億元)副總裁級別職務5年以上,且分管業務近三年盈利或公司整體盈利。”

值得一提的是,除了總裁離任,近期該公司4名副總裁職位被調整,2名副總裁被調出高管名單。其中,在童清的授權範圍內主持公司日常經營管理工作的張學清,被免去常務副總裁、財務總監、首席投資官職務,調整爲副總裁;範丹濤、廖小衛被免去副總裁職務,調整爲總裁助理;副董事長、執行董事徐軍被免去副總裁職務;原副總裁劉培桂、於鳳仁已不在高管名單中。

2023年淨虧損12億,償付能力不達標

作爲一家老牌險企,早年間,華安財險管理團隊相對穩定,也實現了多個年度的連續盈利,而從目前的情況來看,公司經營方面已經暴露不少問題。

根據公開信息梳理的情況來看,營收方面,華安財險始終保持保險業務收入增長態勢,且在2019年及以前,增速基本維持在兩位數,2020年開始,增幅下滑至個位數。2020年至2023年,其保險業務收入分別爲150.65億元、158.16億元、166.67億元、174.74億元,分別同比增長3.34%、4.99%、5.38%、4.84%。

利潤方面,華安財險淨利潤一直處於震盪波動狀態,2018年轉爲淨虧損2.32億元,2019年至2022年維持微弱盈利,2023年由盈轉虧,出現近15年來最大虧損,淨虧損11.66億元。

“公司經營結果不佳,主要受資本市場持續低迷影響,公司對持有的部分風險投資資產計提資產減值,隨着疫情結束,保險賠款支出也較同期有所增加”,華安保險相關負責人曾向藍鯨新聞記者直言。

2020年至2021年期間,控股子公司華安財保資產管理有限責任公司(簡稱“華安資產”)多次爲華安財險委託投資賬戶購入碧桂園地產集團有限公司(簡稱“碧桂園”)發行的“H20碧地3”、“H20碧地4”等債券,合計投資餘額4.28億元。2023年,房地產行業復甦情況不及預期,碧桂園銷售大幅下降,陷入嚴重的流動性危機,無法按約兌付後續到期債券,而華安財險持有的碧地債也因此展期,截至2023年12月末,對持有的碧地債計提減值金額2.03億元,剩餘賬面價值2.25億元。

2023年,華安財險綜合投資收益率、投資收益率分別爲-0.33%、-2.57%,總資產收益率-5.25%。

同樣大幅下滑的還有償付能力充足率,截至去年末,公司核心、綜合償付能力充足率分別爲75%、115%,分別較上一季度末下滑23及21個百分點,預計下季度將持續下滑。

監管數據顯示,2023年四季度末,財險行業核心、綜合償付能力充足率分別爲206%、238%,顯然,華安財險償付能力指標遠低於行業平均水平,其風險綜合評級更是連續多季度爲C類,償付能力不達標。

對此,華安財險表示,“公司已針對當前償付能力管控壓力,財務控制規模增長、改善承保經營結果,優化投資結構等舉措,降低實際資本消耗、減少最低資本佔用,穩定償付能力水平,化解償付能力風險。公司將持續與監管部門溝通,推動整改。”

股權質押比例高達83.97%

華安財險的股權結構也存在不穩定性。

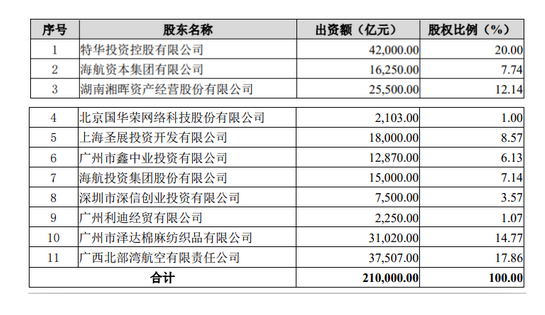

償付能力報告顯示,包括第一大股東特華投資控股有限公司在內,全部的11家股東均將華安財險的股份進行了質押或凍結,截止2023年年末,該公司股權質押比例高達83.97%,部分股權陷入司法拍賣困境。

圖片來源:華安財險2023年第四季度償付能力報告

譬如,2023年12月,華安財險第四大股東湖南湘暉資產經營股份有限公司名下持有的9.29%股權,兩次被掛牌拍賣,起拍價定爲7.39億元,二次拍賣降至5.91億元。不過,由於該筆股權處於凍結、質押狀態,市場對其認可度較低,最終因無人報名以流拍告終。

業內人士向藍鯨新聞記者指出,“股權質押是股東公司的常見的融資手段之一,爲獲得更多的流動性資金,對保險公司的經營管理不會產生直接影響。但是,如果一旦股東股權出現問題,導致股東權利被限制行使,那麼或對公司經營管理產生一定影響,而且易引發輿情危機,使投保人和潛在消費者產生擔憂情緒。”

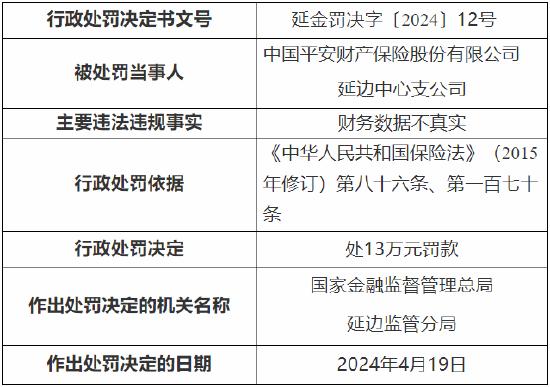

在合規性方面,去年華安財險頻收罰單,累計處罰金額超550萬元,僅四季度就被罰超400萬,違規事由指向編制或者提供虛假的報告、報表、文件、資料,虛構保險中介業務套取費用等。