美聯儲預測方式顯露過時跡象 情景分析將成替代方案?

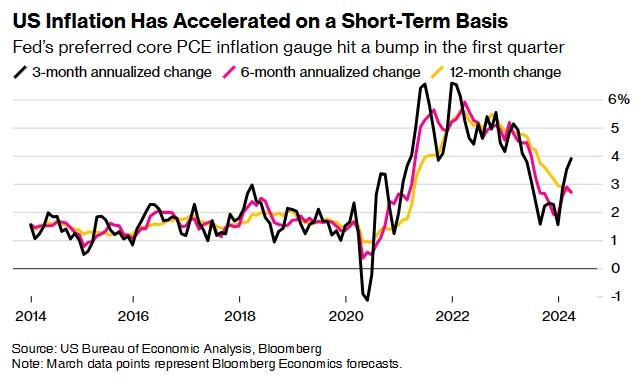

美聯儲目前陷入了一種預測和與公衆溝通的模式,而這種模式看起來越來越有限,尤其是在經濟不斷出現意外的情況下。問題不在於預測本身——儘管預測經常出錯。更確切地說,問題在於,在一個仍在經歷大流行後震盪的經濟體中,對核心預測的關注——比如2024年降息三次——未能充分傳達出可能的結果範圍。在通脹顯現出粘性之際,美聯儲上個月提出的利率前景現在看來已經過時。

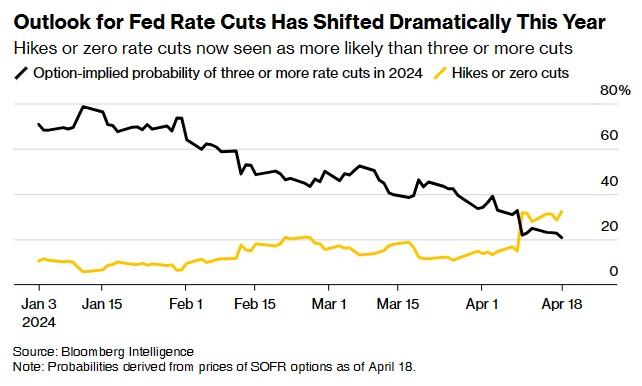

不降息乃至加息的可能性目前比降息三次或以上的可能性更大

另一種開始受到歡迎的方法是情景分析(scenario analysis),這一方法涉及強調基線面臨的一系列可信風險、以及央行可能如何應對。這種方法在經濟高度不確定時期尤其有用。曾是前美聯儲主席伯南克高級顧問的達特茅斯學院教授Andrew Levin表示:“美聯儲迫切需要將情景分析納入其公開溝通中。”他將其描述爲“貨幣政策的壓力測試”。

伯南克日前也提出了類似的觀點。他在本月爲英國央行發佈的一份報告中建議英國央行更多地使用情景分析。據悉,從去年開始,瑞典央行就開始定期使用情景分析,該行認爲這種方式“對於政策溝通非常重要”。伯南克表示,英國央行應在發佈核心預測的同時公佈其他可能的情景,這“有助於公衆更好地理解選擇政策的原因”。

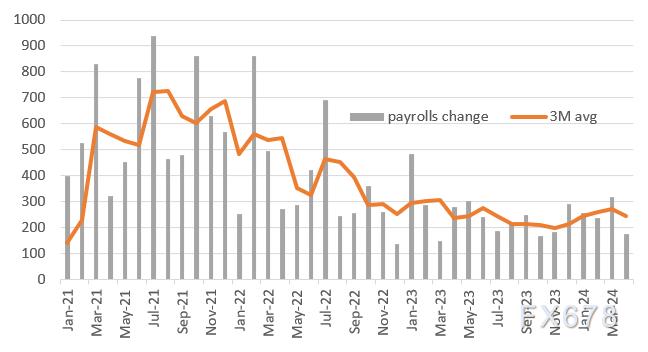

美聯儲在3月將對2024年的經濟增長預期大幅上調了0.7個百分點,同時預期今年將有三次降息。然而,高於預期的通脹數據很快就讓這種預期變得過時,至少在金融市場上是這樣。投資者已經下調了對美聯儲今年降息次數的預期。期權市場則預期,美聯儲降息一次或更少的可能性在50%左右。

美聯儲青睞的通脹指標在第一季度出現反彈

美聯儲的經濟預測彙集了19位政策制定者對經濟增長、失業、通脹和潛在利率路徑的看法。出於設計和意圖,美聯儲將投資者和分析師的注意力集中在利率預期中值上。但在當前這種經濟高度不可預測的時刻,全方位的觀點就顯得更爲重要。

Bloomberg Intelligence首席美國利率策略師Ira Jersey表示,如果不知道政策制定者們在“經濟過熱”情景下可能會如何調整利率路徑“這些前景的任何變化都會帶來更多波動”,“瞭解美聯儲是如何阻礙這種潛在結果的可能會提供有價值的信息”。

美聯儲3月公佈的點陣圖顯示,19名政策制定者中有9人預計今年將降息兩次或更少。隨着最新通脹數據的出爐,這種觀點突然變得更加可信。美聯儲主席鮑威爾一直強調,美聯儲最終對利率的決定將取決於數據,不過他今年已傾向於降息的說法。

美聯儲的經濟學家確實會爲政策制定者預測情景,但這些數據是由模型驅動的,並不反映貨幣政策委員會會達成一致的預期反應,而且從溝通的角度來說也無關緊要,因爲它們是在五年後才公佈的。

美聯儲政策制定者可以通過幾種方式開始傳達替代路徑的風險。紐約聯儲已經要求華爾街交易員計算年末政策利率不同結果的概率。如果美聯儲政策制定者也這麼做,投資者可能會認爲2024年不降息的可能性大於零。

投資公司德劭集團(D.E. Shaw Group)經濟研究主管Kris Dawsey表示:“從他們的角度來看,溝通基線結果可能會更簡潔。問題是,什麼是最有幫助的事情。有一種感覺是,過於突然地改變他們在利率路徑上的溝通方式的代價是高昂的。”

杜克大學教授、前美聯儲理事Ellen Meade表示:“政策制定者正在制定單一政策路徑。他們需要一種模式展望,這是無法迴避的事實。”“一旦他們掌握了這一點,情景分析就可以很好地與公衆討論這樣一個事實,即模式路徑不是100%或一成不變的、以及最突出的風險是什麼。”

至少一些現任美聯儲官員似乎確實願意接受這種做法。克利夫蘭聯儲主席梅斯特(Loretta Mester)稱自己是情景分析的“粉絲”。明尼阿波利斯聯儲主席卡什卡利(Neel Kashkari)去年發表了一篇文章,概述了兩種相互競爭的經濟前景、以及它們對利率的假設影響。

當涉及到公共溝通實踐的創新時,美聯儲往往行動緩慢。但摩根大通首席美國經濟學家Michael Feroli表示,伯南克對英國央行的評估可能會促使人們更多地思考如何更多地談論利率路徑的可能性和替代方案。時機也可能是偶然的。美聯儲官員將在今年晚些時候啓動另一項政策框架審查,此前美聯儲在2019年和2020年進行了首次此類審查。