安信信託回覆問詢:25個信託項目逾期 合計規模118億

安信信託回覆監管問詢:25個信託項目逾期 合計規模118億元

來源:每日經濟新聞

日前,上交所對安信信託2018年經營業績大幅下滑、信託貸款中關注類貸款大幅增長、信託項目延期以及在公司經營業績大幅下跌的情形下,董監高實際獲得的稅前報酬不降反增等9個方面進行問詢,要求安信信託在5月31日前作出說明。延期數日後,近日,安信信託作出回覆。回覆後的開市首日,安信信託股價大跌9.83%,盤中一度跌停。

值得關注的是安信信託目前的逾期信託項目問題。據安信信託披露,截止2019年5月20日,安信信託到期未能如期兌付的信託項目共計25個,其中單一資金信託計劃13個,涉及金額59.42億元;集合資金信託計劃12個,涉及金額58.17億元。合計規模爲117.59億元。截至2018年底,安信信託管理的信託資產規模爲2336.78億元。約118億信託項目未能如期兌付

對於管理2000多億信託資產的公司來說,旗下信託項目的兌付問題更令人關注。

近期,安信信託被爆信託項目出現延期,與此同時,信託項目的清算數量也遠低於往年。據統計,2018年安信信託完成清算信託項目僅有75個,幾乎僅爲2017年一半。數據顯示,2015~2017年,安信信託分別完成清算信託項目143個、173個、140個。

對此,上交所要求安信信託列示近一年多來旗下違約或延期兌付的信託項目具體情況。

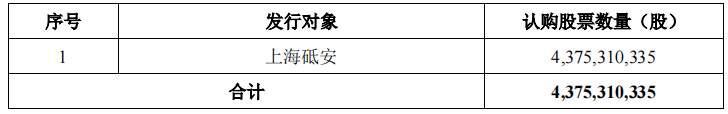

安信信託在回覆中表示,截至2019年5月20日,公司到期未能如期兌付的信託項目共計25個,其中單一資金信託計劃13個,涉及金額59.42億元;集合資金信託計劃12個,涉及金額58.17億元。規模合計約118億元。

安信信託進一步稱,上述信託計劃委託人主要是有風險識別能力的專業投資者,信託計劃到期後公司積極配合委託人開展資金催收工作。

此外,在上述到期未能如期兌付的信託項目中,違約或逾期大多出現在去年下半年以及今年上半年,而且,今年上半年有上升趨勢。具體來看,2018年上半年安信信託到期未能如期兌付的金額約爲0.62億元,2018年下半年爲48.12億元,2019年截至5月20日,該項金額爲68.86億元。

從風控措施來看,上述項目中,有足值的抵質押擔保的佔比爲42%,企業保證擔保的佔比爲43%;其中主動管理類項目的抵質押擔保的比例爲100%。安信信託表示,沒有導致信託財產受損的終極風險。前述兌付問題主要因宏觀經濟形勢及市場變化等原因,出現了短期流動性困難。對於到期的信託計劃,公司一方面與委託人積極溝通協商信託計劃延長期限;另一方面通過與債務人談判、尋求第三方企業債務重組、通過司法途徑處置資產等方式積極處置變現資產,儘快向委託人兌付。

在安信信託回覆問詢函的首個工作日,安信信託股價大跌9.83%,盤中一度跌停,股價回到今年2月的水平。

數據來源:Wind去年金融資產公允價值變動收益爲-12.6億元

對於2018年的安信信託來說,除了業績的大幅下滑外,資本市場也成爲一顆“毒藥”,這不僅體現在印紀傳媒的投資失敗,還體現在多個資產投向爲股票的資管、信託計劃出現大筆損失。

針對業績的大幅下滑,安信信託在回覆中解釋稱,一是受資本市場波動的影響,2018年安信信託持有的部分金融資產體現的損失比上年度增加27.12億元;二是受行業政策調整及市場等多重因素影響,公司手續費及佣金淨收入同比大幅下降,全年確認手續費及佣金收入15.38億元,較上年減少37.4億元。

從行業整體來看,2018年信託行業的確在收縮,無論是在規模還是在收入方面。信託業協會數據顯示,截至2018年4季度末,全國68家信託公司受託資產由2017年末的26.25萬億元減少到22.70萬億元,比2017年4季度末下降13.50%。在整體的營收和淨利潤方面,也出現了普跌。

雲南信託統計數據顯示,2018年營業收入較上年收縮4.20%,35家信託公司營收出現負增長,同時受規模收縮影響,近一半家信託公司信託收入出現下滑,信託收入同比下滑2.91%。但相較行業的下滑比例,安信信託的下降幅度還是較大。

對此,安信信託表示,從公司自身的信託業務來看,公司信託業務交易對手以中、小企業及實體經濟爲主,佔公司信託業務客戶總數的52%。受宏觀經濟調控影響,部分企業融資能力受限,因此未能足額支付公司信託報酬,導致公司年度手續費及佣金收入下降。

值得注意的是,2018年,安信信託持有的金融資產公允價值變動收益損失達12.6億元。具體而言,投資的5個資管、信託計劃出現損失,單筆均超過1億元,投向均爲股市,僅自營證券部分出現正收益。

數據來源:安信信託關於對上交所2018年年度報告事後審覈問詢函的回覆公告

5個資管、信託計劃分別爲:華安資產-信盛1號專項資管計劃,國海成長一號、二號資管計劃,長江財富-富安1號專項資產管理計劃,中鐵信託·傳化股份2號信託受益權,浙金·匯安1號集合資金信託計劃。損失最大的爲浙金·匯安1號集合資金信託計劃,達-4.41億元。

在關於資產減值損失的進一步披露方面,除“踩雷”印紀傳媒計提減值準備10.55億元外,中弘卓業集團有限公司5.5億元的貸款計提減值準備也浮出水面。該筆債權於2018年12月31日到期,以“中弘股份”股票作爲還款保證。2018年,該公司經營狀況持續惡化,“中弘股份”股票於12月27日交易結束後被終止上市。

安信信託稱,公司上述各項資產減值準備的計提按照《企業會計準則》的要求並結合資產出現減值跡象的時點,前期不存在應計提而未及時計提資產減值準備的情形。公司存量資產以各類金融類資產爲主,依據相關規定,對各類存量資產計提減值準備。2018年度,經立信會計師事務所審計,共計提相關減值準備21.56億元。

此外,公司作爲金融機構,在宏觀經濟下行和行業監管政策調整力度加大的背景下,經營過程中仍將面臨各種風險,主要包括信用風險、市場風險和流動性風險等。其中,公司金融資產價值受資本市場波動、宏觀環境、監管政策等多重因素的影響,具有不確定性。2018年合併結構化主體總規模251.64億元

在此前的問詢函中,上交所對安信信託發放貸款和墊款的大幅增加表示關注。截止2018年底,安信信託“發放貸款和墊款”餘額147.7億元,佔公司總資產的46.8%,較上年同期大幅增長166%,較2018年9月30日的餘額增加了97億元。安信信託在年報中解釋爲主要是合併結構化主體增加所致。同時,信託貸款中關注類貸款達43.56億元,佔比27.79%,同比增長846.92%。

在此次的回覆中,安信信託進一步解釋稱,2018年,公司共合併結構化主體26個,對應結構化主體總規模251.64億元,合併的結構化主體中:底層資產爲證券類資產的6個,規模27.94億元;底層資產爲貸款類資產的17個,規模138.11億元;底層資產爲其他投資的3個,規模85.59億元。

數據來源:安信信託關於對上交所2018年年度報告事後審覈問詢函的回覆公告

另一方面,安信信託表示,公司期初持有上述資管計劃份額25.52億元,期末持有份額爲88.65億元。上述合併的結構化主體,與上市公司實際控制人不存在關聯關係或其他安排。期末公司管理層根據合同、投資目的對結構化主體進行評估,從結構化主體中獲取的可變回報以及權力與可變回報的關係,對擁有控制權的結構化主體,納入合併範圍。

此外,關於期末公司合併報表“發放貸款和墊款”餘額147.7億元,其中,由固有業務直接放貸形成的貸款餘額23.74億元(佔比16.07%);通過合併結構化主體形成的貸款餘額123.96億元(佔比83.92%),公司根據相關規定,對結構化主體進行合併。