對話 | 代幣暴漲,市值暴增,投資者如何抓住DeFi大潮機遇?

2020年,DeFi迎來爆發式發展,去中心化金融已成爲加密領域的最熱門話題之一。DeFi爲何興起?作爲新興的金融服務,DeFi的市場前景如何?投資者有哪些參與機會?代幣暴漲,市值暴增,處於風口之上的DeFi面臨哪些機遇和挑戰?將給 以太坊 帶來何種影響?

7月30日,OKEx情報局邀請到OKEx 區塊鏈 架構師William,全面解讀DeFi生態。

嘉賓簡介:

William Liu,OKEx區塊鏈架構師,三年來一直致力於DeFi頭部項目的行業研究,深度參與並見證了DeFi生態的三個重大變革:1.從「MakerDAO單抵押借Dai CDP」到「多抵押MCD」;2.從「訂單薄模式Dex」到「AMM機制」,如uniswap,balancer;3.從「借貸協議compound」到「目前影響力最大的借貸聚合協議YFI」流動性挖礦。

要點摘錄:

1、DeFi的爆發剛剛開始,未來還將迎來第二波、第三波爆發式的增長。因爲它不僅是對沖市場風險的金融工具,其生態設計還能滿足不同參與者實際的金融需求。

2、相較於傳統金融,DeFi具備非託管、資金安全兩個明顯優勢。同時也面臨兩大侷限和問題:以太坊底層擴展性問題、喂價機制的中心化問題。

3、DeFi與CeFi的關係是一種相互補充的關係,一種並行的關係,未來不會完全取代CeFi。

4、DeFi項目代幣價格暴漲,是因爲它們有基本盤,這些幣具有一定的價值。 但暴漲是一種短期投機現象,實際投資時需合理管理風險。

5、主流加密市場是DeFi的一個養料池,反過來DeFi的需求增加會助推整個主流加密市場的牛市。

6、目前來看,以太坊網絡的擁堵和高昂的Gas費拖了後腿,成爲了阻攔DeFi增量用戶進入的門檻。

7、普通投資者的DeFi參與機會有兩種:一種是“無腦”的機會,比如直接參與存幣生息的項目,再專業一點的是參與流動性挖礦。

以下是對話全文:

OKEx情報局:今年以來,DeFi的爆發引發了市場的廣泛關注,成爲了行業頭部熱點。然而許多投資者依然是“知道但不太瞭解”的層面,能否請您詳細介紹一下DeFi到底是什麼?它爲什麼會興起並獲得如此快速的發展?

William:DeFi的全稱是Decentralized Finance,我們一般稱它爲去中心化金融。DeFi爲什麼會興起?第一,因爲它能夠獲取高額的收益,這也是大家比較關注的。第二,它實際上是一種可以對沖市場風險的金融工具,比如說你判斷ETH接下來會大跌,你可以將ETH換成穩定幣(如USDT)去規避這種風險,所以說正是因爲它能實際的解決持有Crypto資產的這部分人的需求。

一個事物的誕生,是因爲它能解決實際的需求問題。DeFi能夠如此快速的發展,就是因爲它解決了持有 比特幣 、以太坊這類數字資產人實際的金融需求,總結起來就是我說的兩點。第一點,持有的 加密貨幣 投入到DeFi產品中可以獲得高額的收益,;第二點,它是一種對沖市場風險的金融工具。

OKEx情報局:7月22日,據DeFiMarketCap顯示,DeFi總市值突破100億美金,DeBank數據顯示,DeFi鎖倉代幣資產總價值突破40億美元。今年DeFi市場價值可謂是屢破新高,在您看來它發展至今的現狀如何?

William:剛纔主持人說到了一個非常重要的指標叫做鎖倉量,專業詞彙叫做TVL(代幣鎖倉量),是我們分析DeFi項目的一個指標。6月份的時候,整個DeFi市場的鎖倉量才10億美元,但是到7月初的時候,真的想不到,半個月的時間就有20億美元的鎖倉量,是很驚人的數據增長。 然後現在纔剛剛過去的兩個月,現在已經到了40億美元,這個數據是大家可以從一些公開的大數據平臺可以直接看到的。

現在應該說DeFi是剛開始爆發,隨着幾個熱門事件比如閃電貸攻擊事件,還有最近非常火的Compound治理代幣COMP的“借貸挖礦”,以及國外DeFi社區非常火的流動性挖礦。有一個詞叫yield farming,yield是收益,而farming就是農業產出,它把收益跟農業產出結合起來。我們就是農民,種的東西就是各種各樣的DeFi產品,我們在這些DeFi產品中耕種獲得收益。流動性挖礦這個非常火的熱點事件,也說明DeFi通過這類網絡梗的流行也變得有出圈的可能。

包括上週yearn.finance項目的YFI代幣,這些事件一直在頻繁的出現,也可能帶領圈外的持有crypto的這些人將自己的BTC、ETH投入到DeFi裏面,所以DeFi也會有熱錢進入。我認爲DeFi應該還會迎來新一輪的增長,現在的爆發可能僅僅是開始。

OKEx情報局:DeFi 目前提供的金融服務主要有哪 幾 類 ? 各有什麼特點 ? 您個人比較看好 DeFi 中哪一類的金融產品?

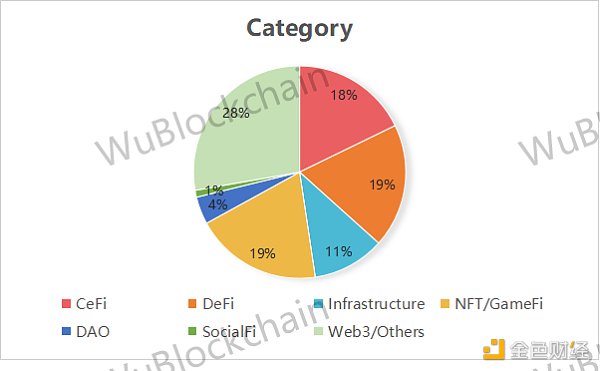

William:DeFi產品的類別主要有有借貸類、去中心化交易所、聚合類、BTC跨鏈項目,還有資產管理類這六大類項目。

首先介紹借貸類,借貸類產品非常通俗易懂,就是你存幣生息,借幣還息。比較火的借貸類的DeFi產品像大家都知道的Compound、Aave這兩款產品,還有dydx也是一款借貸類的理財產品。

第二個重點類別是穩定幣類別,這裏就要介紹DeFi界的扛把子——Maker DAO這個項目。穩定幣Dai在DeFi裏面是怎麼玩的呢?就是你可以抵押你的資產比如ETH,去生成穩定幣Dai(1Dai=1美元)。

第三大類就是去中心化交易平臺,也就是DEX(decentralized exchange)。現在在DEX平臺有現貨交易,比如Maker DAO推出的一個交易所叫Oasis ,還有uniswap 、balancer,這些都是現貨交易所;當然也有槓桿交易,比如dydx;也有期權交易,比如說opyn;當然還有衍生品交易所,比如Synthetix。

第四類就是聚合類的項目,比如InstaDapp、yearn。InstaDapp就是將多個DeFi項目包裝聚合在一起,你只要在InstaDapp上進行存幣生息操作就行了。再比如上週非常火的項目yearn.finance,它就是看Aave、Compound、dydx這些借貸平臺上哪個利息高,它就幫你把資金投到哪個上面去存幣生息。

第五類DeFi裏面比較大的項目類別——BTC跨鏈。因爲現在所有的頭部的這DeFi項目都是在以太坊上,而這個DeFi非常火,所以在虹吸效應的影響下,BTC也通過跨鏈技術在以太坊上去1:1的錨定發行比特幣,也就是說在比特幣鏈上去鎖定的一個比特幣,我在以太坊上就可以通過跨鏈技術在以太坊上發行一個比特幣,這類比特幣跨鏈項目常見的有wBTC、renBTC、tBTC……現在通過比特幣跨鏈到以太坊上,抵押到抵貸項目裏面的比特幣也已經有2萬多枚了,這個數字增長也是在最近兩個月增長起來的。

最後一類是管理資產類的項目。可能很多人不願意去分析這麼多借貸項目哪個存款利息高,那你可以像傳統的金融裏面一樣投資一個基金,讓基金經理人幫你打理資產,投到一些生息的項目中,最終給你一個總的年化收益。

在這6大類中我比較看中的有三類,第一種就是借貸類項目,因爲借貸本身就是金融裏面基礎的一個需求。第二是穩定幣Dai,因爲現在Dai已經成了所有主流DeFi項目產品的一個標的物。此外,我還看好基礎的金融工具,去中心化交易所類別,它已經基本上涵蓋了傳統的金融市場中的交易功能,比如說槓桿交易、期權交易,衍生品交易等等。

OKEx情報局:根據 我們對粉絲的調研發現用過 DeFi 平臺的用戶並不多,既然用戶不多, 那 爲什麼市值會被炒到如此高的狀態?哪些人羣是 D e Fi 的使用羣體?

William:有一個經典的場景,像比特幣或者以太坊這類礦工、礦場主,他們可能擔心接下來一個月的礦機的電費,但是自己持有比特幣和以太坊,沒法獲得現金流。因爲他也不想將挖到的比特幣和以太坊直接以市場價賣出去,因爲後面如果以太坊比特幣漲了,自己就高價也買不回來了。所以這時候可以藉助類似於Maker DAO這樣的項目,他們把ETH抵押到其中生成Dai,然後用Dai去交電費。

所以,其實DeFi平臺現在大部分的使用人羣可能是crypto社區的人,或者是比特幣、以太坊的堅定持有者。他們大部分都是有一些計算機或者是金融背景,很早就在crypto社區玩的一羣人,他們可能很早自己搭建一些礦機,自己在挖礦。此外,這部分人有一個特徵,就是私鑰都持有在自己手裏,所以他們參與DeFi的門檻相對較低,只要把私鑰導入到錢包中就立馬可以把資金投入到一些DeFi項目中去。

OKEx情報局:與DeFi對應的詞是CeFi(中心化金融或傳統金融),您認爲與傳統金融相比,DeFi具備什麼優勢?同時目前是否存在什麼侷限或問題?

William:DeFi有最明顯的兩個優勢, 第一個是非託管, 不同於傳統的金融項目背後是一個公司或者是政府、銀行等等,它都有一個第三方,我們都是將自己的錢託管到第三方手上。DeFi它是沒有託管的,沒有中介,沒有中間人,它背後都是智能合約,你的錢都在智能合約上,這就意味着你的錢還是在你自己手上。 第二個優勢是資金安全, 因爲你的錢都是在智能合約上,這也就是說你只要持有私鑰,你私鑰上持有一些數字資產,你就沒有任何的加入門檻,因爲智能合約都是公開的,這些接口你都是可以直接用你的私鑰簽名去調用的。而智能合約是自動執行的,所以你投資一個DeFi項目,協議是自動執行的,你的收益它會自動直接到你的賬上。整個區塊鏈都是透明的,你不用擔心自己的資產安全。

所以DeFi相較於中心化金融或傳統金融,它的兩個明顯優勢,第一點就是非託管,沒有中間人,第二點就是資金安全都是自動化的,又是智能合約,你的資金還是持有在自己的手上。

至於DeFi的一些侷限,我這裏說兩點,第一點是以太坊底層擴展性問題。因爲現在DeFi實在是太火爆了,所以整個以太坊被擠爆了。現在以太坊整體的Gas費非常高,因爲我經常會深度參與一些DeFi項目,舉一個非常簡單的例子,我將USDT穩定幣存入到 curve.fi 這個項目裏生息,光調用存幣這個環節,就至少要調用以太坊3次。因爲現在以太坊平均的Gas費價格在90或者是60 Gwei這個級別,平常不擁堵的情況下,其實3Gwei就可以調用成功。這意味着現在的Gas費相較於不擁堵的情況的30倍。按照我看到的價格20美元覈算,調用3次就是60美元,光執行一個存幣就要花60美元。所以如果你是非常小的資金的話,可能就被Gas費攔在門外了。

第二個問題就是,喂價機制中可能存在的中心化問題。很多DeFi項目鏈上不會產生資產的價格,必須要進行喂價。比如像Compound,你存ETH,然後想借出Dai或者借出USDT,這時候你存的資產值多少錢,它要以美元計算出來。喂價就成了這些抵債產品的一個關鍵的系統參數。目前的這些喂價都是通過預言機進行,比如Compound團隊自己寫了一個策略,抓取一些大數據平臺或者是幾個頭部交易所,比如OKEx上面BTC/USDT的價格,然後按照多個價格數據選取一箇中位數喂到鏈上,這可能就是比較中心化的一種方式。

當然去中心化的預言機,比如ChainLink,它們會通過喂價的方式去保證鏈上的以太坊的資產價格跟主流幣市場上的ETH價格是保持一致的。但是這部分的侷限至於,像Compound喂價,都是他們官方團隊進行的,你也不知道官方團隊什麼時候作惡,喂一個錯誤的價格,這個錯誤價格可能會導致很多人的資產被清算,他們就可以以低價把這些資產拿走。(當然Compound兩個月前發起了一個叫open oracle system的去中心化的預言機項目,在逐步改善預言機中心化的問題)

OKEx情報局:隨着DeFi熱潮越來越引人關注,加密行業也產生了一個疑問:DeFi與CeFi的關係會如何發展?DeFi未來能否完全取代傳統金融?

William:DeFi未來是不會取代傳統金融的,我個人認爲DeFi跟CeFi的關係是一種相互補充的關係,一種並行的關係。因爲DeFi是一個新興的金融市場,投資者可以根據個人風險偏好去做選擇。比如我喜歡收益高,然後我可能對比DeFi或CeFi哪個收益更高,再決定投資哪個。如果我比較喜歡低風險,考慮的是本金安全,不太想讓中心化機構拿着我的資金去投資,那我可能認爲可能DeFi的風險更低,所以我就投DeFi。

OKEx情報局:今年以來,許多DeFi項目的代幣都出現了百倍以上的漲幅,比如COMP、LINK、KNC等等,您如何看待DeFi系代幣暴漲的現象?

William:對於這個問題我們首先來分析一下,比如COMP、LINK、KNC這類幣的基本盤。COMP是Compound項目的治理代幣,LINK是去中心化預言機ChainLink項目的代幣,KNC就是聚合多個去中心化交易所的這樣一個聚合項目的代幣,它們都有自己的基本盤。

拿Compound來舉例分析,它在發幣之前,其實就已經解決了存款、借款的實際問題。比如我在Compound裏面存入比特幣生息,然後別人從整個池子裏借比特幣,他之後會還更高的利息。Compound簡單理解就是將借款人的利息平均分到所有存款人的存款利潤上,所以它的基本盤是非常穩固的。在這個基礎上,Compound想追求更去中心化,讓治理代幣去參與投票。

投票投什麼呢?比如說Compound上現在是8種幣的借貸市場,我想讓Compound上可以存借wBTC,就需要我持有COMP去進行投票,或者說我要改變最低風險抵押率等其它系統參數,我都要持有COMP去參與治理整個Compound協議,所以他們的團隊想將這種權限分散到市場中,讓所有人去持有。在COMP沒價格暴漲之前,Compound協議其實已經穩定跑了兩年了,已經足夠向市場證明它是一個非常優秀的借貸協議,所以它的基本盤是非常穩固的。所以現在大家都去持有COMP,炒COMP,它價格出現暴漲,也是大家對於這件事的認可。

而像LINK已經一躍爬升到數字資產市值排名前10名,細節就不講了。主要是因爲DeFi項目非常火,而喂價又是所有DeFi裏的一個核心和關鍵,ChainLink項目又是目前來說跑的最好的,很多頭部的DeFi項目都採用ChainLink喂價的價格作爲自己系統的核心的價格數據,所以它也是有基本盤的。此外,LINK暴漲,也是因爲LINK代幣是激勵這些喂價礦工的收入。

所以總結來說,像COMP、LINK、KNC這些幣價格暴漲,是因爲過去的幾年市場已經驗證了這類協議是非常好的協議。 這類項目本身就是金融對沖工具,或者本身就能滿足金融需求,所以它的基本盤不會變,所以這些幣還是具有一定的價值。 當然,現在價格這麼高,其實還是短期投機的現象,所以大家在實際投資這類治理代幣或者流動性挖礦的時候,要去合理地管理自己的風險。

OKEx情報局:DeFi鎖定的BTC、ETH數量屢創新高,不少人認爲DeFi是今年牛市的發動機。您如何看待DeFi和主流加密市場牛市的關係?它是否是下一波大牛市的強力催化劑?

William:最近主流資產都大漲了,大餅破萬了,以太坊也上300了。其實DeFi在這次的價格推動上應該已經證明它是一個非常強力的催化劑了。關於如何看待DeFi和主流加密市場牛市的關係,因爲DeFi裏面所有標的資產都是像比特幣、以太坊等主流的加密資產,可以簡單地理解,所以DeFi就像一個盒子,往其中輸入的是這類主流資產,輸出的是主流資產加上利息(幣本位),所以我覺得主流加密市場是DeFi的一個養料池,而反過來DeFi的需求增加肯定會助推整個主流加密市場的牛市。

OKEx情報局:隨着DeFi用例驟增,以太坊網絡利用率目前已超過96%,創歷史新高。同時,DeFi 已將以太坊交易費用推高至2018年以來高點,以太坊的擁堵問題持續加劇。不少人認爲,DeFi將使以太坊陷入越使用越易崩潰的惡性循環之中。在DeFi的蓬勃發展的背後,您認爲,是否會對以太坊網絡產生一些消極的影響?從而,反過來,最後DeFi的用戶是否也會因“大擁堵”而減少?

William:目前來看,以太坊技術網絡是明顯拖了後腿的,當然,Gas費高也是好事,因爲這樣讓以太坊的礦工能獲得更高的礦工費,對以太坊生態來說是一件好事,但是對於DeFi來說確實是有一些拖後腿。對於大額的DeFi投資,這點Gas費完全可以cover,比如說我要投1萬USDT, Gas費20就無所謂了,因爲我可能存1萬U一個月之後收益遠遠就cover了這部分的費用;對於小額的投資可能就真的被高昂的Gas費拒之門外了,朋友圈也有人說“Gas費太高了,是富人的遊戲”等等。

至於DeFi用戶是否會因爲以太坊的大擁堵而減少,我覺得對於存量的DeFi用戶來說,是沒有什麼影響,因爲錢都已經存已經投到DeFi裏面了,最多提現的時候可能會等到整個網絡Gas費稍微低一點的時候再提現。但對於增量用戶來說,DeFi雖然比傳統的金融收益高,但是大家一看到這麼高的Gas費可能就被勸退了,所以對DeFi增量用戶來說肯定是有一點影響的。但是特別消極的影響我覺得是沒有的,因爲以太坊2.0現在也在逐漸的推出,可能很快我們也可以看到一個更富有擴展性、更高性能的以太坊,所以基礎網絡問題解決之後,DeFi可能會迎來更蓬勃的增長。

OKEx情報局:您如何看待DeFi的市場發展前景?對於普通投資者來說,DeFi領域有哪些可以參與的機會和方向?

William:我對整個DeFi市場發展是持非常樂觀的態度的。因爲我看到大部分的DeFi項目,它的生態設計都是能滿足不同參與者實際的金融需求的,不管你是去套利還是去投機,還是做交易,或者說你是一個做市商,這些DeFi項目都能滿足所有生態參與者的基本需求。 基於這個觀點,我認爲DeFi還會迎來第二波、第三波爆發式的增長。

對於DeFi領域有哪些可以參與的機會和方向, 首先是一種“無腦”的機會,比如你直接在Compound、Aave或者dydx這類存幣生息的項目裏去投資 ,現在這些項目都能達到10個點左右的收益; 再專業一點的參與機會就是去參與流動性挖礦,比如說Yearn這種非常火的項目 ,收益可能達到3000點,確實是可以達到的。

我所說的這種“無腦”的機會,確實是因爲目前來說整個市場是非常健康的,借幣的這類人都比較珍惜自己的抵押的資產,基本上都會還錢,所以說目前投資這類Compound這類項目還是有一個比較穩定的年化收益。至於專業的機會——流動性挖礦,參與流動性挖礦收益是很高,但是你必須是非常專業的。你需要對這類所投資的流動性挖礦項目的整個金融協議有非常深入的瞭解,它的整個生態、基本盤、實際的收益率估算,你都得有非常數據化的儲備,這樣才能讓你的風險降到最低。

互動答疑:

1、如何在DeFi平臺上開發項目?

William:這個問題問得非常好,因爲目前所有的主流的DeFi項目都是在以太坊上,所以如果你要去開發一個DeFi項目的話,最好是對智能合約開發有比較深入的掌握。比如最簡單的智能合約開發語言solidity,以及這個項目怎麼去部署到以太坊上等等,整個智能合約部署的流程,你都需要有一個系統性的學習。

此外,由於DeFi都是金融平臺,所以還需要對金融知識有一定掌握。我後面也會在公衆號(鏈見)發表一些DeFi的核心機制總結文章,大家可以一起來學習。

DeFi項目它們的智能合約都是在以太坊瀏覽器(etherscan)上對應的合約下面都可以看到源代碼,你可以先去看一些主流的項目(比如MakerDao、Compound等)的源代碼,先學習。

2、DeFi各類應用衆多,能否請老師推薦解讀幾款優質實用的金融工具?

William:推薦幾個頭部的,比如借貸類的,Compound、Aave、dydx;交易類的你可以選擇Uniswap或者是dydx,這類協議的優勢在於它是一種自動做市商,你只要現場兌換現場就能拿到幣,不需要等待撮合,不需要等待一個taker喫你的單。

然後交易這塊,比如說你要獲得更高的交易收益的話,可能要加個槓桿,可以選擇dydx這個平臺,它是一個非常專業的去中心化衍生品交易平臺。如果你將ETH存到Compound裏面之後,擔心ETH暴跌,要做一個對沖,這時候你可以在去中心化平臺購買一份對沖風險的保險,它是一種類似於期權的形式,比如像opyn這種平臺,你就可以去買一個以太坊的看跌或者是看漲期權,這樣來對沖你的實際投資風險。

包括你想做衍生品交易比如永續或者是其它一些合成物資產這種交易的話,Synthetix是比較好的平臺。專注於穩定幣交易的,你可以選擇 Curve,而不是去選擇Uniswap。因爲 Curve 是專注於穩定幣交易的,跟Uniswap很像,但是它們底層的算法是不一樣的。

以上這幾類基本上涵蓋了你們的需求,如果是作爲一個做市商或者想自己去套利,你也可以關注一下穩定幣MakerDao的拍賣。

根據國家《 關於防範代幣發行融資風險的公告 》,大家應警惕代幣發行融資與交易的風險隱患。

本文來自 LIANYI 轉載,不代表鏈一財經立場,轉載請聯繫原作者。