最穩興業證券一度跌停:一天殺一券商股?兩主因導致板塊殺跌

一天殺一券商股?橫盤200個交易日,最穩興業證券一度跌停,明確回應無“利空”,兩主因導致板塊殺跌

財聯社(北京,記者高雲)訊,當下最失落的板塊,或許非券商股莫屬。一天跌停一隻券商股,上週四中金公司,週五國盛金控,今天輪到了最穩券商股——興業證券。

5月10日,興業證券低開跌0.78%,16分鐘後(09:46)重挫至跌停板,此後一直在跌停板附近震盪,截至收盤,公司股價跌9.89%,放量成交23.89億元。對此,市場疑問之聲較多,究竟是何原因導致股價一度跌停?興業證券方面回應財聯社記者稱,公司經營一切正常,一季度業績增長良好,股價波動屬於市場行爲,截至目前,未有應披露未披露的信息。

券商股今日盤中跌幅超過2%的還包括錦龍股份(-6.63%)、浙商證券(-2.88%)、中國銀河(-2.68%)、長城證券(-2.39%)、華創陽安(-2.32%)。

如何看待近期券商股的弱勢行情?開源證券在《證券行業2021年中期投資策略》中表示,2020年9月開始券商持續跑輸大盤,交易端四大原因是主要邊際催化因素,背後本質原因是估值與ROE不匹配,目前頭部券商估值已回到匹配位置,ROE/PB比率升至8.39%,與頭部銀行接近,券商左側佈局時點到來。

橫盤200個交易日券商股暴跌

券商板塊的弱勢近日表現突出,在節後第三個交易日又迎來一隻跌停股興業證券。

值得關注的是,一是節後3個交易日各有一隻券商股跌停,中金公司5月6日跌停,國盛金控5月7日跌停,隨之而來的是今天的興業證券;二是券商股自去年7月進入調整期以來,興業證券屬於表股價表現最爲堅挺,橫盤震盪高達200個交易日。

橫盤200個交易日、最抗跌的券商股最終在今天迎來暴跌,意義或有所不同。

5月6日至10日,券商股區間跌幅靠前的包括中金公司(-16.04%)、南京證券(-14.37%)、國盛金控(-12.36%)、太平洋(-9.43%),頭部券商中信建投也有不小跌幅,近3個交易日累計下跌7.2%。

儘管券商股一片陰霾,但也有曙光出現,券商一哥中信證券近日有企穩跡象,在節後三個交易日當中,股價儘管有所調整,但並未創出新低,且今日上漲1.41%。

證金公司一季度減持興業證券逾3300萬股

興業證券爲何暴跌,是否與業績或限售股解禁有關?事實並非如此,記者翻閱其限售股解禁情況,其並未有限售股解禁。

一季度業績方面,興業證券今年一季報表現良好。4月29日晚間,興業證券披露一季報,公司2021年一季度營業收入55.05億元,同比增長52.50%;淨利潤11.95億元,同比增長340.56%。基本每股收益0.18元。

去年業績方面,興業證券2020年年報顯示,2020年,公司實現營業收入175.80億元,同比增23.37%;實現歸母淨利潤40.03億元,同比增127.13%;加權平均ROE爲11.07%,同比增5.82個百分點。截至2020年末,公司總資產1810.20億元,較年初增6.12%;歸母股東權益377.39億元,較年初增9.60%;BVPS爲5.64元/股,較年初增9.60%。

“國家隊”在一季度減持多家券商,或對市場投資者形成不好的預期。證金公司一季度也曾減持興業證券。

相關信息顯示,“國家隊”證金公司一季度減持興業證券3331.24萬股,佔自持股份的16.83%,減持佔總股本比例爲2.46%。

公司股價暴跌是否有不爲大衆所知的負面消息爆出?財聯社就股價異動採訪了興業證券,公司方面表示,公司經營一切正常,一季度業績增長良好,股價波動屬於市場行爲,截至目前,未有應披露未披露的信息。

大背景:券商股10個月內平均下跌三成

興業證券的暴跌,可放到券商股暴跌的大背景下作觀察。以證券板塊指數作整體來看,自去年7月13日至今年5月10日,該指數下跌29.67%,振幅33.99%。換句話說,券商股平均跌幅三成左右。

粗算來看,期間跌幅較高的券商股包括中信證券(-24%)、中信建投(-51%)、中金公司(-36%)、招商證券(-26%)、國泰君安(-14%)、海通證券(-24%)、光大證券(-31%)、華泰證券(-28%),申萬宏源最大跌幅39%,東方證券最大跌幅超40%,南京證券最大跌幅超50%,第一創業最大跌幅超50%。

興業證券橫盤時間較久,此次被動受板塊弱勢影響更大。自去年7月13日至今年5月10日早盤,公司股價橫盤震盪高達200個交易日。此外,興業證券今日的下跌,並未跌破橫盤區間下沿即2020年7月27日最低價7.49元。

板塊近期重挫或與兩大原因有關

在去年與今年一季度業績普遍較好的情況下,券商股近期爲何暴跌?

一是限售股解禁,中金公司A股IPO網下配售發行6073.37萬股股票5月6日上市流通,涉及4230個股東;南京證券5月6日上市流通3.21億股解除限售股份,涉及深圳市蜀蓉投資有限公司等20名發行對象。

據東財Choice統計,至2021年度末,仍有10家券商股總計164.53億股解禁,解禁次數爲12次,解禁總市值高達2279.28億元,解禁股與流通股數量比爲86.92%。

6月份,3家券商將有83.31億股解禁,解禁總市值爲1674.95億元,解禁流通數量比達到178.42%。3家券商分別爲中泰證券(19.12億股)、南京證券(12.38億股)、中信建投(51.8億股)。

二是國家隊一季度減持限售股或給市場形成不良預期。

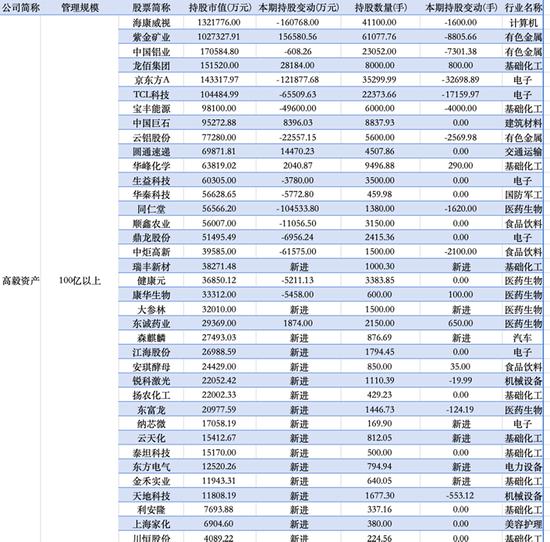

上市券商一季報顯示,截至一季度末,證金公司已不在中信證券前十大股東名單,證金公司去年底持有中信證券3.62億股股份,爲第四大股東;證金公司持有海通證券比例由期初的2.63%,減少至1.98%,期間減持8579.72萬股股份;證金公司持有招商證券比例由期初的2.99%,減少只1.96%。中央匯金一季度減持國金證券,減少持股2414.91萬股,持股比例減少0.8%。

超跌原因探析:交易端邊際惡化,背後本質是ROE與估值未匹配

開源證券研究認爲,中長期看,直接融資擴容趨勢不改,機構化趨勢延續,券商財富管理、資產管理、機構業務和投行業務持續增長可期,輕資本業務擴張有望驅動ROE持續上行,頭部券商表現將更強。

開源證券表示,三條主線選擇受益標的,一是繼續推薦互聯網財富管理龍頭東方財富;二是資管和財富管理優勢較強且低估值的興業證券、廣發證券、東方證券有所受益;三是低估值龍頭券商中信證券、國泰君安和中金公司(H股)有所受益。

國盛證券研報稱,2020年中以來券商板塊估值持續下行,當前估值處於相對低位,頭部個股大多處於低分位水平,板塊兼具長短期邏輯。

今年以來整體券商板塊表現看,三類個股股價表現優於同業,第一類存在併購重組預期的個股,大多爲中小券商,在市場每次反彈中漲幅通常居前,主要包括方正證券、太平洋、國聯證券、國金證券等,業績層面不一定有顯著支撐;第二類公司經營發展及財富管理轉型具備優勢的個股,大多爲行業中大規模券商,尤其在財富管理等領域有所突破,主要包括興業證券、長江證券、光大證券等;第三類:業績有支撐的頭部優質個股,主要包括中信證券、華泰證券、中金公司等。