美聯儲最終加息幅度或有限?債券市場押注利率峯值低於2%

原標題:美聯儲最終加息幅度或有限?債券市場押注利率峯值低於2%

週四(12月2日)對於美聯儲提前加息的預期有所升溫,短期美債收益率走高。隨着美聯儲主席鮑威爾在參議院聽證會上討論了導致持續通脹的因素,以及奧密克戎變體給經濟帶來的風險。市場目前預計將在大約6個月內提高利率。不過近期美債收益率走勢表明,投資者正在押注美聯儲不會將短期利率提高到2%以上。

美債收益率漲幅有限引發擔憂,投資者對美聯儲加息幅度預期有限

美國政府債券收益率今年已大幅攀升。然而一些分析人士擔心,收益率仍然處於低位。原因在於,市場預期美聯儲提高目前接近零的基準聯邦基金利率的期限正在接近。這一預期本應有助推高國債收益率,特別是那些期限在2到7年之間的中短期債券。

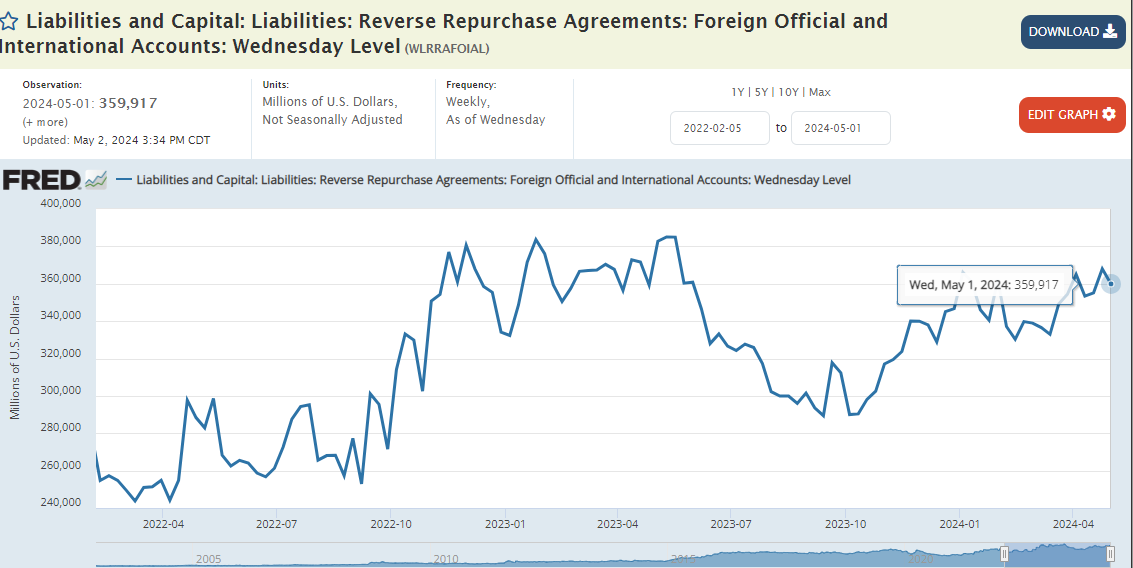

理論上,這些收益率代表的是每隻債券在其存續期的平均預期聯邦基金利率,再加上一些額外的補償,以彌補預期錯誤的風險。目前,七年期美國國債收益率今年已從0.643%攀升至1.35%上方。但考慮到投資者目前預計美聯儲將在六個月左右的時間內加息,這一比例仍然非常低。

(7年期美債收益率今年已大幅攀升)

分析師們認爲,債券收益率受限總體上意味着,市場預計美聯儲最終不會將利率上調至約1.5%至2%的水平。而相比之下,美聯儲官員曾表示,他們認爲銀行間隔夜拆借超額準備金的利率,長期來看將達到2.5%,與2018年美聯儲上一次加息週期結束時的所謂終端利率相同。

在某種程度上,較低的利率水平意味着投資者可以繼續購買股票和公司債券等風險更高的資產,前提是在可預見的未來,利率將保持在非常低的水平。與此同時,這也表明經濟存在弱點,這將使美聯儲難以在不引發衰退的情況下收緊金融環境。

道明證券(TD Securities)全球利率策略主管米斯拉Priya Misra表示,目前許多投資者似乎認爲隱含的最終利率較低,只是因爲美聯儲出於某種原因希望保持溫和。但我認爲,如果最終利率維持較低水平可能是因爲長期增長疲軟,這實際上對風險資產不利。”

收益率漲幅受限恐暗示悲觀情緒,加息幅度如超出預期或殃及其他市場

米斯拉表示:債券投資者可能對經濟前景感到悲觀的主要原因有以下幾個:

一種可能性是,疫情可能對經濟造成長期創傷,比如願意參與勞動力市場的人的比例降低。

另一個可能的原因是,部分由供應鏈問題引起的高通脹可能會促使美聯儲提前加息,從而阻止勞動力市場全面復甦。自春季以來,隨着通脹飆升,投資者已經消化了加息提前的可能性,基於市場的美聯儲終端利率指標已經下降。

也有一些分析師警告說,各種因素可能正在扭曲債券市場的信號,比如面對國內市場債券收益率更低的情況,海外投資者對美國國債的需求增加。

無論是什麼因素壓低了收益率,許多人都認爲,如果通脹持續走高,美聯儲暗示可能會將利率上調至高於投資者預期的水平,就有可能出現大規模拋盤。隨着投資者面臨拋售導致的長期利率上升,這進而可能影響到其他市場。FHN Financial利率策略師沃格爾(Jim Vogel)表示,有理由預計債券市場的長期利率預期將會重新調整。但他說,明年可能不會出現這種情況,因爲投資者和美聯儲可能會把注意力集中在更緊迫的問題上,比如美聯儲何時結束債券購買計劃,並首次宣佈加息。