個稅彙算近一半人可退稅,人均退稅約581元

原標題:個稅彙算近一半人可退稅,人均退稅約581元

作者:陳益刊

退稅額低,意味着政府佔用納稅人資金少

不少工薪族對個人所得稅綜合所得彙算不再陌生,因爲不少人都能拿到一筆退稅,也有少數人需要補稅,那麼全國情況究竟如何?

近日,中國國際稅收研究會課題組發佈《中國個人所得稅年度彙算的國際比較研究》(下稱《研究》)一文,首次揭開了這一答案,並與美國、日本、加拿大等國家或地區個稅彙算情況做了比較。

2019年中國首次將工資薪金、勞務報酬等四項收入合併爲綜合所得,按年納稅。由於每個月預繳個稅與最終全年彙算後實際繳納個稅可能有差異,就存在退稅或補稅情形,這在其他國家也是一樣。

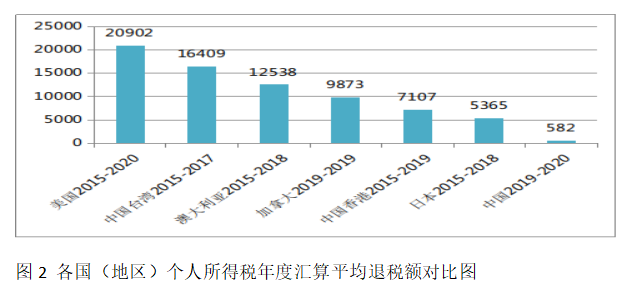

根據《研究》,中國2019年和2020年兩年平均的人均退稅額爲581.61元。所謂人均退稅額,是指實際退稅金額/實際退稅人數。這遠低於美國、加拿大、澳大利亞、日本、中國香港特別行政區和中國臺灣地區的人均退稅額。

比如,美國近六年人均退稅額摺合成人民幣約爲2萬元,日本2015年至2018年平均人均退稅額約5365元,加拿大2019年這一數字爲9873元。

個稅彙算退稅額越小,意味着政府對納稅人佔用資金越少,這有助於降低納稅人個稅負擔。

中國個稅彙算退稅率也遠低於美日等發達國家。

《研究》一文數據顯示,中國2019年和2020年平均退稅率是48.65%。退稅率是指申報退稅人數佔參加彙算申報總人數的比重。這意味着中國參加彙算申報人數中,約一半人需要退稅。這一比重低於澳大利亞、加拿大、美國、日本。

而在補稅方面,中國的補稅率名義上雖然略超過10%,(2020年爲12.71%),但是由於一些豁免補稅政策設計,實際補稅率僅爲3.3%。剩下申報人實際上既不用退稅,也無需補稅,不補不退率實際上超過40%。

總的來看,中國個稅彙算人羣中,實際上四成以上人預繳個稅和實際全年彙算個稅一致,無需補稅或退稅。約一半人需要退稅。從平均退稅額來看,佔用納稅人資金額小。僅有極少數人需要補稅。

這與中國個稅彙算稅制設計有關。中國對個人工資薪金所得采取累計預扣法來預扣預繳個人所得稅,這一制度設計的好處之一,是大部分僅有一處工資薪金所得的納稅人預繳稅款與全年應納稅款一致,有效避免了“先多預繳、再多退稅”的麻煩,儘可能使大多數納稅人在預扣預繳環節就精準預繳稅款、提前享受改革紅利。

另外還有較好的豁免制度設計,比如納稅人年度彙算需補稅金額不超過400元的可以豁免補稅。

《研究》稱,從稅制設計角度看,一些國家爲了提高稅法遵從度,使退稅成爲年度彙算的主流結算方式,這樣固然是一種有效的措施,但如果制度設計不合理、不精準,也可能造成退稅額過高的情況,大量佔用納稅人資金,可能會給納稅人帶來“稅負過重”的不良體驗感。中國堅持“以人民爲中心”的發展思想,在設計制度時充分推演、分析,將退稅額、退稅率控制在合理範圍內,有助於降低納稅人稅收負擔,增強納稅人獲得感。

根據《研究》,由於個稅APP被廣泛應用,近兩年中國的電子申報率均在95%以上,在國際上處於較高水平,高於美國等。中國申報表項目預填服務在國際上處於較高水平,超過95%讓納稅人彙算申報更簡單。而相應的退稅時間一般在3-14天,平均爲11.84天,快於上述國家平均水平。

在進一步完善中國個人所得稅年度彙算制度方面,《研究》提出一些建議。比如)進一步優化稅收制度和申報管理。

《研究》稱,在稅制方面,中國個稅稅率表在應納稅所得額30萬以上的檔位級距設計較小,級差較窄,最高檔位即應納稅所得額96萬以上對應的名義稅負率45%偏高。

《研究》建議適當調高最高檔位的下限值,適時調低最高名義稅率,拉大應納稅所得額30萬至最高檔位之間的級距,擴大同一級距的最高值和最低值之間的級差,從而實現降低最高名義稅率的同時均衡高收入者羣體之間的實際稅負,改進縱向公平狀況。

根據2019、2020年度彙算數據顯示,年應納稅所得額30萬以上的佔2019年度彙算總申報人數的1.05%,佔2020年度彙算總申報人數的1.10%。