線上買藥的“龍捲風”,吹不動叮噹快藥

小陽人猛增,讓互聯網醫療概念股大漲,不過號稱7×24 小時下單,28 分鐘內送藥上門的叮噹快藥始終撩不動二級市場的心。瘋狂燒錢、對三方平臺的過度依賴,叮噹快藥到底能走多遠?

作者 | 李鑫

來源 | 豹變

隨着管控措施放開,小陽人們猛增,讓過去常見的退燒藥、感冒藥“一藥難求”。爲此大家各顯神通,有人不惜花不菲的價格購買海外仿製藥,有人則會去昂貴的私立醫院碰運氣。

互聯網高度發達的今天,更多人則在手機裏各大購藥平臺上蹲守,試圖讓互聯網的強連接,提升自己買藥的概率。

敏感的資本市場似乎已洞悉一切。近期隨着整體回暖,互聯網醫療概念股幾乎集體大漲——阿里健康短短33個交易日,便從3港幣飆漲至短期高點10.14港幣,漲幅超過220%;京東健康和平安好醫生也不甘示弱,同期漲幅均超過120%。

然而,任何繁榮之下,總有人趕不上趟,資本顯然對9月剛剛上市的同板塊公司——叮噹健康不太感冒,叮噹健康板塊下最爲大衆熟知的是線上買藥平臺叮噹快藥。上市以來,叮噹健康一直在11.5元附近窄幅震盪,同行大漲與其無關,更糟糕的是其日均成交量小的可憐,只有800萬出頭,一些股民戲稱其已成“死股”。

在北京感染高峯期,叮噹快藥還被消費者反映,有大批量泰諾林陳列藥架上,但藥師稱無藥可售,且不知道價格,由此引發網友討伐。最終官方出面澄清:這些藥品尚未入庫,當時無法對其銷售。

叮噹快藥做的到底是怎樣一門生意?爲什麼在同行大漲之際,叮噹快藥撩不動二級市場的心?

楊文龍的算盤

成立於2014年的叮噹快藥,創始人爲醫藥製造商仁和藥業原董事長楊文龍。仁和藥業曾打造過婦炎潔、閃亮滴眼液等知名子品牌。

叮噹快藥號稱無論颳風下雨,7×24 小時都能下單,28 分鐘內送藥上門。當年這一價值主張,吸引不少投資機構捧場。上市前,叮噹快藥一共發起了7輪融資,自2016年起,其融資節奏大約爲每年一次,累計融資超過30億元。

雖然叮噹快藥和仁和藥業沒有股權關係,但從戰略邏輯的角度,前者可以看做楊文龍事業的第二曲線。

在2017年叮噹快藥的一次發佈會上,楊文龍表示,仁和一直以來堅持OTC的市場銷售,之所以2015年初始做叮噹快藥,更多的是試圖將自己進行產業、服務、銷售升級。“以前仁和的銷售是(先)工業生產,最初供應給醫藥公司;到後來產業升級,從工業供到終端,現在是從工業直接供到用戶。”

可以看出,叮噹快藥本質是楊文龍以醫藥製造爲基本盤,衍生出來的醫藥渠道。而衍生,正是第二曲線誕生的關鍵邏輯。

但在當時,全國已經有40萬家線下藥店、近100萬家各類醫療機構,楊文龍的渠道戰略如何做出特色?

有句話叫每一次結構性變化,都會湧現新的商業機會。當年移動互聯網橫空出世,進而湧現出的O2O模式便是如此。根據IT桔子統計,僅2014年,中國O2O領域融資數就超過260起,佔總融資數的13%左右。

所謂O2O,簡單理解就是按摩、理髮、甚至喫火鍋,都可以網上下單、服務上門。

而在醫藥領域,叮噹快藥等一衆企業也採用了類似打法。2015年叮噹快藥APP正式推出時,周圍已有快方送藥、藥快好和藥給力等一衆對手。這批企業創業的破局點都是同一個字——快。希望通過互聯網平臺,提供1小時藥品送達服務,讓藥店“沒有難做的生意”“患者沒有難買的藥”。相比之下,叮噹快藥打出的口號是“28分鐘”。

醫藥O2O企業初期的打法,都是輕資產的平臺撮合模式,這種模式的優點顯而易見,輕資產、容易快速擴張。

不過,這種模式很難真正保證配送品質——如果線下藥房不積極配合,那麼很難做到28分鐘、7*24小時,“快”就不能滿足;如果藥店傾向上線自己的高毛利產品,那麼消費者未必能買到合適的產品。

叮噹快藥也意識到了這個問題,從2016年開始,叮噹快藥的經營邏輯發生根基式反轉——業務由輕變重,開始大規模自建藥店(也稱智慧藥房)和物流配送團隊。根據招股書,截至2022年3月31日,叮噹快藥已在中國17個城市建立351個智慧藥房網絡,專業配送騎手團隊超2600名。

從參與主體來看,叮噹健康建立了一個由用戶、配送隊伍、藥房、製藥公司及醫療專業人員等參與者組成的協作系統。

比如在製藥企業端,叮噹快藥從2015年起聯合多家藥企成立聯盟,希望做到工廠直達消費者,降低聯盟會員整體制造業採購成本,進而降低藥品價格。

時任叮噹快藥CEO王立成2017年曾表示,叮噹智慧藥房單店產出當時相當於傳統3-4個藥房,且華北地區已經實現盈利。

在這個模式下,叮噹快藥作爲渠道當然也爲楊文龍醫藥製造基本盤提供了一定的銷售便利。

根據叮噹健康招股書和2022年半年報,公司從2018年至2022年6月30日,從上市公司仁和藥業採購的藥品金額分別爲1.44億元、3.37億元、3.96億元、1.90億元和1.15億元。佔叮噹健康成本的比例分別爲41.86%、41.8%、27.09%、7.55%和8.68%,佔仁和藥業醫藥銷售收入比例爲3.3%、7.44%、9.8%、3.92%、4.5%。

具體業務形態方面,叮噹健康的核心業務爲藥品及醫療健康業務,佔比超95%。這部分業務又一分爲三——快藥(藥品銷售)、在線醫生診療、慢性病與健康管理等服務。其中,後兩者爲快藥業務帶來提供一定的訂單轉化。

如果從渠道的維度來看,叮噹健康的核心收入來自線上,佔比接近7成。

不過,雖然叮噹快藥成爲當年那一批玩家中少有的活下來,且上市的企業,但是公司活得並不是很好。

燒錢換增長

翻開財報,我們會發現,叮噹快藥的收入增長十分兇悍。

2018年,叮噹快藥的營收還只有5.85億元,但到2021年增長到了36.79億元,3年增長超過5倍,似乎是妥妥的成長股。

但這成長是有代價的。收入增長的同時,叮噹快藥的虧損也像洪水決堤一路放大。2018年至2021年,叮噹快藥的淨利潤分別爲-1.08 億元,-2.77 億元,-9.24 億元,-15.79 億元,淨利率看上去不忍直視,從-18.4%一路擴大到 -42.9%。

當然,這個虧損有優先股和股權激勵費用的擾動,但即便扣除上述因素,叮噹快藥的表現依然不容樂觀。

錢虧哪兒去了?我們可以從毛利率、履約開支、銷售開支等三大要素找尋答案。

毛利率是反映企業盈利能力的關鍵指標,表示每產生1元收入扣除銷售成本後,有多少錢可以用於支付經營期間各項費用(比如研發、營銷推廣),進而形成盈利。

叮噹快藥的毛利率總體處於下滑態勢。2018年至2022年一季度,毛利率分別爲41.1%、36.8%、34.4%、31.6%及33.9%。

對於毛利率下滑,叮噹快藥有自己的解釋。

首先是產品組合的變化,更具體地說,其低毛利率業務比例正上升。

叮噹快藥的核心業務藥品銷售,包括處方藥和非處方藥,其中處方藥毛利率低於後者。之所以處方藥毛利率偏低,主要原因是國家醫保控費和醫藥集中採購,使得處方藥價格相比非處方藥受到更嚴格的監管。

叮噹快藥在招股書中表示,2021年處方藥市場整體毛利率介於10%至20%。但叮噹快藥表示,處方藥外流是趨勢,公司爲了捕捉趨勢,處方藥銷售比例有所提升。(注:所謂處方藥外流是指醫院開具處方後,患者可以憑藉處方在醫院外開藥。)

其次,補貼也是壓制毛利率的關鍵因素,換種說法就是:叮噹快藥的增長是燒錢燒出來的。2018年至2021年,叮噹快藥通過在線直營向用戶的補貼總額直線上升,分別爲8280萬元、2.08億元、4.12億元、7.23億元。在線直營的補貼比率分別爲17.5%、18.7%、19.6%、21.9%。

需要注意的是,叮噹快藥每份在線直營訂單的補貼金額越來越多,從2018年每單補貼8.8元,到2021年漲到12.8元。

此外,叮噹快藥的銷售及市場推廣開支和履約開支也相當費錢。

2018年以來,叮噹快藥的銷售及市場推廣開支佔收入的比重常年在20%以上,2018-2021年分別爲24.1%、21.8%、19.8%、22.7%。這一數據,明顯高於同行的京東健康、阿里健康、平安好醫生。這使得叮噹快藥自營線上平臺的平均用戶獲取成本,從2018年的 5.9 元,一路飆漲至2021年的18.2 元。

最後來看支付騎手及第三方承運商的履約費用。2018年叮噹快藥這一開支比例曾達到過16.7%,2011年仍然達到11.2%。

我們會發現,叮噹快藥是典型的燒錢換增長模式,而從逐漸增加的每單補貼金額和獲客成本來看,燒錢的效率正逐步下降。

爲什麼會這樣?答案自然是激烈的競爭。

爲大平臺“添磚加瓦”?

關於商業競爭,有這麼一個老段子:一條商業街,如果來的是猶太人,A會開修車行、B會開餐館、C會開超市……總之不同的猶太人會做不一樣的生意,習慣避開競爭。

近幾年創業界,也不斷有觀點強調,創業要錯位競爭,尤其是別和巨頭硬碰硬,至少初期別被巨頭盯上。

很難說好事還是壞事,叮噹健康跳進的數字大健康賽道,巨頭林立。

說好事在於,中國擁有龐大的數字大健康市場。根據弗若斯特沙利文報告,2021年這一市場規模爲4674億元,預期2025年將快速增長至人民幣1.6萬億元,2021年至2025年的複合年增長率高達爲35.2%。

數字大健康市場細分領域衆多,主要包括數字零售藥房、在線診療、在線消費醫療及醫療信息技術基礎設施。如果按交易量計,數字零售藥房市場佔比最大,2021年商品成交金額爲2626億元人民幣,預期於2025年將達到6923億元,2021年至2025年的複合年增長率爲27.4%。

但這麼龐大的市場,顯然不只叮噹快藥一個玩家。國內僅垂直業務的港股上市公司就有京東健康、阿里健康、平安好醫生三家。此外,美團買藥、餓了麼買藥業務模式也在旁虎視眈眈。

根據艾媒諮詢數據,2021年上半年中國醫藥電商平臺使用率前五分別是阿里健康(46.8%)、美團(38.3%)、京東健康(37.9%)、叮噹快藥(25.3%)、健客網(17.2%)。

從收入體量來看,截至2021年,京東健康、阿里健康、平安好醫生的收入分別爲308.27億元、205.78億元、73.34億元。相比之下,叮噹快藥的2021年收入只有36.88億。

叮噹健康在其招股書中也坦言,競爭對手可能比自己有更長的經營歷史、更高的品牌知名度、更好的供應商關係、更大的用戶羣、更高的地區滲透率或更多的財務、技術或營銷資源;競爭對手或可從供應商處獲得更有利的條件,將更多的資源用於營銷及促銷活動,採用更激進的定價或庫存政策,並將更多的資源用於其網站、移動應用程序及系統開發。

這或許可以解釋爲什麼叮噹快藥資金利用效率會下降。

除了和對手體量、資源懸殊,競爭不佔優勢,叮噹健康還對第三方平臺這個強大對手構成依賴,這爲其長期發展埋下隱患。

在叮噹快藥的訂單分佈渠道中,線上部分分爲自營平臺和第三方平臺。

所謂第三方平臺,是以美團、餓了麼爲代表的各大平臺。這些平臺的打法是,在首頁單獨開放一個“買藥”頻道,同時整合一衆連鎖和當地零售藥房。叮噹健康也有線下門店,因而也選擇入駐上述平臺。

這意味着,叮噹健康和美團是一種競爭合作關係。叮噹健康每一筆來自美團等平臺的訂單,都要向後者繳納一定的比例佣金,這筆費用在叮噹健康市場推廣開支的細項中,被列爲技術服務費。根據叮噹健康招股說明書,僅2021年便繳納了近1億元的佣金。結合其2021年來自三方平臺17.95億元的收入,可算出以上三方平臺對其抽傭比率約爲5.6%。

值得注意的是,叮噹健康依賴三方在線平臺的程度呈直線上升,2018年至2022年第一季度,來自第三方平臺的銷售訂單收入佔線上直營總收入的比重,已經從48.0%逐年升至72.6%,似乎已成了大平臺的附庸。

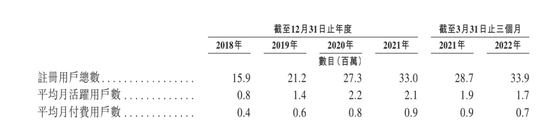

相比之下,其自有平臺的平均月活躍和付費用戶數甚至在下滑。截至2022年第一季度,這兩組數據分別爲170萬和70萬人,同比下滑10%和22%。

藉助2022年末疫情放開,線上買藥需求激增,叮噹買藥也通過一些手段想將用戶往自有平臺導流。

在高速增長期,藉助新的流量渠道,增大曝光度、提升銷售收入無可厚非。但對第三方平臺的依賴程度達到70%以上,一旦平臺政策發生變化,也將對叮噹健康產生顯著影響。

所以,叮噹健康是一種尷尬的存在,看似在高增長,實則背後是彷彿看不到頭的燒錢;看似價值主張獨特,但其實命運綁定在更大的三方平臺上,爲大平臺的繁榮添磚加瓦。

如今全民免疫闖關,互聯網醫療企業似乎再迎發展契機,叮噹健康能否走出燒錢和依賴大平臺的泥潭?