壓力山大!煙臺農商行不贖回二級資本債,中小銀行困境加劇

財聯社3月10日訊(編輯 楊斌)3月10日,煙臺農村商業銀行公告,不行使“18煙臺農商二級01”贖回選擇權。這是繼年初九江銀行(後選擇贖回)後,今年又一例銀行不行使二級資本債贖回權的事件,引發市場關注。數量不斷增加的不贖回事件背後,是中小銀行的經營困境和融資壓力。

不贖回或因資本充足率不足

根據公開信息,“18煙臺農商二級01”是煙臺農村商業銀行股份有限公司(簡稱“煙臺農商行“)於2018年4月10日發行的商業銀行二級資本債券,票面利率5.8%,規模3億,期限“5+5”。這是煙臺農商行當前唯一存續的債券。

二級資本債系商業銀行用以補充二級資本並滿足資本充足率監管要求的工具,期限通常爲5+5年,在第一個5年末附有贖回權。《商業銀行資本管理辦法》規定,二級資本工具在第一個5年後“可計入二級資本的金額應按100%、80%、60%、40%、20%的比例逐年減計”。若資本債未提前贖回,其資本補充效率逐年遞減,性價比走低。因此,商業銀行普遍選擇提前贖回併發行新債來維持資本充足率。

煙臺農商行最新主體評級A+。企業預警通顯示,截至2022年三季報,煙臺農商行的資本充足率、一級資本充足率、核心一級資本充足率分別爲10.87%、9.15%、9.15%,全部低於我國城農商行的平均水平。另外,截至2021年年報,煙臺農商行的不良貸款有12.63億元,不良貸款率3.84%;關注類貸款63.22億元,佔比19.21%。

財聯社目前無法得知煙臺農商行不行使贖回權的具體原因。國盛固收認爲,二級資本債不贖回主要是由於銀行贖回後面臨資本充足率不足的風險,資本充足率距離監管紅線空間小於2.5%的城農商行發生不贖回的可能性較大。國內非系統重要性銀行需滿足核心一級資本充足率、一級資本充足率和資本充足率分別不低於7.5%、8.5%和 10.5%,顯然煙臺農商行的資本充足率(10.87%)距離監管紅線小於2.5%。

不贖回事件增多的背後,中小銀行不良率走高、盈利較弱

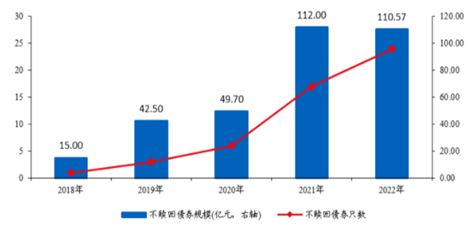

華創固收統計,從2018年至2022年,共有51只銀行二永債(均爲銀行二級資本債)發生不贖回事件,不贖回債券規模爲329.77億元,涉及13個省份的43家銀行主體,均爲城農商行,其中城商行有8家,農商行35家。2021年開始銀行二級資本債到期不贖回事件明顯增多; 2022年銀行二級資本債不贖回債券數量達24只,對應債券規模111億元。

圖:歷年銀行二級資本債不贖回只數與規模

(數據來源:華創固收,財聯社整理)

從區域來看,2018年以來山東省有13家銀行發生二級資本債不贖回事件,涉及債券規模爲67億元,且以農商行爲主;遼寧省有7家銀行發生二級資本債不贖回事件,涉及債券規模爲85億元,其中3家爲農商行,4家爲城商行。此外,安徽、吉林、湖北、天津不贖回事件也較爲頻發。另外,不贖回銀行二級資本債的銀行評級主要分佈在A+。

圖:不贖回二級資本債的只數與規模區域分佈

(數據來源:華創固收,財聯社整理)

華創固收進一步統計了不贖回二級資本債的銀行特點:首先,營收規模較小,且贖回前一年營收、利潤增速大多爲負,盈利能力較弱。43家銀行中贖回前1年營收或利潤增速爲負的主體有31家,佔比高達72%。此外,營收規模較小,基本在50億元以下,盈利能力處於較弱水平,內源性資本補充工具渠道不暢。

其次,資本充足率大多符合監管要求(均值12.4%),但顯著低於城農商行平均水平(13.5%)。剔除資本充足率空缺數據後,贖回期前一年資本充足率未達監管要求的銀行佔比爲11%,贖回期前一年資本充足率安全邊際小於1%的銀行佔比爲24%,贖回期前一年資本充足率安全邊際小於2%的銀行佔比爲50%。

再次,不良率明顯偏高,大多高於監管預警線水平,且關注類貸款佔比較高。剔除不良率空缺數據後,贖回期前一年不良率高於2%監管預警線的銀行有28家,佔不贖回銀行的比重高達74%。贖回期前一年關注類貸款佔比均值爲8.03%,如若考慮關注類貸款後續生成的不良貸款,實際不良率要更高。

最後,撥備覆蓋率基本符合150%的監管標準,但顯著低於城農商行的平均水平。剔除撥備覆蓋率空缺數據後,贖回期前一年撥備覆蓋率高於150%的銀行佔比爲76%,大多符合監管要求,但均值164%距離城農商行平均水平281%仍顯著偏低。

不贖回事件加劇中小銀行融資壓力

相對於大型銀行或上市銀行,非上市中小銀行資本補充渠道較爲有限,更多依靠利潤轉增的內源性資本補充工具,二級資本債發行也深受非上市中小銀行的青睞。近兩年,監管部門陸續推動商業銀行多渠道補充資本工具。其中,爲緩解我國中小銀行資本補充壓力,2020年國務院曾批准2000億元專項債券用於地方支持化解中小銀行風險。不過,專項債補充渠道並非常態化措施,且部分資金計入銀行負債,資本補充效果有限。

華創固收認爲,不贖回後銀行會面臨市場對其資本充足水平、可持續經營等方面的質疑,對其存續債券估值收益率造成一定衝擊,後續銀行主體再融資成本或將上升。

中信固收就2月《商業銀行資本管理辦法(徵求意見稿)》指出,《徵求意見稿》跟進巴塞爾協議Ⅲ的調整,將二級資本債的風險權重從100%調高至150%,可能會對二級資本債帶來一定的拋售壓力。對於中小銀行來說,其資本充足率相對較低,風險權重的調整影響或更大,可能會導致中小銀行二級資本債發行和淨融資額有所下降。數量不斷增多的二級資本債不贖回事件已加大了市場的擔憂,《徵求意見稿》落地後此類事件數量可能進一步增長,中小銀行二級資本債互持規模可能將有所收縮,而信用利差或將K型分化。