華聯期貨:油脂或繼續震盪 豆粕長期看空

一、行情回顧

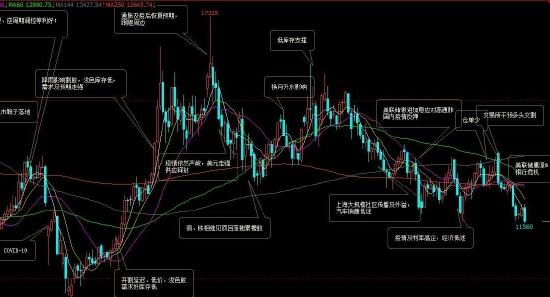

油脂:截止2月28日,國內油脂期貨先窄幅震盪,之後震盪偏強。震盪偏強的原因是隨着天氣轉暖,華南、華東棕櫚油性價比凸顯,下游拿貨積極。

豆粕:截止2月28日,豆粕期貨震盪偏弱。震盪偏弱的原因是一方面阿根廷天氣炒作接近尾聲,利多效應在遞減,另一方面國內即將面臨巴西豆集中到港的壓力。

二、基本面分析

2.1 棕櫚油:

據南部半島棕櫚油壓榨商協會(SPPOMA)數據顯示,2023年2月馬來西亞棕櫚油產量增加1.90%。出口方面,據船運調查機構ITS數據顯示,馬來西亞2月1-28日棕櫚油出口量爲1,159,720噸,較1月同期出口的1,133,868噸增加2.28%。據船運調查機構SGS公佈數據顯示,預計馬來西亞2月1-28日棕櫚油出口量爲1131939噸,較1月同期出口的1113292噸增加1.67%。獨立檢驗公司Amspec Agri發佈的數據顯示,馬來西亞2月1-28日棕櫚油出口量爲1,062,057噸,較1月同期出口的1,066,287噸減少0.4%。

海關數據顯示,1月份印尼毛棕櫚油及各類加工棕櫚油出口達238萬噸,較上年增70萬噸,包括棕櫚油酸。22年10月至23年1月印尼棕櫚油總出口達創紀錄的1160萬噸,較上年增加310萬噸或37%,對印度(同比猛增170萬噸)、中國(+90萬噸)和巴基斯坦(+40萬噸)增幅較大。同期印尼對歐盟27國、美國、土耳其、越南及部分非洲目的地(沒有埃及)棕櫚油出口也高於上年。

馬來西亞半島暴雨可能會持續,破壞性洪水發生概率極高。東南亞其餘地區天氣對油棕收割有利。天氣預測:印尼/馬來西亞:該地區最近的模型顯示,與上週相比,該地區的降雨模式非常相似。預計馬來西亞半島將持續出現暴雨,10天降雨量將達到160-220毫米。兩國其餘地區的降雨量應接近正常水平。這一前景保持馬來西亞進一步遭遇洪水的極高風險,而印尼大部分棕櫚油產區的天氣料爲中性。

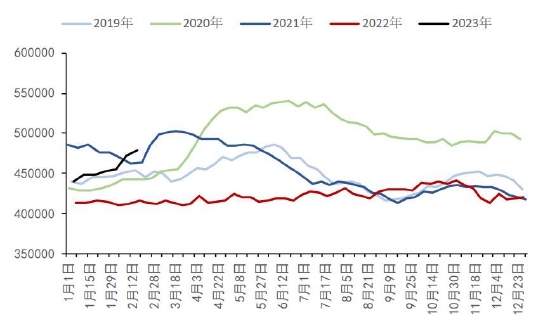

圖1:馬來西亞棕櫚油庫存

資料來源:華聯期貨 wind

圖2:馬來西亞棕櫚油產量

資料來源:華聯期貨 wind

圖3:廣東24度棕櫚油基差季節性分析

資料來源:華聯期貨 wind

圖4:全國港口棕櫚油庫存

資料來源:華聯期貨 我的農產品網

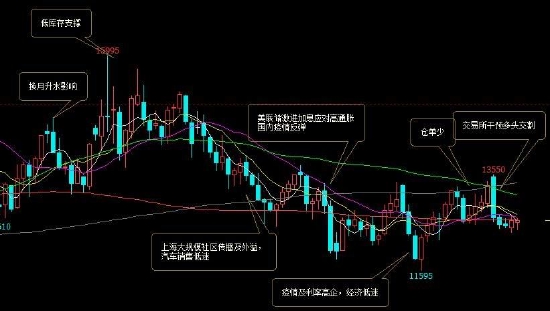

國內方面,截至2月28日,國內24度棕櫚油現貨基差報價華南地區參考P2305-8元/噸。

據Mysteel調研顯示,截至2023年2月24日(第8周),全國重點地區棕櫚油商業庫存約97.82萬噸,較第7周增加1.71萬噸,漲幅1.78%;同比2022年第8周棕櫚油商業庫存增加64.08萬噸,增幅189.92%。

2.2 大豆:

(1)美豆方面

2月USDA供需報告:美國2022/23年度大豆年末庫存預估上調爲2.25億蒲式耳,2022/23年度1月預估爲2.1億蒲式耳。巴西2022/23年度大豆產量預估爲1.53億噸,2022/23年度1月預估爲1.53億噸;巴西2022/23年度大豆出口預估上調爲9200萬噸,2022/23年度1月預估爲9100萬噸;巴西2022/23年度大豆期末庫存預估下調爲3222萬噸,2022/23年度1月預估爲3346萬噸。阿根廷2022/23年度大豆產量預估下調爲4100萬噸,2022/23年度1月預估爲4550萬噸;阿根廷2022/23年度大豆出口預估下調爲420萬噸,2022/23年度1月預估爲570萬噸;阿根廷2022/23年度大豆期末庫存預估下調爲2240萬噸,2022/23年度1月預估爲2345萬噸。2月USDA供需報告上調2022/23年度美豆期末庫存,直接偏空美豆期價;另外,阿根廷大豆減產利多邊際效應遞減,美豆向上空間有限。

2月23日晚USDA農業展望論壇預計2023年美國大豆種植面積爲8750萬英畝。(路透預期值爲8860萬英畝,彭博預期值爲8860萬英畝,2022年最終種植面積爲8750萬英畝,2022年展望論壇爲8800萬英畝);預計2023年美國大豆期末庫存爲2.9億蒲。(路透預期值爲3.19億蒲,彭博預期值爲2.97億蒲,2022年最終期末庫存爲2.25億蒲,2022年展望論壇爲3.05億蒲);預計2023年美國大豆單產爲52蒲式耳/英畝,而去年爲49.5蒲式耳/英畝。展望論壇數據爲年度種植的初步指引,後續存在調整空間,對近期盤面以短期擾動爲主。

阿根廷降雨量仍將有限,本週一股熱浪將再度襲來。對於未成熟的玉米和大豆作物而言,乾燥天氣持續引人擔憂。至少在3月上半月降雨量都將有限,儘管偶爾會出現零星陣雨。本週預計將有另一股熱浪,將持續至下週。炎熱和乾燥使大豆作物在不同的生長階段都承受着很大的壓力。

USDA出口銷售報告:美國2022/2023年度大豆出口淨銷售爲36.1萬噸,符合預期,前一週爲54.5萬噸;2023/2024年度大豆淨銷售13.4萬噸,前一週爲1.2萬噸;美國2022/2023年度對中國大豆淨銷售21.8萬噸,前一週爲17.6萬噸;2023/2024年度對中國大豆淨銷售13.2萬噸,前一週爲0萬噸。

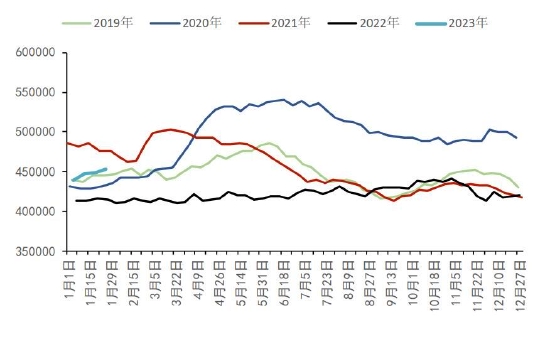

(2)國內方面

據樣本企業數據測算,2022年,全國工業飼料總產量30223.4萬噸,比上年增長3.0%。其中,配合飼料產量28021.2萬噸,增長3.7%;濃縮飼料產量1426.2萬噸,下降8.1%;添加劑預混合飼料產量652.2萬噸,下降1.6%。分品種看,豬飼料產量13597.5萬噸,增長4.0%;蛋禽飼料產量3210.9萬噸,下降0.6%;肉禽飼料產量8925.4萬噸,增長0.2%;反芻動物飼料產量1616.8萬噸,增長9.2%;水產飼料產量2525.7萬噸,增長10.2%。

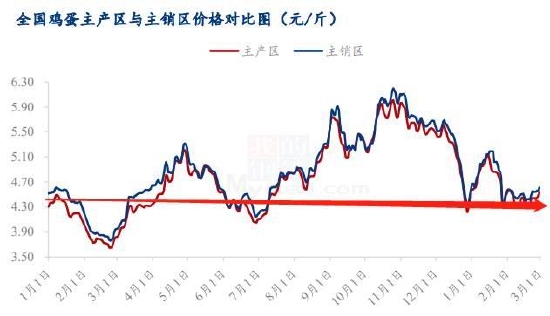

圖5:2018-2022年全國工業飼料產能

資料來源:華聯期貨 我的農產品網

圖6:國內豆粕月度成交量(萬噸)

資料來源:華聯期貨 我的農產品網

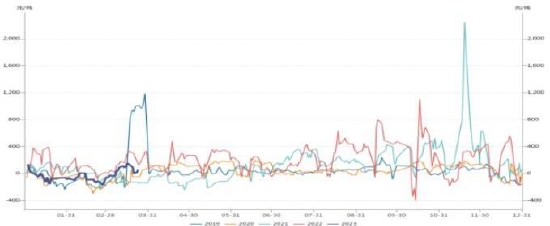

2月國內豆粕市場成交不錯,截止到2月28日,月內共成交351.17萬噸,環比增加187.405萬噸,增幅114.44%;同比增加118.5萬噸,增幅50.93%;其中現貨成交143.32萬噸,遠月基差成交213.85萬噸。截止到2月28日,月內國內主要油廠豆粕提貨量296.561萬噸,環比減少59.141萬噸,減幅24.91%。本月油廠豆粕成交不錯,主要以遠月6-9月基差成交爲主,市場焦點目前集中在南美天氣。其中2月前兩週,現貨價格較往年同期明顯下跌,大多集團性油廠拋售遠月基差,下游企業逢低建立底倉,整體成交火爆。2月後兩週,因下游需求表現疲軟,部分工廠累庫,油廠開機下調,又因中下游買貨積極性不足,飼料銷售進度差,豆粕現貨價格承壓大幅下跌,整體成交慘淡。提貨方面,2月份整體提貨量較上個月明顯回升,因春節後下遊企業庫存消化後,建立合理的豆粕物理庫存天數。預計3月份豆粕成交和提貨量或將好轉。

截至2023年2月24日,全國港口大豆庫存爲332.42萬噸,較上週減少45.02萬噸,減幅11.93%,同比去年增加65.39萬噸,增幅24.49%。

據Mysteel農產品團隊對國內主要地區111家油廠跟蹤統計,2023年2月,全國油廠大豆壓榨爲675.39萬噸,較1月增加了139.45萬噸,增幅26.02%;較去年同期增加了209.90萬噸,增幅26.73%。2023年自然年度(始於2023年1月1日)全國大豆壓榨量爲1211.33萬噸,較去年同期增幅1.20%。

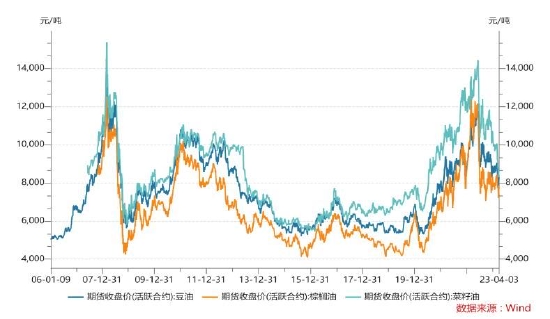

2.3 油脂:

截至2023年2月27日(第8周),全國重點地區豆油商業庫存約76.38萬噸,較上次統計減少2.21萬噸,降幅2.81%。

截至2023年2月24日(第8周),全國重點地區棕櫚油商業庫存約97.82萬噸,較上週增加1.71萬噸,增幅1.78%;同比2022年第8周棕櫚油商業庫存增加64.08萬噸,增幅189.92%。

2.4 豆粕:

截至2023年1月20日(第3周),全國豆粕庫存爲52.43萬噸,較1月13號那周增加4.81萬噸,增幅10.10%,同比去年增加19.52萬噸,增幅59.31%。

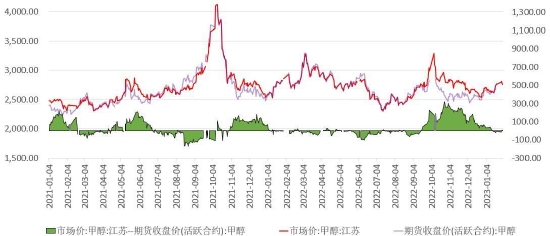

圖7:國內豆油商業庫存

資料來源:華聯期貨 我的農產品網

圖8:國內主要油廠豆粕庫存

資料來源:華聯期貨 我的農產品網

圖9:國內大豆壓榨量

資料來源:華聯期貨 天下糧倉

圖10:國內生豬和能繁母豬存欄

資料來源:華聯期貨 wind

三、後市展望

1、要點:

油脂:目前棕櫚油產銷區庫存均處於寬鬆的狀態,棕櫚油缺乏上漲動力。印尼方面,印尼棕櫚油12月底庫存達到366萬噸,馬棕1月底庫存達227萬噸,均較寬鬆。國內棕櫚油庫存維持在97.82萬噸。棕櫚油產區即將進入增產週期,價格要上漲更多地需看需求,國內疫情放開後消費復甦需要一個過程,後期仍需重點關注。需求大爆發預期兌現之前,預計油脂或繼續震盪爲主。

豆粕:南美方面,天氣預報顯示3月阿根廷天氣並無好轉跡象,機構對阿根廷大豆產量預估再度下調,預計3月USDA報告將再度下調阿根廷產量預估;就目前的天氣來看,巴西豆產量要達到1.5億噸將是大概率事件。國內方面,3月後將面臨巴西豆的集中到港壓力,國內豆粕或將較美豆走勢更弱。巴西豆大幅增產以及國內大豆累庫預期下,豆粕不改長期下跌的趨勢。

2、操作建議:

油脂:建議棕櫚油05壓力位參考8500。

油料:豆粕05空單繼續持有,止損位參考3900。

3、重要監測點:

1)馬棕出口、生產情況 2)進口大豆到港情況 3)南美豆主產區天氣情況 4)美國USDA報告 5)大豆港口庫存和消耗情況 6)生豬存欄變化情況 7)印尼出口政策 8)國內油脂庫存 9)烏俄局勢進展

4、風險提示:

美天氣情況;新冠肺炎進展

華聯期貨 鄧丹