瑞達期貨:需求淡季&成本支撐 紅棗寬幅震盪

一、2023年2月紅棗市場回顧

2月,紅棗期貨主力2305合約價格底部繼續下探,月度跌幅約4.8%,主要由於春節後產區貿易商補貨力度較小,疊加銷區紅棗市場貨源相對充裕,市場整體走貨不快,價格行情震盪下行。

圖:紅棗期貨主力2305合約日線走勢

數據來源:文華財經

二、供給端影響因素分析

1、本產季全國紅棗增產爲大概率

我國紅棗在世界上獨佔鰲頭,我國紅棗的產量佔據世界總產量的98%。我國棗生產分佈區域極廣,北起內蒙古自治區、吉林,南至兩廣、福建、東起沿海諸省,西至雲南、貴州、四川、新疆維吾爾自治區。紅棗種植區主要集中在新疆、河北、山東、山西和陝西,其中新疆紅棗種植面積最大,也是最大的紅棗供應地,佔全國當年總產量的49%。

我國紅棗產量從2007年開始快速增長,至2016年後增速放緩。2007年-2016年這十年的時間是紅棗的生長結果期,2016年後新疆紅棗進入盛果期,根據紅棗的生長週期來看,新疆會有大量穩定的紅棗供應。但進入2020年後,新疆紅棗產區出現棄荒、套種、砍樹等現象,疊加補貼力度相對其他農作物顯着微乎其微。此外,部分產區普遍降雨較多,如阿克蘇等地,大量降雨嚴重影響紅棗品質,亦導致該部分地區紅棗價格偏低,農戶種植收益也持續減少,進而導致農戶種植意願大大降低。據各類機構預估,2021年全國紅棗產量預計降至430萬噸,全國紅棗種植面積下降10%至243萬公頃。不過2022年高價原料提升了棗農的種植管理,生產投入積極性較高,紅棗品質優勢提高,加之下樹時間延遲了20天左右,大大提高了紅棗的幹度,本產季紅棗產量較上一產季可能出現恢復性增產,預估22/23產季紅棗較上年度增產2-3成左右。

2、22/23年度倉單數量遠低於去年同期水平

從成本角度來看,按照年度預測,新疆產區一級新棗平均加工成本價格4.0元/公斤測算,加工費按照1.40-1.50元/公斤,包裝費約0.4-0.5元/公斤,測算最終的新季紅棗合約倉單平均成本預估在8000-9000元/噸區間,較去年同期減少1500-2000元/噸。紅棗種植成本增加的情況下,收購價格低於去年同期,銷售利潤萎縮,不利於後期客商銷售。

2022/2023產季紅棗倉單及有效預報量環比增加,但遠低於去年同期水平,本產季產業機構對紅棗倉單註冊更加註重品質,倉單註冊量相對減幅明顯。截止2023年2月27日鄭商所紅棗期貨倉單爲5360手,有效預報爲3260手,倉單及有效預報合計爲8620手,環比增加4922手,較去年同期的18650手減少10030手,合計換算後大致爲43100噸。

數據來源:WIND 瑞達期貨研究院

數據來源:WIND 瑞達期貨研究院

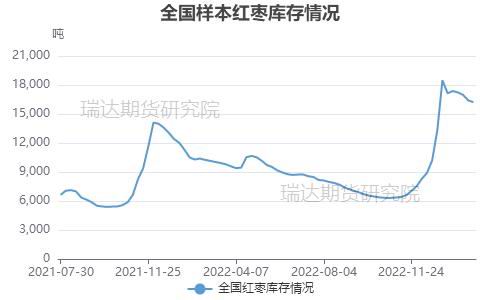

3、紅棗樣本點仍處於去庫週期

年後產區客商數量增多,由於年前收購貨源不足,疊加低價原料加工後成品利潤可觀,導致客商補貨積極性提高。不過產地貨源逐漸減少情況下,棗農惜售挺價意願增強,產區現貨價格較年前上漲0.5-1元/公斤,產區紅棗優質優價明顯。

當前各銷區市場走量一般,持貨商積極出貨,但下游貿易商按需採購,拿貨力度一般,整體紅棗去庫偏慢。據Mysteel農產品調研數據統計,截止2023年2月23日紅棗當週36家樣本點物理庫存在16220噸,較前周減少188噸,環比減少1.15%,同比增加58.17%。當週庫存繼續下降,紅棗大貨集中在中上游企業。

數據來源:我的農產品網 瑞達期貨研究院

三、消費端影響因素分析

1、銷區對高價貨源存牴觸心理,持貨商賣貨承壓

從紅棗現貨市場流通來看,一般呈現“新疆生產,內地中轉,南北分銷”的格局,隨着物流運輸行業發展,各省市批發市場建立,信息渠道透明,傳統的流通貿易方式不斷髮生改變,目前以崔爾莊爲代表的紅棗集散中心,以廣州如意坊爲代表的終端市場的中心效應產生淡化跡象。

隨着消費升級和居民對健康的重視,紅棗產業不斷的從粗加工不斷走向了深加工領域。總體包括兩方面,一方面是滋補禮品類需求轉爲健康休閒食品大類,如棗仁派、奶棗等,拉動了部分紅棗消費;另外一方面是大健康領域,比如紅棗原漿、紅棗酵素等保健品。

從紅棗現貨市場流通來看,一般呈現“新疆生產,內地中轉,南北分銷”的格局,隨着物流運輸行業發展,各省市批發市場建立,信息渠道透明,傳統的流通貿易方式不斷髮生改變,加工產能集中在北方地區,目前以河北崔爾莊爲代表的紅棗集散中心,加工量佔全國總加工量的七成,河南新鄭孟莊鎮加工量佔比15%附近,新疆加工量佔比約10%左右。廣州如意坊市場是我國華南地區最大的紅棗消費終端中轉批發市場,近年來該市場輻射城市有所淡化。

春節前因產地價格下滑,銷區跟隨下調。節後終端消費不佳,客商補貨需求不及預期,疊加低價貨源衝擊紅棗市場,貿易商對高價紅棗存在心理牴觸作用,使得持貨商賣貨承壓。後市來看,國內氣溫不斷升高,居民對滋補類需求減弱,疊加時令鮮果陸續上市,預計後市紅棗消費進入季節性淡季,紅棗現貨價格仍有繼續下調可能。截止2023年2月28日,河北滄州市場一級紅棗均價爲4.20元/斤,較2023年1月的4.5元/斤下跌0.30元/斤;河南新鄭一級灰棗現貨價格爲4.425元/斤,較2023年1月的4.5元/斤下跌0.075元/斤。河北、河南紅棗現貨價格重心持續下滑。

數據來源:我的農產品網、瑞達期貨研究院

數據來源:我的農產品網、瑞達期貨研究院

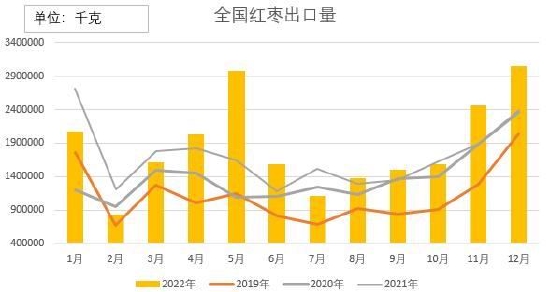

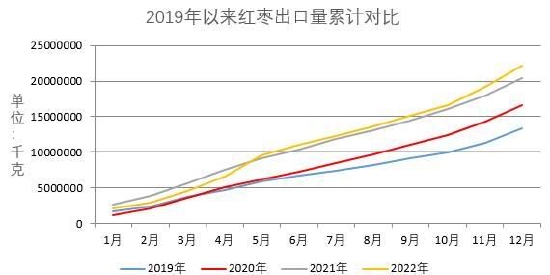

2、2022年紅棗出口量維持增長,但提振作用有限

2022年,我國紅棗出口量約爲2.22萬噸,與2021年的2.04萬噸相比增加0.18萬噸。70%左右紅棗流入東南亞國家,對紅棗等級要求一般,着重與幹度及低價,由於2021年金絲棗減產嚴重,價格高於灰棗,導致部分劣質灰棗及地方棗用於出口。其中馬來西亞是中國出口紅棗的最大國家,佔中國出口總量的22%,出口量509.580噸,出口金額1434955美元。我國紅棗基本自產自銷,出口量佔總消費量僅0.2%。

季節性規律看,預計2023年一季度紅棗出口量處於年度均值附近,對紅棗價格影響有限。海關總署數據顯示,2022年12月份我國紅棗出口量3047335千克,出口金額6118440元,出口量環比增加23.42%,同比增加26.92%,2022年1-12月份累計出口22195981千克,累計同比增加8.62%。12月紅棗出口量環比增加,且累計出口量高於近三年同期水平,紅棗出口需求向好,對業者提供一定信心。

數據來源:海關總署、瑞達期貨研究院

數據來源:海關總署、瑞達期貨研究院

此外,進口方面,我國紅棗進口量很小,2013年以來進口量均不足1噸,而且有逐漸減少趨勢。

四、紅棗期貨市場主流持倉變化

以下圖表可以看出,截止2023年2月27日,紅棗期貨成交量爲44615手,較1月的29757手增加14858手,成交額爲237081.52萬元,2月紅棗期貨成交量呈現回升狀態,且增量超萬手,投機類投資者參與度持續提高。

主流持倉角度分析:截止2023年2月27日紅棗期貨淨持倉爲-13169手,多頭持倉爲33591手,空頭持倉爲46760手,2月份紅棗空頭持倉增持大於多頭持倉,淨空持倉較1月小幅增加,由於節後需求進入淡季,疊加國內氣溫回升,下游走貨走弱。紅棗價格與淨持倉變化幅度相對保持一致,但多空方向與淨持倉相關性一般,導致趨勢變化難測。

數據來源:WIND、瑞達期貨研究院

數據來源:鄭商所、瑞達期貨研究院

五、2023年3月紅棗市場展望

從成本角度來看,按照年度預測,新疆產區一級新棗平均加工成本價格4.0元/公斤測算,測算最終的新季紅棗合約倉單平均成本預估在8000-9000元/噸區間,較去年同期減少1500-2000元/噸,成本仍對紅棗期價存在支撐。

產地貨源逐漸減少情況下,棗農惜售挺價意願增強,產區現貨價格較年前上漲0.5-1元/公斤,產區紅棗優質優價明顯。不過銷區走貨與產區表現分化,由於節後終端消費不佳,客商補貨需求不及預期,疊加低價貨源衝擊紅棗市場,貿易商對高價紅棗存在心理牴觸作用,使得持貨商賣貨承壓。後市來看,國內氣溫不斷升高,居民對滋補類需求減弱,疊加時令鮮果陸續上市,預計後市紅棗消費進入季節性淡季,紅棗現貨價格仍有繼續下調可能。考慮到下方成本支撐仍強勁,上方受消費淡季壓制,預計後市鄭棗期價寬幅震盪。

操作建議:

1、投資策略:

建議鄭棗2305合約在10000-10800元/噸區間高拋低吸,止損各200元/噸。

2、套利策略

紅棗期貨2305合約與2309合約價差處於-450元/噸附近,考慮到5月供應壓力大於9月,預計紅棗近弱遠強格局持續。建議投資者鄭棗5-9月價差在-420元/噸介入套利交易,目標參考價差-620元/噸,止損參考價差-320元/噸。

風險提示:

1、政策面 2、產量變化 3、需求變化 4、資金持倉情況 5、倉單數量及成本 6、其他水果等聯動作用

瑞達期貨 王翠冰