OPEC打了市場個措手不及,原油逼空要來了?

來源:華爾街見聞

在OPEC+宣佈減產前一週,對沖基金的WTI淨頭寸已創七年新低,給大幅空頭回補做好準備。OPEC選擇週日宣佈減產,可以在週一恢復交易時最大限度發揮減產威力,強化空頭回補的熱潮。

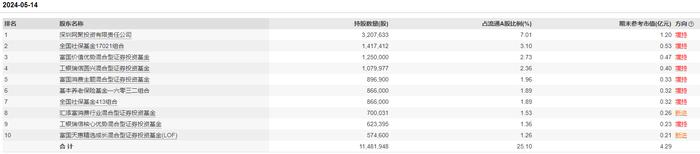

華爾街見聞最近提到,上週美國商品期貨交易委員會(CFTC)公佈的週報顯示,做空美國WTI原油的合約數劇減,創2016年以來將近七年最大降幅,這意味着,許多此前押注油價將下跌的交易員在平倉。

能源業高級市場分析師John Kemp新近指出,在上週日OPEC+宣佈減產震驚市場前,油市的投資者就開始回補空頭倉位。他認爲,

“減產的規模和出其不意的因素可能是爲了強化空頭回補的熱潮、提振信心,並吸引更多看漲的投資者重返市場。”

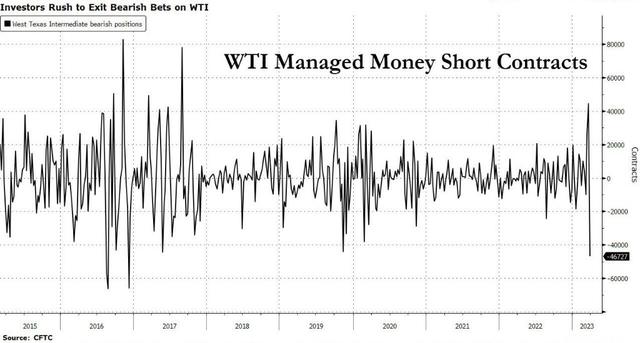

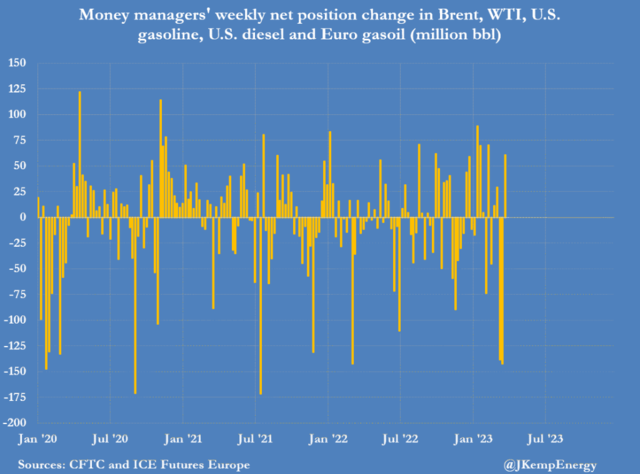

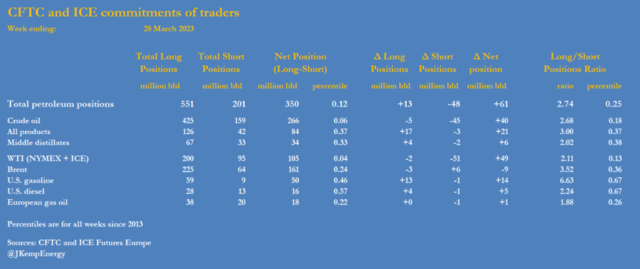

OPEC+宣佈減產前披露的CFTC和ICE期貨數據顯示,在截至3月28日的七天內(下稱上週),對沖基金和其他基金經理買入歐美市場六種最重要的石油期貨和期權合約共計約合6100萬桶。

這已經體現了對沖基金投資的大轉向。因爲在那之前兩週,基金經理合計賣出2810萬桶,創將近六年最快拋售速度。

上週的大部分買盤主要來自此前看跌的空頭頭寸平倉、規模約4800萬桶,而不是新建多倉1300萬桶。

上週的買盤集中在NYMEX 和 ICE WTI(買入4900萬桶)、美國汽油(買入1400萬桶)、美國柴油(買入500萬桶)和歐洲柴油(買入100萬桶),此外,布倫特原油被淨拋售900萬桶。

上週,NYMEX 和 ICE WTI 的空頭頭寸被削減5100 萬桶,但實際上,多頭頭寸並沒有增加,還略有減少200 萬桶。

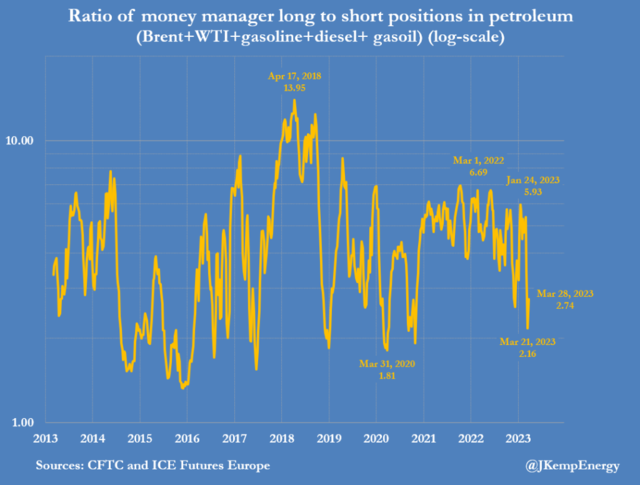

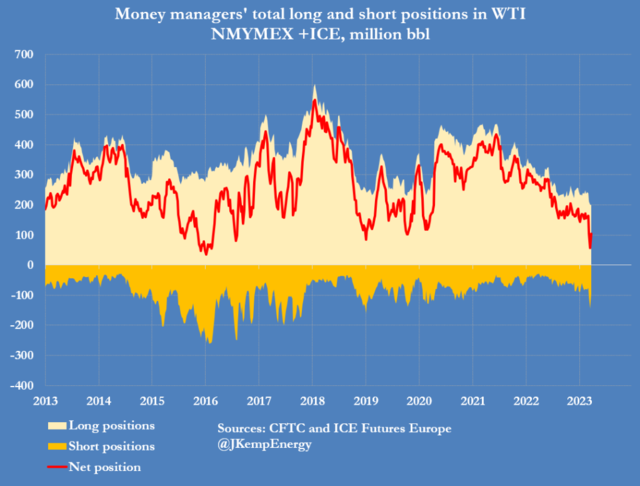

基金經理似乎已經得出結論, 3月17日跌破67美元/桶創15個月新低後,WTI原油價格已經達到底部,短期內不太可能進一步下跌。

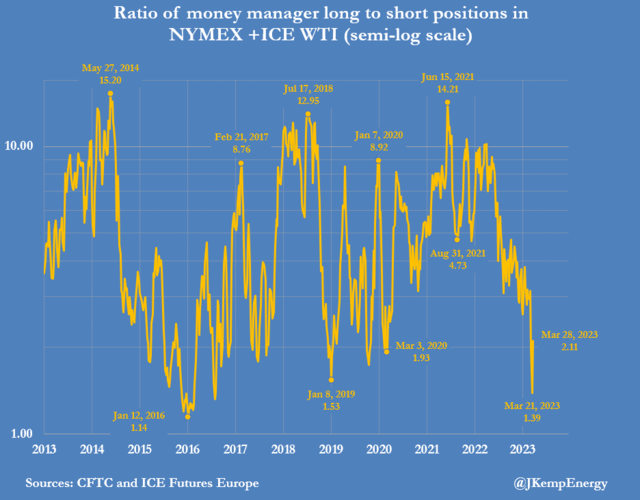

之前的上上週,WTI的倉位已變得極爲看跌油價,給大幅空頭回補的油價反彈做好了準備。截至3月21日,對沖基金的WTI的淨頭寸減少至僅5600萬桶,爲2016年2月以來最低水平,並且單週規模低於2013年以來99%的周。

3月21日,基金的WTI多倉與空倉之比爲1.39:1,創2016年8月以來新低,僅高於2013年來2%的周。

WTI的頭寸劇減、趨向下行,爲媒體報道更偏看多、或者至少看跌情緒減弱時油價強勁反彈創造了條件。在OPEC+宣佈要減產前,看跌的空倉集中扎堆、以及看漲的多頭缺乏看來都鼓勵了至少部分基金經理,在預期的反彈到來前獲利,落袋爲安。

因此,有評論認爲,OPEC+的減產將很快引發更多的空頭回補。這可能就是OPEC+決定減產的一個動機。他們週日宣佈減產行動,就可以經過雙休週一恢復交易時最大限度地發揮減產的威力。

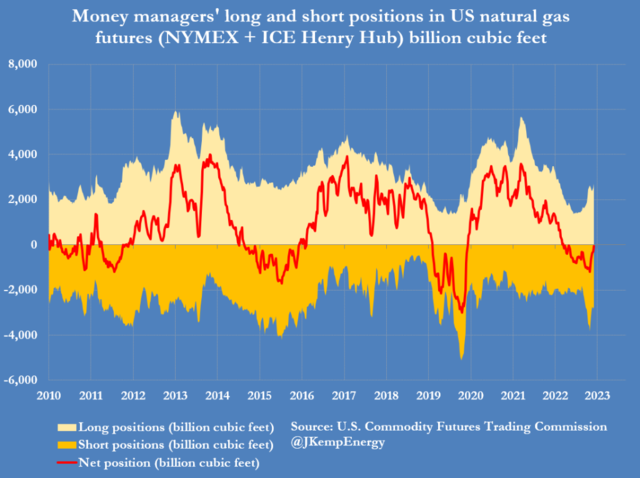

天然氣方面,在Freeport LNG的液化天然氣(LNG)出口接收站全面重啓後,基金經理對美國天然氣價格前景的悲觀情緒有所減輕。基金的天然氣期貨和期權淨頭寸八週內第七週增加。

在截至3月28日的上週,基金合計買入約合2370億立方英尺天然氣,1月31日以來合計買入規模達到1.011萬億立方英尺。

基金經理仍持有500億立方英尺的空頭頭寸,規模高於2010年以來70%的周水平,較1月末的1.061萬億立方英尺明顯減少,當時高於2010年來93%的周水平。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。