國際期貨:美聯儲兩難加劇 4月黃金或震盪偏強

一、基本面回顧

1.滬金走勢:強勢上揚

2023年3月,滬金期貨主力合約呈強勢上揚的走勢。3月伊始滬金就進入上漲通道,1日的最低點即爲3月最低點412.04元/克;之後先小幅震盪,從10日開始強勢上揚,至20日,觸及3月最高點445.94元/克;隨後高位震盪,3月最後一個交易日(31日),當日收盤價爲441.20元/克(見圖1-1),較2月最後一個交易日(2月28日)收盤價413.46元/克,上漲約6.71%。

圖1:滬金走勢

數據來源:文華財經,中期研究院

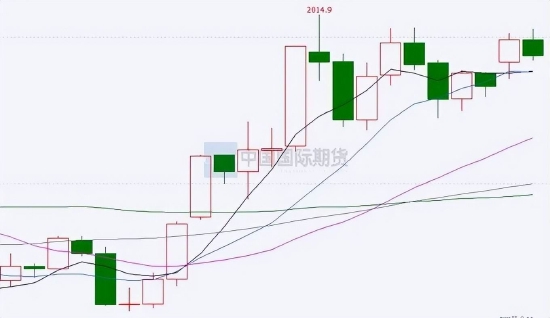

2.COMEX金走勢:強勢上揚

2023年3月,COMEX黃金主連數據顯示COMEX金走勢同樣爲強勢上揚的走勢。3月伊始COMEX金先小幅震盪,8日觸及3月最低點1813.4美元/盎司;之後開始強勢上揚,20日觸及3月最高點2014.9美元/盎司;隨後高位震盪,至3月最後一個交易日(31日),當日收盤價爲1987.0美元/盎司(見圖1-2),較2月最後一個交易日(2月28日)收盤價1833.8美元/盎司,上漲約8.35%。

圖2:COMEX金走勢

數據來源:文華財經,中期研究院

3.美元指數:衝高後震盪回落

2023年3月,美元指數呈衝高後震盪回落的走勢。月初先小幅走強,8日觸及3月最高點105.880;此後震盪回落,於23日觸及3月最低點101.900;至3月最後一個交易日(31日),當日收盤價爲102.550(見圖1-3),較2月最後一個交易日(2月28日)收盤104.960,下跌約2.30%。

圖3:美元指數走勢

數據來源:文華財經,中期研究院

二、分析和建議

2023年3月,出現了影響金價較大的意外衝擊,即歐美銀行業危機突發,給黃金帶來了巨大的上漲動能,促使黃金強勢上揚。而與歐美銀行業危機相比,其他的一些因素如鮑威爾的講話等,雖然也起到一定的作用,但總體影響程度相對微乎其微。

具體而言,3月初,黃金將將從上個月接連不斷的“好消息打擊”中蹣跚而出,彼時最新的幾項數據顯現出美聯儲降溫經濟的政策開始生效的跡象,包括美國消費者信心在2月意外減弱,世企研的消費者信心指數錄得102.9,低於前值的106.0和預期的108.5等。在美元保持升勢的情況下,已經滑落至低位的黃金出現了低位買盤支持,金價也開始略有回升。不過很快地,美聯儲官員又開始出來攪局,先是3月6日前後舊金山聯儲主席戴利對通脹威脅發出了明確的警示,並暗示美聯儲可能會進一步升息,而且利率維持高位的時間將比預期更長。隨後3月8日前後,美聯儲主席鮑威爾在國會作證時意外鷹派十足。他表示,美聯儲很可能需要比預期更大幅度的提高利率以應對最近的強勁數據,並準備在未來“整體”信息表明需要使用更嚴厲措施來控制通脹時,採取更大力度的行動。這一大幅出乎意料的鷹派發言震驚市場,市場定價迅速調整,3月份美聯儲加息50個基點的概率大幅抬升。由此帶來的便是美元上漲、黃金重挫。

正當市場認爲黃金即將進入更深的頹勢時,3月12日前後以硅谷銀行倒閉爲起始的歐美銀行危機突然爆發,徹底改變了黃金在3月份的走勢。此次硅谷銀行倒閉事件是2008年金融危機以來美國最大規模的銀行倒閉事件,震動市場。由於是科技行業、初創企業和科技工作者之間的主要金融渠道,硅谷銀行倒閉加劇了許多創投企業的不確定性,最差情況或導致美國高科技公司滅絕。市場也更加擔心硅谷銀行倒閉可能傳染到其他銀行,以及會不會成爲類似雷曼事件那樣引發金融危機的起始。

市場的恐慌顯而易見。週末包括紅杉資本在內的325家風投機構簽署了一份共同的支持硅谷銀行聲明;650名創始人也共同簽署聲明表示,要求監管部門阻止災難發生;美國知名對沖基金經理Bill Ackman則呼籲政府至遲在亞洲市場開盤前採取行動,否則除了“系統重要性的銀行”,所有銀行都有可能出現擠兌。

終於,美國這次沒有犯2008年的錯誤。趕在亞洲市場開盤之前,美國財政部、美聯儲、聯邦存款保險公司(FDIC)發表聯合聲明,宣佈對硅谷銀行倒閉事件採取行動。從3月13日週一開始,儲戶可以支取他們所有的資金。與硅谷銀行破產有關的任何損失都不會由納稅人承擔。這表明最壞的情況發生的概率明顯降低了。

然而一波未平一波又起。緊隨着硅谷銀行倒下的是簽名銀行,也是三天內美國因擠兌而倒閉的第二家銀行;幾乎同時,美國第一共和銀行股價暴跌,投資者擔心其糟糕的資金情況可能會成爲下一個倒閉的銀行。歐洲更是不甘示弱,3月16日前後,瑞士信貸先是在公佈的2022年度報告中指出其財務報告的內部控制存在“重大缺陷”,且尚未阻止客戶資金外流,之後僅過了數日,瑞士政府就策劃了一手“騷操作”,強令瑞銀收購瑞信以避免銀行業出現更多動盪。這一收購不僅繞開了相關股東的決策權,而且將價值上百億美元的部分債券一筆勾銷直接“歸零”處理。這不僅令市場擔憂歐洲銀行業健康狀況,而且打擊了市場信心和信任,出現資金加速撤離瑞士甚至歐美,轉向新加坡、香港等地的情況。

歐美一系列銀行業危機的突然爆發,令市場對歐美尤其美聯儲未來加息路徑的預期轉向鴿派。硅谷銀行倒閉後,市場在短時間內就徹底扭轉了對美聯儲加息的預期,完全排除了此前一度高達70%可能性的3月加息50個基點預期,加息25個基點的預期成爲最大可能,且不少觀點認爲美聯儲3月應當停止加息以應對銀行業的緊張狀況。再加上對銀行業危機可能向全面經濟危機轉化的擔憂,黃金從硅谷銀行倒閉的3月12日前後開始進入了強勢上揚階段,並隨着歐美銀行的接連“爆雷”節節攀升。外盤COMEX金再破2000美元大關,內盤滬金則測試450元高點。

直至3月22日前後,美國財長耶倫出來安撫市場,稱她已經做好乾預的準備,如果更多的中小型銀行遭受擠兌並導致風險蔓延,政府將採取進一步措施爲面臨存款擠提風險的美國小銀行儲戶提供保護。市場對歐美銀行業的擔憂情緒終於有所降溫,美國地區性銀行股普遍上漲,黃金回落漲勢稍滯。不過,3月23日前後,美聯儲在最新政策會議上加息25個基點,基本符合市場預期。其政策聲明中的一些關鍵內容發生了變化——不再包括“繼續加息”可能是合適的這樣的措辭,變成了“一些額外的”政策緊縮。而自2022年3月決定啓動加息週期以來,美聯儲每一份政策聲明中都有類似“繼續加息”的措辭。儘管點陣圖表明美聯儲在未來仍有可能再次加息,且鮑威爾在之後發佈會上的發言也略顯鷹派,但市場還是將此次會議結果解讀爲鴿派。儘管3月28日前後,第一公民銀行表示其收購了硅谷銀行的資產,令市場終於舒了一口大氣,但此前的3月27日前後,歐洲巨頭德意志銀行股價一度暴跌超14%,收盤仍跌8%以上,瑞銀也受到打擊,令歐美銀行業危機陰影依然揮之不去。這也令黃金得以在3月剩餘時間內高位震盪。

由於3月份突發的歐美銀行業危機的嚴重衝擊,4月份可能是黃金年內相當重要的一個月。目前來說,歐美銀行業風險似乎暫時被遏制住了,但是事件充分暴露了歐美中小銀行在加息背景下的經營困境,也進一步說明抗通脹的副作用未必能夠藉由經濟數據完全體現。而且,銀行業危機有很大可能成爲水壩上的第一個漏洞,即便堵上,整座堤壩的垮塌也是早晚之事。因此,美聯儲未來若面對不得不把3月份的加息作爲本輪加息週期結尾的局面,並不意外,而4月份有可能出現對此產生決定性作用的事件。由此,4月份金價偏強震盪的可能性較大,且若出現歐美銀行業危機再度加劇等有利於金價的顯著衝擊事件,金價將再度挑戰高點。

預計4月滬金主力合約運行區間可能是[410,465]。操作上,建議觀望爲主,激進投資者可逢低偏短多操作,注意控制倉位,及時止盈止損。

主要風險:歐美銀行業危機新動向、美國經濟數據、聯儲官員言論、地緣政治熱點等。

國際期貨 湯林閩