侯孝海的白酒圖謀,還要“水土不服”多久?

作者 | 吳曉薇 編輯 | 蛋總

美編 | 邱添 審覈 | 頌文

在2023年初完成123億收購金沙酒業的華潤啤酒,近期交出了並表後的第一份中報。

遺憾的是,吸引業界目光的白酒業務卻“涼”透了。“目前白酒價格倒掛,金沙酒業畢竟不是大品牌,所以產品並不好賣。”有經銷商對‘界面新聞·創業最前線’坦言道。

華潤啤酒執行董事及董事會主席侯孝海在收購金沙酒業時曾表示,希望在全國投資運營的白酒當中,形成“1個全國龍頭+N個區域品牌”的發展格局,“我們計劃要把金沙酒業當做發展的主要龍頭”。

可見他對金沙酒業寄予厚望,但如今中報的數據可能要讓他大失所望了。在華潤啤酒極爲成熟的啤酒渠道加持下,白酒業務爲何“水土不服”?侯孝海的“白酒圖謀”何時能實現?

1

白酒業務貢獻僅佔4.10%

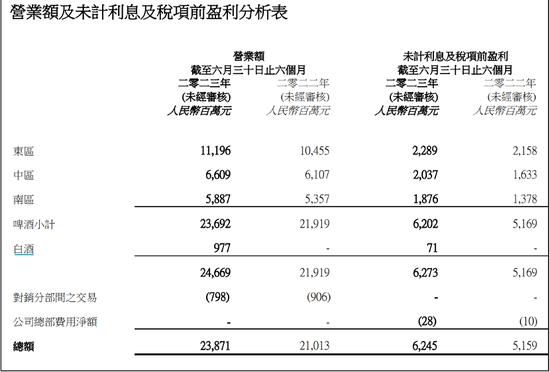

18日,華潤啤酒發佈中期業績顯示,公司報告期內實現營業收入238.7億元,同比增長13.6%;歸母淨利潤爲46.5億元,同比增長22.3%。然而,首次並表的白酒業務僅貢獻不足10億元,在總營收中佔比約4.10%。

公佈財報後的三個交易日裏(21-23日),華潤啤酒股價下跌超1%。

財報顯示,期間白酒業務僅收入9.77億元,息稅前利潤0.71億元,息稅前利潤率7.3%,剔除收購產生的無形資產攤銷影響,白酒業務息稅前利潤實現3.95億元,對應的核心淨利率爲40.4%。

華潤啤酒所指的白酒板塊主要爲金沙酒業,金沙酒旗下僅兩大品牌,一是定位高端的摘要,二是金沙回沙。

乘着醬酒熱的東風,去年10月,華潤啤酒子公司華潤酒業收購了金沙酒業55.19%的股份。此外,設立華潤雪花及華潤酒業兩個事業部,分別負責啤酒及白酒業務的營運管理。

在併購前,金沙酒業2019年至2022年上半年,金沙酒業分別實現營收8.78億、17.67億、36.41億元和20.01億元。毛利分別爲4.57億元、11.78億元、23.18億元和12.12億元;期內溢利及全面收益總額分別爲1.56、6.15、13.15和6.7億元。

華潤啤酒白酒業務上半年微弱的成績已板上釘釘,面對收購後的全面重塑,全年成績仍難言樂觀。

國泰君安研報提到,預計2023年白酒業務將爲華潤啤酒貢獻1-1.5億元利潤。倘若白酒業務在今年真是這種表現,那在華潤啤酒整體的業績中確實是“不夠看”的。

2

金沙酒怎麼了?

那麼,這筆123億元的收購買賣究竟是華潤啤酒被“坑”了,還是啤酒巨頭難以做好白酒買賣?

回顧2022年,華潤啤酒在10月25日的公告中提到,建議間接全資子公司華潤酒業收購金沙酒業55.19%股權,交易在2023年1月10日官宣完成。

而在此之前,金沙酒業於2022年3月18日、7月22日和11月8日分別發佈了摘要酒和金沙回沙酒的控貨消息。

對此,有酒類分析師認爲,金沙控貨提價本身是爲了配合企業產品結構升級,是中國酒類名酒化趨勢的體現,本身與華潤收購沒有直接的關係,當然,提價短期內能夠帶來企業業績與利潤的大幅增長。

那麼,在完成收購後的7個月裏,華潤啤酒都做了些什麼?

在中期業績媒體說明會上,侯孝海介紹,金沙酒業今年上半年主要是對庫存的管理和價格的恢復,目前金沙酒業的庫存下降了1/3,價格恢復明顯,並帶動了整體銷售。

在產品層面,金沙酒推出40元150ml的金沙小醬,將構建成以摘要、金沙回沙和金沙小醬的品牌組合羣,以此對應高檔、中檔和光瓶酒市場。預計下半年金沙酒業的表現就會有所恢復。

此前在6月份召開的經銷商大會上,侯孝海曾透露,金沙酒業的營銷體制已調整爲八大戰區、定製酒事業部、小醬酒事業部、toG產品事業部和其他區域。

未來,摘要將佈局1+1,做強次高大單品,培育高檔新產品;金沙同樣佈局1+1,整合發展中檔大單品,重塑主流高大單品。

同時,金沙酒業黨委書記、總經理範世凱提到了金沙酒業未來三年將按照2023年固本強基,進行儲能規劃、組織提升;2024年全面升級,開展渠道升級,產品體系升級;2025年品牌引領,開展高端用戶運維等。

這規劃看起來很美好,但現實中市場會“買單”嗎?

3

市場反應如何?

從前述財報數據中不難看出,此次金沙酒業營收同比“腰斬”。

在白酒行業處於調整期時,酒企業績下滑無可厚非,但下滑程度過大或能折射出金沙酒業旗下兩大品牌在消費者心中的可替代性仍然較高。

部分消費者表示,500元左右的價格可選擇的餘地很大,從口感和性價比來說,更偏向於其他產品。

‘界面新聞·創業最前線’走訪北京地區部分菸酒店時,有經銷商表示,目前白酒價格倒掛,金沙酒業畢竟不是大品牌,所以產品並不好賣。

也有廣東地區經銷商提到,摘要珍品版是金沙酒業銷量最高的大單品,指導價雖然是1399元,但目前終端實際價格不到600元,倒掛了一半多。不過他也表示,在500+價格段,摘要在醬酒裏可以排得上名號。

以定位高端的摘要珍品版爲例,根據今日酒價最新數據,批價僅530元,而其官網建議零售價爲1399元。另搜索各大電商平臺發現,摘要珍品版單瓶售價多在590-800元區間。

華潤啤酒也感知到了白酒行業消費疲軟和渠道庫存高企的困境。

侯孝海對此認爲,造成這一情況的原因是前期白酒行業產品價格的不斷提升,投資不斷的增加以及市場對白酒預期持續樂觀的累積,而形成了類似於堰塞湖的情形,在遭遇經濟和消費受挫時,產生了一系列的市場連鎖反應。

在他看來,未來白酒應該要回歸其消費品的本質和基本價值,要重回動銷和消費者實際消費爲目的銷售模式,而不是向奢侈品方向發展。

然而金沙酒業面臨的不止是上述白酒大行業的挑戰,還有醬酒熱的逐步退潮。

中金公司研報提到,醬酒行業規模約2100億元,競爭格局呈一超多強,不過,茅臺2022年收入規模超千億元,市佔率接近60%。剔除貴州茅臺後的醬酒行業收入和利潤分別同比增長2.7%、下降2.9%。

2022年,剔除茅臺後,醬酒收入市佔率由40%下降到近乎0%。

研報提到,行業已經進入集中分化階段,將進一步向核心產區集中。

此前,華潤啤酒推出小瓶酒,試圖以大衆化、平民化的思路破圈。

諫策戰略諮詢公司總經理、中國中小企業發展聯盟專員成員劉聖松表示,這應該是爲了持續引導金沙產品開瓶率和降低試用門坎。說明金沙酒業未來一段時間的主題還是持續培育消費和去庫存化,這也符合當前醬酒的實際市場情況。

不過,有摘要專賣店經銷商對‘界面新聞·創業最前線’表示,該店的摘要珍品版小酒並不單賣。如果單獨出售,電商平臺僅售160元的該產品售價460元。這一行爲無疑將勸退想來“嚐鮮”的消費者。

值得一提的是,金沙酒業近日公告了人事變動,和金種子酒情況相同,高層來了個“大清洗”——“靈魂人物”張道紅退出董事會,目前10位高管中有8位來自“華潤系”。

對此,華潤啤酒方面表示,原因繫有意專注於管理本集團於本年度新增之白酒業務。

4

渠道差異巨大,“華潤系”路在何方

拉長時間線來看,華潤啤酒的白酒業務自2018年起步,通過汾酒、景芝、金種子和金沙酒業,完成了清香、濃香、醬香等主流香型的佈局。

侯孝海表示,今年增長是第一策略,在市場消費信心不足的情況下,目前會先專注於消化已經收購的白酒項目,未來對於併購會更加謹慎。

業績方面,除了金沙酒業之外,華潤啤酒一年半前入主的金種子酒仍在虧損。

據金種子酒公告,2023年上半年淨利預虧3200萬元到4800萬元,原因在於中高端新產品尚在推廣培育中,低端產品銷售佔比較大,利潤率較低。

不過,就在3月,範世凱曾提出,華潤酒業目前的短期目標是向百億邁進。

“依託啤酒業務的渠道優勢,擴展與升級銷售網絡,做大白酒業務。”是侯孝海做白酒的核心思想。

作爲行業巨頭,華潤啤酒無疑擁有成熟的營銷和渠道體系,但值得思考的是,啤酒與白酒在渠道體系等方面差異巨大,“做白酒新世界的探索者”,華潤啤酒玩得轉嗎?

白酒行業分析師、知趣諮詢總經理蔡學飛認爲,華潤啤酒的本意是通過龐大的資本力量與渠道終端優勢來賦能金沙等白酒的全國化,目前看還是取得了一定效果,但是確實也存在着啤酒與白酒在操作模式、渠道類型,消費場景以及消費者品質培育等方面的差異。

“啤酒追求週轉率與覆蓋率,是典型的成本導向的規模競爭,而白酒更加強調品質推廣與核心人羣消費推介,應該說,差異性要大於共同性。”蔡學飛進一步表示。

白酒行業分析師肖竹青對‘界面新聞·創業最前線’表示,目前“華潤系”在口糧酒市場仍有較大機會。但在整合全國口糧酒市場過程中,應該因地制宜、因人制宜、因時制宜,注重文化融合,注重與原有團隊融合,防止出現內訌。從理論上講,“華潤系”會把諸如金沙酒業、景芝白酒等全國各省收購的區域酒廠,逐步裝入金種子酒上市公司平臺。

誠然,在啤酒巨頭投身白酒行業的道路上必將經歷一段過渡期,並不能苛求標的酒企迅速煥然一新、成績突飛猛進,但從市場真實表現來看,華潤啤酒旗下的白酒企業還有很長一段路要走。

*注:文中題圖來自攝圖網,基於VRF協議。