股價下跌近9成後,北海康成-B(01228)或遠赴美股“輸血自救”

今年7月,國家醫保局就《談判藥品續約規則》和《非獨家藥品競價規則》公開徵求意見。雖然此次徵求意見稿並無重大調整,但其中新增了多處細則,因而業界普遍預期後續國談會比之前降價更爲緩和,利好創新藥發展。也正是在政策積極引導下,市場對今年國談期待值持續提升。

國慶節後,2023醫保目錄調整專家評審結果正式出爐,也預示着今年的醫保目錄談判進入倒計時階段,並預計將在12月初公佈目錄調整結果,計劃從2024年1月1日起正式執行新版醫保藥品目錄。

值得一提的是,罕見病藥依然是今年醫保目錄調整的側重點。這一信息無疑利好國內致力於罕見病治療研發的創新藥企。然而,在港股市場中的北海康成-B(01228),作爲港股“罕見病第一股”,卻未能依靠罕見病賽道支撐起估值。

據智通財經APP瞭解,截至10月11日,北海康成股價僅爲1.42港元,較當年上市發行價12.18港元,大幅下跌88.34%。

此前,北海康成董事長兼首席執行官薛羣表示,未來視乎市場情況,物色到包括美國納斯達克市場等融資渠道的空間。然而,即便遠赴大洋彼岸,北海康成又將靠什麼贏得華爾街的青睞呢?

罕見病市場迎來“政策機遇”

2018年,國家衛健委等五部門聯合制定的《第一批罕見病目錄》,以名錄的形式列出了121種罕見病,並頒佈了一系列鼓勵激勵罕見病藥物上市的政策。自此,納入國家基本醫保目錄的罕見病藥品數量不斷增加。

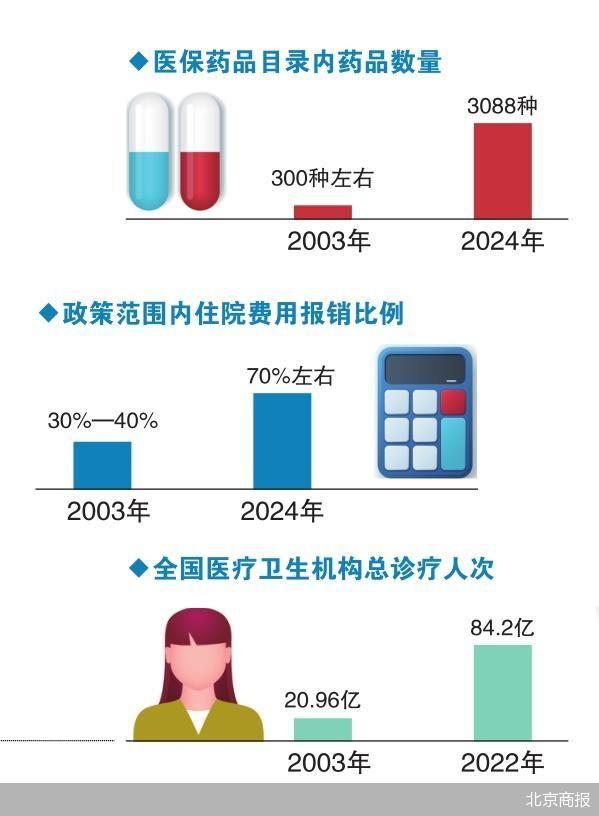

實際上,罕見病用藥納入醫保,是國內深化醫保制度改革的階段性成果。其背後的醫藥服務供給側改革、醫保基金監管體制改革和醫保支付方式改革等系列措施,爲罕見病用藥納入醫保騰出了基金空間。

今年9月18日,國家6部門聯合發佈了《第二批罕見病目錄》,共納入包括阿拉傑裏綜合徵(ALGS)、先天性膽道閉鎖(BA)、膠質母細胞瘤(GBM)等86種罕見疾病,涉及血液科、皮膚科、風溼免疫科、兒科、神經內科、內分泌科等17個學科。至此,我國共有207種罕見病被納入了《目錄》。

此前,國家醫保局還發布了《關於公佈2023年國家基本醫療保險、工傷保險和生育保險藥品目錄調整通過形式審查藥品名單的公告》,386個藥品通過形式審查,其中包括222個目錄外藥品,164個目錄內藥品。

其中值得一提的是,今年對罕見病用藥的申報條件未設置上市時間限制。也就是說,納入國家鼓勵仿製藥品目錄的藥品可以申報當年醫保目錄,這無疑進一步拓寬了罕見病用藥的准入範圍。而在價格測算上,罕見病藥物也有相應的優惠和折算方式。

另外,在通過2023年醫保初審的藥品名單之中,共有25款目錄外的罕見病用藥,其中有11款藥品爲今年首次在國內獲批上市,涉及百濟神州、阿斯利康、北海康成、百時美施貴寶等企業,覆蓋進行性肌營養不良、尿素循環障礙、黏多糖貯積症、I型神經纖維瘤病等罕見病病種。(以下爲部分目錄外罕見病用藥)

赴美能否解決“估值焦慮”?

在上文中,投資者可以看到,此次通過2023年醫保初審的藥品名單中,北海康成的一款商業化產品海芮思赫然在列,但申請企業卻爲諾愛藥業。

實際上,根據北海康成上市招股書,北海康成與韓國綠十字公司簽訂了獲得海芮思在中國地區使用的專利許可使用權,這一產品的專利期限是從首次(2020年)在該地區上市銷售,共15年時間。

而在獲得授權引進後,2020年9月,北海康成與諾愛藥業簽訂了分銷協議,由該公司負責海芮思在中國內地的分銷,期限爲兩年,如果沒有特殊情況,自動續約三年。

不難看到,早在2021年上市前,北海康成就已經實現了商業化,這也是其上市時曾被不少投資者看好的重要原因。

據智通財經APP瞭解,在2021年上市時,在北海康成的管線中,共有13款產品,其中包括3種已上市產品、4種處於臨牀階段的候選藥物、1個處於IND準備階段、2個處於臨牀前階段以及3個基因療法產品。而截至今年上半年,公司已擁有14個藥物資產組合,其中包括4種已獲批上市產品和10個在研藥物。

然而,當時北海康成已上市的三款產品全部依賴於license in,其中口腔含漱液康普舒 引進自英國EUSA製藥公司;乳腺癌藥物賀儷安 引進自美國Puma生物技術公司;罕見病用藥治療亨特綜合徵的海芮思 ,則是引進自韓國GC製藥。今年6月,北海康成的邁芮倍 獲國家藥監局授予上市批准,成爲公司第4款上市產品。但這款產品依然是license in產品。

在商業化業績方面,從往期業績來看,2020年、2021年和2022年,北海康成銷售產品所得收入分別爲1200萬元、3116萬元和7897萬元。相較三年不到1.5億元的銷售額,三年間,北海康成銷售支出分別達到5100萬元、1.01億元和8678.2萬元。雖然以上並不能說明北海康成自研產品的商業化進展緩慢,但也說明北海康成的license in選品或難經受國內商業化的考驗。

如今,在港股生物醫藥板塊不乏靠License in迅速實現產品管線搭建和臨牀進展推進的企業,如雲頂新耀等。但目前,中國Biotech的發展已經從最初的野蠻生長開始迴歸理性。對於以License in模式爲主的Biotech來說,市場對其的價值研判邏輯顯然與完全靠自研的企業不同,其中公司選品與商業化進展及業績在公司估值中的權重顯然會高出不少。這也是北海康成在港股陷入流動性危機,進而想轉向美股的重要原因之一。

不可否認的是即便在美股市場,商業化收入和盈利預期,同樣也是創新藥企估值的重要支撐。

根據北海康成最新披露的2023中報業績,雖然在海芮思和邁芮倍的銷售業績增長下,公司當期收入達到4305.1萬港元同比增長了24.2%,不過即便公司當期費用端支出全面同比下滑,公司當期淨虧損也僅收窄了12.4%。

另外在現金流方面,首先從2022年年報數據來看,由於2022年沒有進一步融資,因此公司年初現金及現金等價物金額及是上年的期末金額,而2022年北海康成經營活動現金淨流出2.81億元,加上投資及融資活動現金淨流出額,公司在2022年現金及現金等價物累計減少3.36億元,期末僅剩現金儲備4.51億元。

而截至2023年上半年,公司期內現金及現金等價物淨減少1.88億元,期末僅剩現金及銀行結餘2.84億元。

顯然,作爲一家未盈利且造血能力有待大幅提高的企業,北海康成目前經營依然依賴與市場融資,但在近年美聯儲加息週期下,公司又不得不接受融資成本較高的事實,因此赴美上市或許更多是其自救的想法。

雖然當前港股市場對不同商業模式的18A企業存在不同的價值判斷邏輯,還與美股對罕見病治療研發企業更爲成熟的估值判斷存在差異,但從北海康成當前的商業化和研發進度來看,即使公司在當下節點赴美上市,或許也很難在短期得到美股市場的廣泛關注。