锅圈食汇的门店增长从何而来?

本文来自微信公众号:极海品牌监测(ID:storesgeohey),作者:王龙,原文标题:《锅圈食汇的增长从何而来?| 极海门店增长系列》,头图来自:视觉中国

2023年11月2日,锅圈食汇在香港联交所主板上市,公开发行股票6880万股,募集资金3.57亿港元。而根据官网披露的数据,截至2023年9月26日,锅圈食汇在全国共有9978家门店。

这一数字与极海监测到的数据非常接近。根据极海品牌监测的数据,截至9月底,锅圈食汇在全国290个地级市共拥有9655家在营门店,其中2023年新开门店近1400家,关店600余家,在营门店增长率仅为8%,相较于过去几年年均2300+门店的增长,增速明显放缓。

但想到这几乎已经是一个万店品牌了,增速放缓似乎是不可避免的,接下来就让我们从门店数据出发,看看今年的增长有哪些机会和优势,又有什么威胁和挑战?

一、深耕下沉市场,一线城市发展滞缓

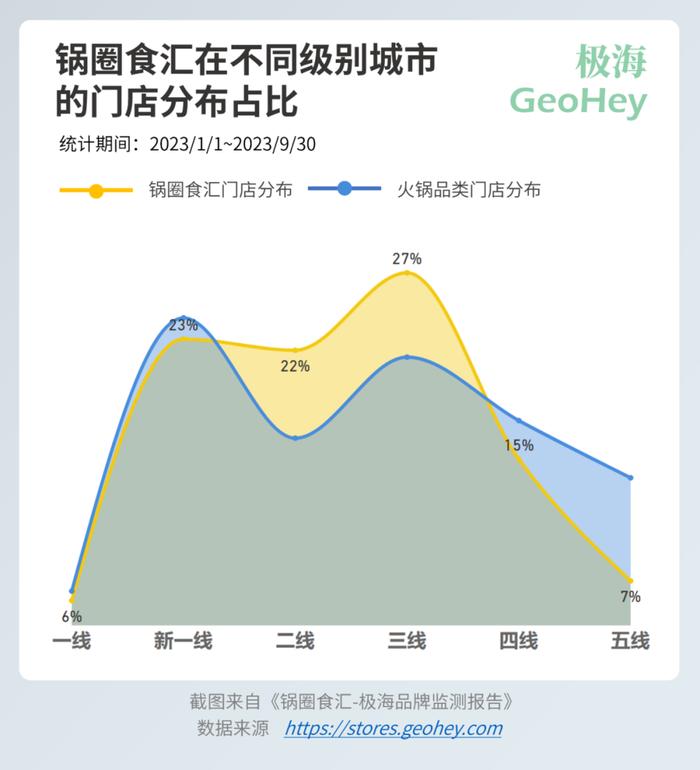

相较于火锅品类的门店分布,锅圈食汇在一线、新一线城市的占比分布基本一致,但在二三线城市的占比要更高,在四五线城市则略低。其中一线城市仅占门店总数的6%,甚至低于五线城市的7%,而三线城市的门店占比则高达27%,这倒是与同是河南起家的蜜雪冰城的分布非常接近。

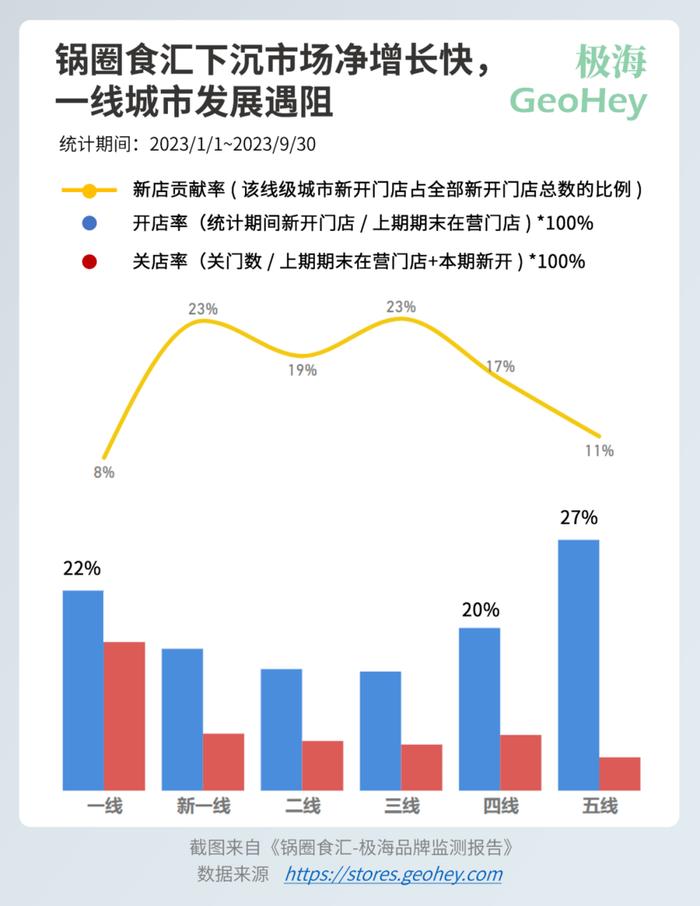

差距从某种程度而言意味着机会。2023年的锅圈食汇在四五线城市的扩张非常显著,贡献了接近30%的门店增量,其中五线城市的开店速度甚至达到了27%。

紧随其后的则是一线城市,开店率同样超过了20%,但与四五线城市不同,锅圈食汇在一线城市的拓展并不顺利,在保持较高开店率的同时,却有着不低的关店率,一来一回导致其在一线城市的在营门店增长率实际上远不如四五线城市。

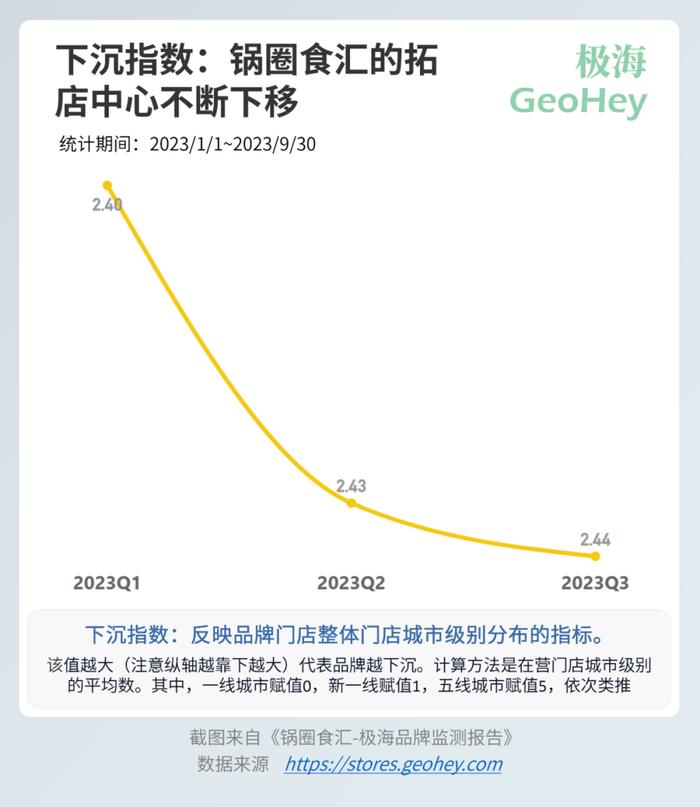

受此影响,2023年锅圈食汇的门店重心实际上一直在下沉。或许正如很多成长于一线城市的品牌在下沉市场往往会遇到阻碍,深耕下沉市场的品牌在一线城市同样也会遇到不小的挑战。

二、县域市场和乡镇市场

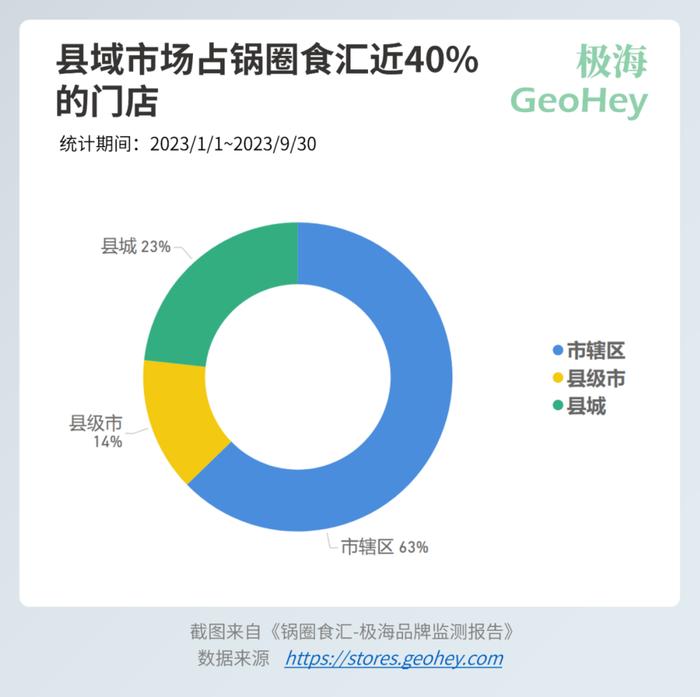

锅圈食汇的下沉还体现在县域市场上。同样是万店品牌,瑞幸咖啡在县域市场的门店占比仅为18%,但锅圈食汇却占到近40%,在1064个县级市和县城中拥有3000多家门店,其中仅在郑州下属的中牟县,就有35家门店。

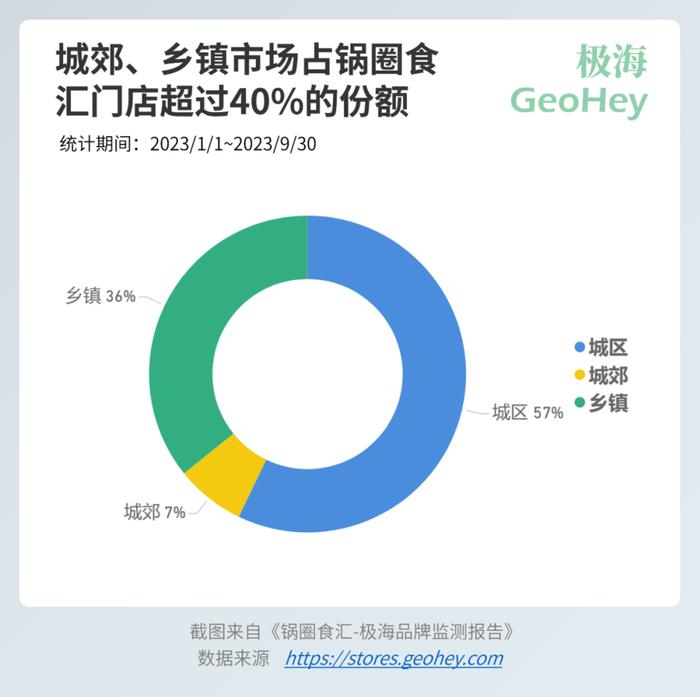

而在乡镇和城郊市场,锅圈食汇的占比更是超过40%,尤其以郑州市下属的乡镇门店数量最多,有超过150家门店开在了乡镇上。

但我们从2023年的门店增速上看,锅圈食汇在县域市场和乡镇市场增速基本与整体增速一致,即没有特别在这些市场发力,也没有规避这些区域。

三、90%以上的门店都开在社区

90%以上的锅圈食汇都开在社区周边,这是锅圈食汇在选址上非常突出且持续的特点,也是一个万店品牌的重要特征。

从全国的商业场景数量上看,占比最高、数量最多的毫无疑问就是社区住宅,如果一个品牌非常依赖商场客流才能盈利和存活,那么他很快就将触碰到自身规模的天花板。

四、增长压力倒逼门店加密

锅圈食汇的门店密度并不高,如果我们将开在已有门店周边1km范围内的门店称为“加密门店”,那么加密门店在全部门店中的占比只有11%,虽然品类不同放在一起比较并没有实际的意义,但可以帮助我们更好地看待这一数字,我们以同样的标准计算,瑞幸咖啡加密门店的占比达到了46%。

但在今年新开的近1400多家门店中,却有21%的门店属于加密门店,远高于整体平均水平的11%,其中新一线城市的加密门店占比更是高达36%,这意味着锅圈食汇门店的增长更加依赖在已有门店周边开店。

五、总结

以下是我们基于城市拓展、下沉、场景更新及加密维度对锅圈食汇2023年门店增长的拆解和分析汇总,与往年相比,今年锅圈食汇拓展的主要特点体现在对四五线城市拓展力度的进一步提升,以及在一线城市拓店遇到的阻碍。除此之外,另一个值得关注的要点在于今年新开门店的密度显著提升。

本文来自微信公众号:极海品牌监测(ID:storesgeohey),作者:王龙