银河期货:限产逻辑松动 钢材估值回归

第一部分 五月份行情复盘

5月钢材期货创出历史新高,现货也同步上涨;随后快速大幅回落

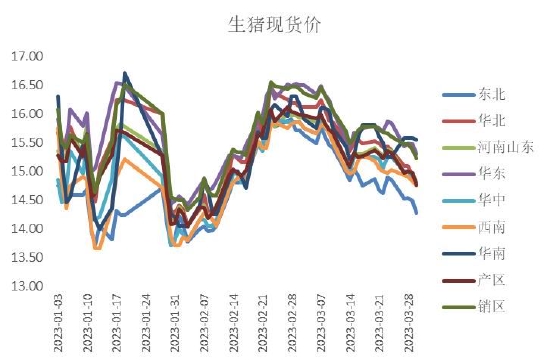

5月,螺纹主力合约RB2110合约五一节后第一天高开,自5月6日的开盘5520元一路上涨至11日最高点6208元,随后快速回落至25日收盘4919元。热卷主力合约HC2110从5月6日开盘的5802元一直上涨至新高6727元后,快速回落,至25日收盘的5281元。热卷表现相比螺纹先强后弱,主要原因还是热卷的需求的边际拉动减弱(出口利润窗口一度关闭,制造业下游对高价抑制)。

现货价格也是同步上演了一轮“过山车”。上海螺纹市场价格从5月6日元先上涨至5月12日5270元,随后回落至25日的4930元。上海热卷现货也由6日的5380元先涨至6600元附近再下跌至25日的5440元。从南北价差看,螺纹从6日的北京比上海贵40,到当前贵近300元;热卷从最初的北方贵40元到,贵60元,变化不是很大。从基差走势来看,由于预期变悲观,钢材盘面大跌,基差由此开始扩大。

图1:华东主流螺纹现货价格季节图

数据来源:银河期货、Mysteel

图2:华东主流热卷现货价格季节图

数据来源:银河期货、Mysteel

图3:螺纹10合约基差季节图

数据来源:银河期货、Mysteel

图4:热卷10合约基差季节图

数据来源:银河期货、Mysteel

图5:螺纹10-1价差

数据来源:银河期货、Wind

图6:热卷10-1价差

数据来源:银河期货、Wind

第二部分 钢材供需分析

5月钢材需求季节性回落,库存去化放缓,利润快速收窄

1.铁水产量继续缓慢增加;电炉产能利用率高位趋于稳定

供应端,5月,mysteel247家钢厂日均铁水产量预计在241.9万吨左右,环比4月,增长约7.5万吨左右。而电炉方面,产能利用率在高位趋于稳定,最新数据显示产能利用率在77%。而废钢日耗方面,始终在高位,致命5月废钢产钢方面环比4月仍有增量,并创下历史新高。进口方面,从1-4月的进出口数据看,钢材的进口量在正常区间,与我们平衡表预估相符,钢坯进口量也是正常水平在月均80万吨左右。

图7:247家钢厂日均铁水产量

数据来源:银河期货、Mysteel

图8:102家独立电弧炉产能利用率

数据来源:银河期货、Mysteel

2.国内表观需求面临季节性下滑,海外需求带动开始弱化

需求端,进入5月份以后,通过测算表观需求,5月粗钢整体需求在日均338万吨左右,环比下跌约7万吨,1-5月累计表观消费与去年同期相比增长17.0%,与2019年1-5月相比增速为10.0%。而4月份,随着进出口数据出炉,尤其是钢坯的进口数据公布后,我们将4月的表需修正后,是跟上期月报预测相符,即日均345万吨左右的表需。出口方面,随着出口退税的取消落地,预计5-6月开始海外的需求拉动会逐渐走弱,主要原因有两点:一是国常会的消息明确指出,未来可能进一步取消出口征税,并有可能增加出口征税。如果在需求走弱的情景下,这部分成本会逐渐加到国内,而不再像此之前,这部分成本都由海外买家承担。二是海外疫情反复,对未来需求仍有担忧。

从库存看,当前5月底粗钢库存(全社会估算),相比2020年阳历同期还是低一些,但比19年高。去化速度上,相比4月中下旬,开始放缓,速度整体与19年持平。

图9:五大品种周度表观需求

数据来源:银河期货、Mysteel

图10:五大品种库存

数据来源:银河期货、Mysteel

3.4月宏观数据一般,地产新开工增速首现负值,销售面积增速收窄

资金及货币:

4月,社融增量为1.85万亿元,低于预期的2.29万亿,前值为3.34万亿。与去年同期少1.25万亿元。4月新增人民币贷款1.47万亿元,同比少增2293亿元。4月末社融规模存量为296.16万亿元,同比增长11.7%,相比上月降了0.6百分点。货币供应方面,4月M2同比增长8.1%,前值为9.4%,比上月末和去年同期分别降低1.3个和3个百分点,M1增速相比上月下滑0.9个百分点,至6.2%。表明货币持续性收紧。

地产:

4月,房地产开发投资当月同比增速为13.68%;商品房销售面积当月同比增速为19.21%;100大中城市的土地成交面积当月同比为-30%;房屋新开工面积当月同比增速-9.32%,今年首现负增长。

基建:

4月,固定资产基建投资当月同比增速为2.83%,相比19年同期增速为7.76%;固定资产投资当月同比增速为-9.24%,相比19年同期增速-11.3%。

根据基建通大数据显示,2020年31省重点建设项目累计约2.59万项,总投资约51.63万亿,年底计划投资9.37亿元。而今年截止到4月,已经有24个省份对数量及年底计划投资额进行了披露,总项目数量约27516项,项目累计总投资额超58.46万亿元,2021年度计划投资额约为9.26万亿元。4月13日至5月15日,据基建通大数据显示,近1个月内,27大基建项目接连开工,项目累计投资额超1668.5亿元。

图11:房地产开发投资

数据来源:银河期货、Wind、统计局

图12:商品房销售面积当月

数据来源:银河期货、Wind、统计局

图13:100大中城市土地成交占地面积

数据来源:银河期货、Wind、统计局

图14:房屋新开工面积当月

数据来源:银河期货、Wind、统计局

图15:固定资产基建投资当月同比

数据来源:银河期货、Wind、统计局

图16:固定资产投资当月同比

数据来源:银河期货、Wind、统计局

4.钢材下游分类表现情况

汽车:2021年4月份,汽车产销分别达到223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比分别增长6.3%和8.6%。1-4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%,增幅比1-3月回落28.3和23.8个百分点。

船舶:1~4月份,全国造船完工1281万载重吨,同比增长16.6%。承接新船订单2787万载重吨,同比增长182.1%。4月底,手持船舶订单8419万载重吨,同比增长4.5%,比2020年底增长18.4%。1~4月份,全国完工出口船1207万载重吨,同比增长19.5%;承接出口船订单2469万载重吨,同比增长177%;4月末手持出口船订单7484万载重吨,同比增长0.2%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的94.2%、88.6%和88.9%。

家电:2021年4月份,四大家电:

空调产量2421.0万台,同比增长22.5%;1-4月累计产量7939.6万台,同比增长39.5%。

冰箱产量772.9万台,同比增长8.5%;1-4月累计产量2944.9万台,同比增长40.9%。

洗衣机产量772.0万台,同比增长34.2%;1-4月累计产量2916.7万台,同比增长44.8%。

彩电产量1514.2万台,同比增长3.6%;1-4月累计产量5837.6万台,同比增长14.2%。

机械:2021年4月份,以挖掘机为典型来看,产量43412台,同比下降2.9%,时隔20个月同比增速首次转负。1-4月,挖掘机累计产量182187台,同比增长53%。据中国工程机械工业协会对26家挖掘机制造企业统计,2021年4月销售各类挖掘机46572台,同比增长2.52%;其中国内41100台,同比下降5.24%;出口5472台,同比增长166%。

第三部分 未来行情展望

一、钢材供应及产量预期

1.国常会7天内两次发声,给“大宗商品涨价”降温

铁水端:首先从最新产量上看,mysteel247家日均5月铁水产量预计在241-243万吨左右。对于产量,其实4月统计局公布的产量与mysteel,CISA的都要高出不少。我们暂时仍以mysteel口径作为平衡推演的基础,关注5月的产量数据对比,是否mysteel口径仍有是偏低。

往后看,国常会精神指出,要多措并举加强供需双向调节,落实提高部分钢铁产品出口征税、对生铁及废钢等实行零进口暂定税率、取消部分钢铁产品出口退税等政策,促进增加国内市场供应。市场由此对下半年进一步限产预期松动。同时,增加出口征税及进一步落实出口限税,将进一步使得中国钢材出口回流,将供应留在国内。

由此我们预计6-12月日均铁水量在242万吨左右(mysteel口径)。(进行了上调)

废钢端:

基于3-5月份的高废钢日耗,我们对其在平衡表中进行了较大调整。基于当前电炉及长流程利润大幅回落(华东平电电炉利润仅200元左右,华东螺纹长流程利润不足100元),我们假设后面6-12月的废钢日耗环比5月的日均下降10%左右,则全年废钢产钢量将大幅增加。全年累计废钢产钢量预计增加5500万吨。

需要注意的是,废钢日耗下降10%后,结合上面的铁水产量预估,这样粗钢日均产量在322万吨左右,恰好是去年6-12月的日均粗钢产量。也符合近期的市场论调,后面可能会限产能,但对于产量,市场预计跟去年6-12月持平。

另一方面,从废钢供应端看,今年废钢的供应来源主要还是社会折旧废钢+加工废钢+自产废钢。废钢进口虽然已经放开,但1-4月的废钢进口量依然很少,据海关数据显示,我国1-4月累计进口废钢13.16万吨。然后,全年废钢增量将体现在废钢到货上,可以参见图20,1-5月累计到现在全年日均废钢到货量增加有30万吨左右。假设6-12月到货增量日均增10万吨,这样全年的废钢增量大概在7700万吨左右(30*151+15*214)。

这里可以看出,废钢的供应相当充足,下半年将面临过剩压力,整体过剩近2000万吨左右。

图17:247家钢厂日均铁水产量

数据来源:银河期货、Mysteel、Wind

图18:247家钢厂高炉产能利用率

数据来源:银河期货、Mysteel、Wind

图19:华东电炉现金利润(平电)

数据来源:银河期货、Mysteel、富宝

图20:全国废钢到货

数据来源:银河期货、Mysteel、富宝

图21:废钢库存情况

数据来源:银河期货、Mysteel、富宝

图22:钢厂废钢日耗

数据来源:银河期货、Mysteel、富宝

图23:螺纹周产量

数据来源:银河期货、mysteel

图24:热卷周产量

数据来源:银河期货、mysteel

2.进口窗口昙花一现,出口钢材预期利润下移

2021年1-4月份我国累计进口钢材488万吨,累计同比增加69万吨。钢坯4月进口量在87万吨左右。钢材与钢坯进口窗口在4月底5月初开放过一段时间,但随着国内价格大幅调整,当前进口利润窗口仍然关闭,预计钢坯进口量会维持在80万吨左右的正常量级。

出口方面,2021年1-4月份我国出口钢材2565万吨,累计同比增24.5%。海外需求拉动了钢材出口量,目前5.1开始,钢材取消出口退税政策已经落地。从国常会最新精神解读,日后极有可能进一步取消出口退税并增加出口征税。预计后面出口量在政策施压下会出现下滑。

图25:钢材出口利润窗口

数据来源:银河期货、海关

图26:钢材出口量

数据来源:银河期货、海关

二、需求端5月回落,4月实际需求与宏观数据不匹配,表明投机需求旺盛

地产新开工推演

数据来源:银河期货、海关

5月除了进出口数据未出,其它数据基本明朗,我们对5月的粗钢表观消费进行测算,预计整体粗钢表观消费环比4月下降约3%。

从钢材下游分行业看,地产上,上图是用百城土地成交推算的新开工。从之前的一致性上可以看到,新开工增速已经出现拐点。这与4月的地产开工增速首现负值能印证上。基建端,当前基建的需求还是中规中矩,起到一个托底的作用。

而从汽车,家电,船舶和机械的分项数据上看,1-3月份依然还是需求比较强劲。但4月的数据边际开始走弱,同比增速大幅收窄,同时挖掘机产量增速也首现负值。

我们粗钢平衡表的粗钢产量口径使用Mysteel247家钢厂铁水产量样本以及富宝废钢日耗样本来作为基础数据测算。从产量、进出口和库存表观推算2020年国内粗钢需求累计同比增速为6.6%。对于2021年的整体需求表现,相比上次月报给出的需求预测,我们根据宏观数据表征的实际需求,微微下修了需求预期,我们预计2021年的需求同比增幅在3.1%左右。

后期需要关注:

供应端:当前唐山的全年的限产政策,依然是较严格执行,但减排目标及“退后十”目标从4月的空气质量指数排名来看,并没有很好完成,唐山仍在倒数第二。由此带来两点需要关注:1.河北年初的“退后十”城市,不止唐山,还有邢台,邯郸,石家庄等,其它城市甚至非河北地区,当前邯郸已经出台了,而对于唐山,是否会有更进一步的限产2.现在市场预期政策对限产的放松,然而随着价格的下跌,华东长流程螺纹现金利润已经不足100元,如果继续下行,在废钢成本远高于铁水成本的情况下,高炉端是否会钢厂主动进行停限产。(因为转炉加废钢的空间已经不大,前期加废钢的比例部分钢厂已经到30%)

需求端:马上华东及南方将进入6月雨季,建材成交现基本在20万吨以下,季节性需求下滑已经是不争的事实。现在海外价格仍然坚挺,关注是否海外的需求变化,以及内需超季节性的下滑。

从中长期看,成材在基本面上已经构成拐点,前期钢材高点我们预计将成为全年高点。我们建议将前期偏多配置的钢材全部平仓。做多的驱动已然弱化(限产+海外需求拉动),而做空的安全边际不够,故建议观望。

具体策略:

由于10月合约距离现在较远,盘面交易预期,当前螺纹10合约盘面在华东电炉平电成本附近,向上又没有较好的驱动,建议观望。期权方面,暂无建议。

年度平衡表:

图27:粗钢产量推演

数据来源:银河期货、上海钢联、Wind、海关

图28:粗钢库销比

数据来源:银河期货、上海钢联、Wind、海关

图29:粗钢表观需求推演

数据来源:银河期货、上海钢联、Wind

图30:粗钢库存推演

数据来源:银河期货、上海钢联、Wind

银河期货 颜文超