银河期货:供需双弱 宏观主导锌价方向

第一部分 逻辑回顾及展望

十一月份锌价先跌后涨,价格宽幅波动。11月前期价格在炒作欧洲能源危机价格大幅拉涨后受由于受地产经济悲观情绪的影响及供给端超预期的复产,且需求弱势,价格先大幅下跌;随后受到欧洲能源短缺电力高昂再次导致减产的影响大幅上涨,但随后受到南非变异病毒的影响,有色金属共振下跌,锌价大幅下跌。工业品看需求,农产品看供给,需求定大方向,供给端决定了价格的弹性,短期因为供给端扰动大幅向上炒作锌价会因为需求的负反馈而回落下跌,因此当需求没有明显好转的背景下,短期因为供给端的扰动暴涨都是很好的保值机会。

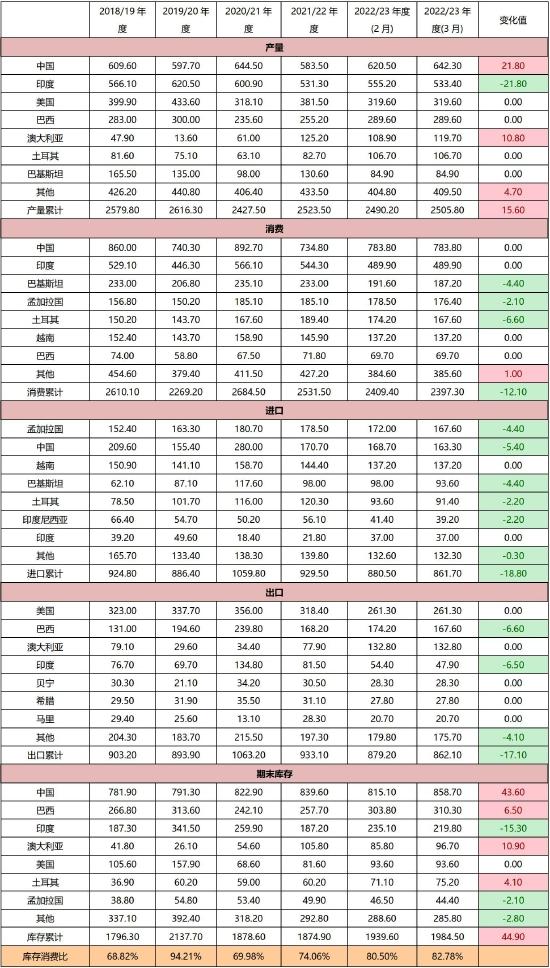

基本面方面,目前锌精矿和精炼锌的供应端均呈现偏紧的格局。

锌精矿方面,结合海外矿企三季报以及秘鲁能矿部的矿业统计报告,三季度海外锌精矿产量同比及环比均呈现负增长,生产恢复情况不及市场预期。国内方面,冬季北方地区矿山季节性减产,短期对价格构成支撑,12月份精炼锌的加工费再度下跌,体现出矿石端的紧张。中长期来看,目前仍处于海外锌精矿的产能扩张周期,新增产能陆续投产后,锌精矿的供需格局将逐步趋于宽松。

精炼锌方面,受国内能耗双控政策的继续执行影响,国内部分地区的供应弹性仍处在抑制状态,但是伴随西南地区电力缓解,有一定程度超预期的复产,但在今年取暖季与冬奥会存在周期重叠的情况下,北方地区产量增长空间或已见顶,展望12月,目前SMM产量预估在53.84万吨左右,比前期预测值下调了1万吨左右。但是同样消费端的表现也并不乐观,11月北方各地均出现了环保预警的情况,并且已经有地区开始对天然气进行限制,进入12月这些影响预计会持续甚至加重。同时市场对于明年1季度冬奥会导致的限产政策消息不一,需要继续跟踪。

当前全球性的能源危机仍未结束,海外供应仍在修复的进程中。在伦锌偏强形态的带动下,沪锌或维持22000-24000区间的宽幅震荡走势,等待供给端的改变。

风险因素:精炼锌、锌精矿复产不及预期;库存超预期去库。

第二部分 供应端仍然偏紧

1.锌精矿供应情况

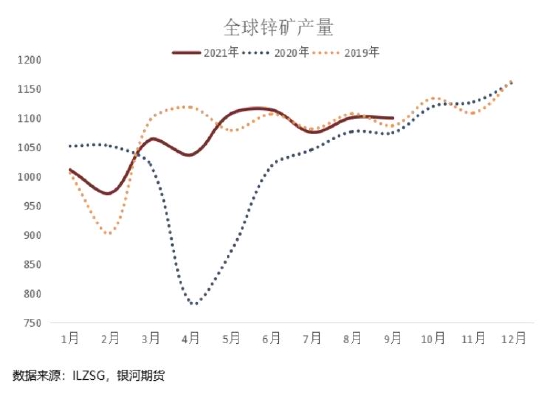

海娃锌精矿产量方面,根据ILZSG数据显示,截至9月全球精矿累计产出950.9万金属吨,同比增长2.32%。8月全球精矿产出修正为110.6万吨,同比增长2.19%;

根据SMM统计,预计11月份国产锌精矿产量33.91万金属吨,较10月份略微减少0.19万金属吨;

进口锌精矿方面,最新海关数据显示,2021年10月进口锌精矿为31.7599万吨(实物吨),环比增加6.3131万(实物吨)或24.81%,同比2020年10月增加4.69%。2021年1-10月累计进口锌精矿达303.9217万(实物吨),同比减少7.39%。

图1:海外锌精矿产量

数据来源:银河期货、ILZSG

图2:国内锌精矿产量

数据来源:银河期货、SMM

图3:港口锌精矿库存

数据来源:银河期货、SMM、ILZSG

图4:锌精矿进口情况

数据来源:银河期货、SMM、ILZSG

图5:TC/RC情况

数据来源:银河期货、SMM、ILZSG

图6:锌精矿进口情况

数据来源:银河期货、SMM、ILZSG

锌精矿方面,结合海外矿企三季报以及秘鲁能矿部的矿业统计报告,三季度海外锌精矿产量同比及环比均呈现负增长,生产恢复情况不及市场预期。国内方面,冬季北方地区矿山季节性减产以及内蒙古后续受冬奥会影响开工也有一定制约,短期对价格构成支撑,12月份精炼锌的加工费再度下跌,体现出矿石端的紧张。中长期来看,目前仍处于海外锌精矿的产能扩张周期,新增产能陆续投产后,锌精矿的供需格局将逐步趋于宽松。

2.精炼锌产量情况

根据SMM统计,国内10月份精炼锌产量49.93万吨,环比减少0.26万吨,预计11月份将会小幅回升至51万吨附近;

根据国际铅锌小组的数据,2021年9月份全球锌市场的供应缺口扩大到44000吨,高于8月份的缺口。经过11月的修正,8月份全球锌供应缺口为14000吨,低于早先报告的14900吨;

11月国内锌市场进口利润持续为负,截至11月底,沪伦比值回落至7.07附近,现货进口亏损1727元/吨附近,根据海关数据显示,10月精炼锌进口4.97万吨,出口0.0167万吨,净进口4.08万吨,同比下降36.33%。

图7:全球锌供需及平衡

数据来源:银河期货、SMM、ILZSG

图8:国内精炼锌产量

数据来源:银河期货、SMM、ILZSG

图9:锌现货进口利润

数据来源:银河期货、SMM、ILZSG

图10:锌锭进口

数据来源:银河期货、SMM、ILZSG

3.库存数据企稳

库存方面,截至11月28日,LME锌库存为163275吨,较10月下降34125吨,但整体仍然维持高位;国内锌锭三地社会库存为12.08万吨,较10月末减少0.059万吨,整体下行趋势暂缓。

图11:LME锌库存

数据来源:银河期货、wind资讯

图12:国内社会库存

数据来源:银河期货、wind资讯

第三部分 需求仍然表现较弱

1.现货市场成交氛围

11月份以来,由于下游镀锌受环保限产的影响及价格阶段性脉冲上涨的抑制,实际终端企业接货有限,社会库存维持区间震荡,现货升贴水维持低位,月差表现不佳,但是LME由于库存持续去化,欧洲减产力度也极大,导致海外强于国内,包括海外现货强于国内。

广东地区,11月锌价高位震荡,抑制下游采购需求,同时广东市场到货量持续增加,在库存累积下,持货商出货压力加大,下调贴水出货,但仍难提振成交。天津地区,前期滞压的货物陆续到货,各品牌锌锭货源得到补充,货量充足下,贸易商不断下调升水出货,临近月底直接下调至贴水出货;下游企业虽然周内钢材价格小幅上涨,但河北部分地区因天气橙色预警,企业有50%左右的限产,整体消费不佳,叠加前期抛储锌锭仍有企业尚未消化殆尽,下游企业大部分维持刚需采买。

图13:现货升水情况

数据来源:银河期货、wind资讯

图14:LME C-3M

数据来源:银河期货、wind资讯

2.下游开工率修复 同比仍然偏弱

11月下游企业开工偏弱,仍存看跌情绪,整体维持刚需采购;华北地区镀锌管企业受环保影响,河北、天津大部分地区有50%不等的限产,部分企业要求11.24-11.30停产,但部分大厂因企业等级较高,不受环保限产影响,同时钢材价格反弹,镀锌管销售好转,阶段性促使企业开工提升,带动成品库存降低;华南地区因房地产施工略有转暖,镀锌管销售亦有好转;镀锌结构件方面光伏订单依旧向好,而脚手架受环保影响整体开工偏弱;

压铸锌合金厂开工率月底提升,一方面江浙地区限产放开后,合金厂生产有所恢复;其次就是前期消耗成品库存的合金厂,有一定生产补库需求;锌价大幅上涨,合金厂基本维持低库存,刚需采购为主,原料库存增提下降。成品库存方面,因价格涨幅较大,终端观望情绪浓厚,造成合金厂销量下降,成品库存累积。

氧化锌整体企业备货意愿减弱,基本以消耗原料库存及成品库存为主。而消费方面,此前表现相对良好的橡胶相关订单有走弱迹象,相比上周有小幅下滑。此外,在消费低迷的情况下,部分企业的成品库存小幅增加。整体来看,在价格高位叠加消费转弱的情况下,预计开工率将震荡偏弱运行。

图15:下游企业开工率

数据来源:银河期货、我的有色、Wind资讯

图16:镀锌产量

数据来源:银河期货、我的有色、Wind资讯

3.终端行业情况

终端数据来看,10月份房地产数据其差无比,导致价格大幅下跌。究其原因,房住不炒的概念深入人心,市场对政策的执行力度开始相信,认为不会再次依赖地产发展经济,但也不会允许地产行业硬着陆,阶段性政策回暖,但是长期仍然是在走下坡路,经济转型期间,忍耐经济阶段性的下滑。

图17:房屋销售情况

数据来源:银河期货、Wind资讯

图18:地产公司拿地情况

数据来源:银河期货、Wind资讯

图19:房屋开工情况

数据来源:银河期货、Wind资讯

图20:地产公司拿地情况

数据来源:银河期货、Wind资讯

从汽车产量和白色家电产量来看,均表现不佳。根据中国汽车工业协会数据,10月份我国汽车产销量保持稳定(见图1,图2)。数据显示,10月份,我国汽车产销量分别达到233万辆和233.3万辆,环比增长12.2%和12.8%,同比分别下滑8.8%、9.4%,降幅比9月份分别收窄9.1和10.2个百分点,相较2019年同期,产销同比分别增长1.4%、1.5%。1至10月份,汽车产销2058.7万辆和2097万辆,同比增长5.4%和6.4%,增速均较上月累计有所回落。在新能源汽车方面,10月份产销环比和同比继续保持增长,产销量再创历史新高,分别达到39.7万辆和38.3万辆,同比增长均为1.3倍。

图21:汽车产量

数据来源:银河期货、Wind资讯

图22:白色家电

数据来源:银河期货、Wind资讯

银河期货 王颖颖