银河期货:消费旺季到来 蛋价易涨难跌

第一部分 综述

11月份由于“双11”备货以及11月初北方许多地方遭遇大暴雪蛋鸡应激性产蛋率下降,鸡蛋价格在11月份上旬鸡蛋价格较强势,之后随着气温回升以及消化“双11”的备货,鸡蛋价格出现了小幅回落,但是由于11月份是鸡蛋的消费旺季,且蔬菜价格、猪肉价格以及白羽肉鸡的价格都比较强,鸡蛋价格下跌的幅度较小,整体而言11月份鸡蛋价格处于高位震荡。主产区均价在4.6元/斤-5元/斤的区间内先涨后跌,当前价格在4.6元/斤附近;主销区鸡蛋平均价格也是先涨后跌,均价在4.9元/斤-5.4元/斤,当前价格在4.9元/斤附近。11月份随着鸡蛋价格持续高位以及市场可淘汰鸡供应量较少,再叠加鸡蛋价格大幅上涨,养殖户淘鸡热情很低,淘鸡价格震荡走强。未来一段时间蛋鸡存栏将逐步恢复,但是12月份在产蛋鸡存栏预计仍处于相对比较低位置。而需求端12月份是消费旺季且有“双旦”消费,预计蛋鸡的价格也比较强势。

对于本次新型的病毒对鸡蛋的影响,首先国内目前仍未发现有该病毒的病例,而鸡蛋基本上受国际大宗商品影响比较低,所以如果国内未发现相关病例对鸡蛋价格影响不大,鸡蛋现货大概率会遵循鸡蛋常规的行情走势,12月份蛋价维持震荡偏强的逻辑。但是如果国内也发现了相关的病例且这次病毒影响也比较大,那么对鸡蛋的影响预计先是恐慌性的备货将鸡蛋价格抬高,而之后餐饮和旅游消费的下降影响将凸显,鸡蛋价格下跌。当然具体影响如何还需要看未来这次的病毒影响如何,国内如何防控。

风险提示:动物疫病、宏观风险、疫情、气象灾害等。

第二部分 综合分析

1、市场概况

鸡蛋:11月份由于蔬菜价格仍比较高,且11月份北方多地遭遇大暴雪蛋鸡应激性产蛋率下降,且“双11”节前备货,鸡蛋价格强势,之后随着气温回升以及消化之前的存货,鸡蛋价格出现回落,但整体维持在高位震荡。主产区均价在4.6元/斤-5元/斤的区间内先涨后跌,当前价格在4.6元/斤附近;主销区鸡蛋平均价格也是先涨后跌,均价在4.9元/斤-5.4元/斤,当前价格在4.9元/斤附近。12月份季节性是鸡蛋的传统消费旺季,有“双旦”消费等,预计鸡蛋价格整体不会太差,预计12月份鸡蛋主产区价格预计会在4.5-5.5元/斤区间震荡。

鸡苗:11月份商品代鸡苗价格大幅上涨。鸡苗价格11月初的2.7元/羽价格上涨到目前的3.3元/羽,涨幅达22.2%。由于近期鸡蛋价格持续高位,淘鸡价格也不错,养殖单位的利润出现较大幅度的好转,高利润将刺激养殖户的补栏积极性,鸡苗价格大幅上涨,现在补栏的话,上高峰期可到明年的旺季。考虑当前的养殖蛋鸡的利润情况以及推测上高峰时间,预计12月份鸡苗销量将继续维持在高位,12月份鸡苗的价格也将维持在高位。

淘鸡:11月份全国主产区淘汰鸡价格持高位,由于当前养殖利润较好,能多养一天鸡就多挣一天钱,所有养殖户淘鸡意愿很低,另外从去年的补栏情况来看本来现在市场适龄的淘鸡量相对就少一些,且国庆前淘鸡集中淘汰了一批,市场供应的可淘汰的鸡量少。而需求端也基本上是维持的状态,11月份蔬菜价格仍比较高带动了肉品类的消费,淘鸡需求量也不低,因此淘鸡价格在11月份价格维持强势且近期有上涨趋势。12月份是鸡蛋和肉品类的需求旺季,蛋价较高,养殖户能延淘就延淘预计12月份淘鸡的供应量还是比较少,淘鸡价格预计将维持在高位。

图1:鸡蛋主产区现货价格(元/斤)

数据来源:银河期货、wind资讯

图2:鸡蛋主销区现货价格(元/斤)

数据来源:银河期货、wind资讯

图3:鸡蛋产销价差(元/斤)

数据来源:银河期货、卓创数据、wind资讯

图4:主产区蛋鸡苗价格(元/羽)

数据来源:银河期货、卓创数据、wind资讯

图5:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、卓创数据、wind资讯

图6:鲜鸡蛋单斤平均盈利情况(元/斤)

数据来源:银河期货、卓创数据、wind资讯

2、供应端

存栏及推演情况:

卓创数据:10月份全国在产蛋鸡存栏量为11.69亿只,环比增0.3%,同比减少7.6%。不考虑延淘和集中淘汰的情况下,根据之前的补栏数据可推测出,11月、12月、1月、2月在产蛋鸡的存栏大致的量为11.77亿只,11.91亿只、11.92亿只和12.12亿只。考虑11、12月份为消费旺季,鸡蛋价格较高,且春节前淘鸡价格较高,养殖企业多会考虑延淘,实际的在产存栏量大概率要比我们推测出来的高。综合来看,12月份在产存栏将增加,而春节前预计市场有一波集中淘鸡,1月蛋鸡存栏可能要比预期还要略低一些。

从存栏鸡的日龄结构来看,10月份的鸡龄结构与9月份相比450天日领以上的比例略有增加,120日后备鸡的占比量也略有增加,120-450日龄蛋鸡的存栏占比略降为74.91%,120日龄以下的后备鸡的存栏占比略增至15.49%左右,450日龄以上的待淘鸡存栏占比略增至9.6%。从前几个月的存栏鸡的结构来看,未来一段时间120日龄以下占比可能会略增加,而450日龄以上的待淘鸡可能会因为延淘情绪浓供应量也有所增加。

补栏:根据卓创的数据显示,10月份卓创资讯监测的18家代表企业商品代鸡苗总销量为4347万羽,环比增加4.7%,同比增加58.5%。

淘汰方面:由于当前鸡蛋价格较高,养殖户利润好,且12月份预计蛋价和淘鸡价格预计仍比较高,养殖户的延淘情绪较强,淘汰鸡量较少。根据卓创数据显示,11月份4个星期的全国主产区蛋鸡的淘汰量分别是1333万只、1434万只、1530万只和1520万只,总量在5817万只,同比减少29%。10月份淘鸡的淘汰量基本上在1500-1600万只上下,11月份淘鸡量继续下降,12月份预计淘鸡量仍比较低。

淘鸡日龄方面,根据卓创资讯对全国的14个重点产区20个代表市场的淘汰鸡日龄进行监测统计,11月份淘汰鸡平均淘汰日龄持续增加,从494天增加到现在497天,市场延淘情绪较浓。12月份预计随着鸡蛋价格较高,延淘情绪仍较浓,因此预计淘汰鸡日龄将继续维持在高位。

图7:在产蛋鸡存栏(亿只)

数据来源:银河期货、wind资讯、卓创数据

图8:蛋鸡日龄结构

数据来源:银河期货、wind资讯、卓创数据

图9:代表企业鸡苗销售量统计

数据来源:银河期货、wind资讯、卓创数据

图10:全国主产区蛋鸡淘汰鸡出栏量走势

数据来源:银河期货、wind资讯、卓创数据

3、需求端

11月份蔬菜价格虽然有所回落但是仍处于高位,且11月份北方地区经历了特大暴雪,部分地区交通运输受到影响,且11月份北京以及石家庄周边也爆发出疫情,需求端还有“双11”的促销活动,市场出现集中补货,鸡蛋需求在11月上旬需求较大,之后随着气温回归正常,菜价以及蛋鸡肉价都有所回落以及居民消化之前的库存,需求也都回落,生产和流通环节库存略有增加。12月份也是鸡蛋的传统的消费旺季,秋冬季新鲜蔬菜的供应减少,鸡蛋作为替代品消费量会增加,此外12月份有“双旦”消费,鸡蛋的消费量预计仍比较高。但是冬季也是疫情高发期,近期就有许多地区发现了新冠疫情病例,部分地区加大管控力度,影响出行和餐饮,则对鸡蛋的消费有一些影响,而且目前南非又发现新的传性更强的病毒,市场预计短期内可能会出现极端性补库,但是如果这次疫情像去年新冠疫情一样防控,那么对于餐饮和旅游消费将是重大冲击,综合下来消费量也会出现下降。因此如果新的病毒在国内爆发且国内大范围封锁的话,鸡蛋价格将短期阶段性补库价格大涨,之后随着社会消费下降,鸡蛋价格下跌。

销量:根据卓创数据我们可以看到11月份鸡蛋的销量相对前一个月变化不大,今年鸡蛋的价格位于历史同期高位,高价抑制了一定的消费,因此可以看到今年鸡蛋的代表销区的鸡蛋销量大部分时间是要低于历史同期的销量的,11月份以来鸡蛋代表销区的销量相比前几个月还处于正常区间,且较10月份还略增。卓创数据显示,11月份代表销区市场鸡蛋的周度销量分别是7516吨、7632吨、7645吨、7723吨,合计3.05万吨,与去年同期的3.04万吨相比变化不大,减幅比10月份大幅收窄。11月份本来是蔬菜价格仍比较高,导致鸡蛋的销量也比较大。

库存:11月份鸡蛋的生产环节库存增加,流通环节库存仍处于相对低位,当前鸡蛋价格高位,流通环节库存相对比较低。根据卓创的数据显示,11月25日当周生产环节库存略降但位于相对高位、流通环节余货继续维持在低位,生产环节周度平均库存有1.19天,较前周下降0.07天,流通环节周度平均库存有0.95天,较前周增加0.01天。

图11:全国代表销区市场鸡蛋周度销量统计(吨)

数据来源:银河期货、卓创数据、wind资讯

图12:销区代表市场鸡蛋月度销量(千吨)

数据来源:银河期货、卓创数据、wind资讯

图13:鸡蛋流通环节库存

数据来源:银河期货、卓创数据、wind资讯

图14:鸡蛋生产环节库存

数据来源:银河期货、卓创数据、wind资讯

4、替代品

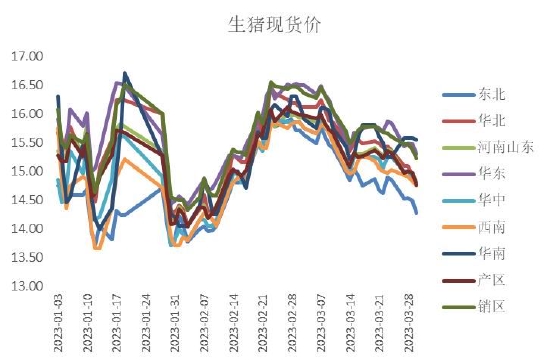

近期蔬菜价格有所回落,而猪肉价格和白羽肉鸡价格走势还是比较强的。白羽肉鸡11月初的7.39元/公斤涨至目前的7.81元/公斤。生猪价格也有所上涨,从11月初的8.12元/斤上涨至目前的9.24元/斤,涨幅达13.8%。近期蔬菜价格略有回落,鸡蛋的替代作用又下降,且鸡蛋也因消化“双11”的库存略有下调。12月份预计蔬菜价格仍将比较高,猪肉和白羽肉鸡的价格也将比较强,所以预计鸡蛋的价格也会比较强势。

图15:主产区白羽肉鸡均价(元/公斤)

数据来源:银河期货、wind资讯

图16:中国生猪日度均价(元/斤)

数据来源:银河期货、wind资讯

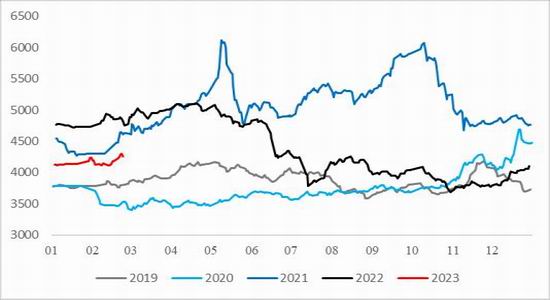

5、月差表现

当前1-5价差处于历史同期的相对低位,虽然未来1月合约大概率走交割逻辑但是我们认为可能没有1-2月份的价差走弱的逻辑强。1-2月差一方面现在处于历史同期的相对高位,随着1月逐渐变成临近月份会有近月交割逻辑,另一方面鸡蛋1月合约最后交割日已经临近年末,交货日要推迟到年后了,预计厂库交割的企业都会将仓单的交割压到年后去,年后的鸡蛋可以卖年前的价格,基于次逻辑我们认为1月合约价格最终会向着年后鸡蛋合约2月合约价格靠拢,因此我们推荐可以考虑1-2合约反套。

图17:鸡蛋1-5价差走势

数据来源:银河期货、wind资讯

图18:鸡蛋1-2价差走势

数据来源:银河期货、wind资讯

第三部分 分析与策略

现货端:低存栏、高成本仍是当前主基调,10月份存栏仍比较低,鸡蛋的供应仍处于相对低位,低存栏的大趋势仍在,在产蛋鸡存栏在2021年仍将维持在历史同期的相对低位,而价格长周期仍将是维持在历史同期高位。未来12月份仍将是鸡蛋的传统的消费旺季,秋冬季新鲜蔬菜的供应减少,蔬菜价格以及肉价价格较强,鸡蛋作为替代品消费量会比较大,此外12月份有“双旦”消费,鸡蛋的消费量预计仍比较高。供应端市场淘鸡量较少,新开产蛋鸡增加,鸡蛋供应增加,未来一段时间鸡蛋供需双强。需求端对蛋鸡预计影响将比较大,蛋价偏强势。

对于本次新型的病毒对鸡蛋的影响,首先国内目前仍未发现有该病毒的病例,而鸡蛋基本上受国际大宗商品影响比较低,所以如果国内未发现相关病例对鸡蛋价格影响不大,鸡蛋现货大概率会遵循鸡蛋常规的行情走势,12月份蛋价维持震荡偏强的逻辑。但是如果国内也发现了相关的病例且这次病毒影响也比较大,那么对鸡蛋的影响预计先是恐慌性的备货将鸡蛋价格抬高,而之后餐饮和旅游消费的下降影响将凸显,鸡蛋价格下跌。当然具体影响如何还需要看未来这次的病毒影响如何,国内如何防控。

期货端,我们预计常规逻辑下,鸡蛋1月合约大概率在12月份将走交割逻辑,1月份价格将逐渐向着2月合约的价格靠拢。

1、单边:鸡蛋1月合约越临近交割月份会逐渐走出交割逻辑,而1月合约大概率会对应是年后现货,可考虑逢高空1月合约。

2、套利:1月-2月合约反套可以考虑逐步建仓。

3、期权:观望。(以上观点仅供参考,不作为入市依据)。

银河期货 刘倩楠