公告發布!即將開始!國家或將退你一筆錢!別忘做這件事→

來源:央視財經

國家稅務總局6日發佈公告,2022年度個人所得稅綜合所得彙算清繳辦理時間爲2023年3月1日至6月30日。2022年度終了後,居民個人需要彙總2022年1月1日至12月31日取得的工資薪金、勞務報酬、稿酬、特許權使用費等四項綜合所得的收入額,減除費用6萬元以及專項扣除、專項附加扣除、依法確定的其他扣除和符合條件的公益慈善事業捐贈後,適用綜合所得個人所得稅稅率並減去速算扣除數,計算最終應納稅額,再減去2022年已預繳稅額,得出應退或應補稅額,向稅務機關申報並辦理退稅或補稅。

無需辦理彙算的情形:

納稅人在2022年已依法預繳個人所得稅且符合下列情形之一的,無需辦理彙算:

彙算需補稅但綜合所得收入全年不超過12萬元的;

彙算需補稅金額不超過400元的;

已預繳稅額與彙算應納稅額一致的;

符合彙算退稅條件但不申請退稅的。

需要辦理彙算的情形

符合下列情形之一的,納稅人需辦理彙算:

已預繳稅額大於彙算應納稅額且申請退稅的;

2022年取得的綜合所得收入超過12萬元且彙算需要補稅金額超過400元的。

因適用所得項目錯誤或者扣繳義務人未依法履行扣繳義務,造成2022年少申報或者未申報綜合所得的,納稅人應當依法據實辦理彙算。

可享受的稅前扣除

下列在2022年發生的稅前扣除,納稅人可在彙算期間填報或補充扣除:

納稅人及其配偶、未成年子女符合條件的大病醫療支出;

符合條件的3歲以下嬰幼兒照護、子女教育、繼續教育、住房貸款利息或住房租金、贍養老人等專項附加扣除,以及減除費用、專項扣除、依法確定的其他扣除;

符合條件的公益慈善事業捐贈;

符合條件的個人養老金扣除。

同時取得綜合所得和經營所得的納稅人,可在綜合所得或經營所得中申報減除費用6萬元、專項扣除、專項附加扣除以及依法確定的其他扣除,但不得重複申報減除。

與以前年度相比,《公告》的主要變化有哪些?

《公告》總體上延續了前幾次彙算公告的框架與內容。主要的變化有:

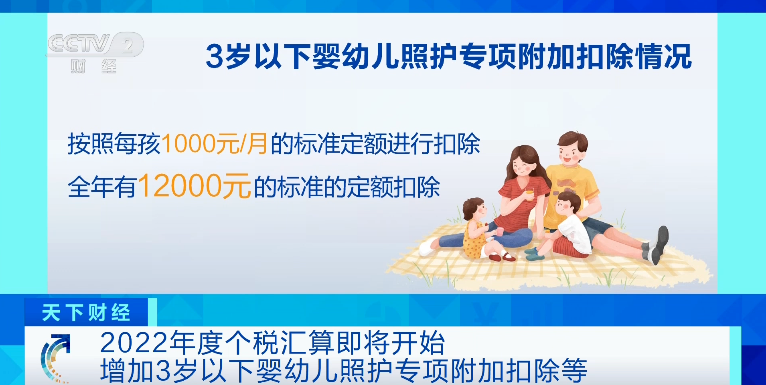

一是在第四條“可享受的稅前扣除”部分,根據《國務院關於設立3歲以下嬰幼兒照護個人所得稅專項附加扣除的通知》(國發〔2022〕8號)、《財政部 稅務總局關於個人養老金有關個人所得稅政策的公告》(2022年第34號)規定,增加了3歲以下嬰幼兒照護專項附加扣除、個人養老金等可以在彙算中予以扣除的規定。

二是在第十一條“彙算服務”部分,進一步完善了預約辦稅制度,在維持預約辦稅起始時間(2月16日)基礎上,將預約結束時間延長至3月20日,爲納稅人提供更優的辦理體驗。

三是在第十一條“彙算服務”部分,新增了對生活負擔較重的納稅人優先退稅的規定。

今年彙算新推出了哪些優化服務舉措?

今年彙算在確保優化服務常態化的基礎上,又新推出了以下服務舉措:

優先退稅服務範圍進一步擴大。在2021年度彙算對“上有老下有小”和看病負擔較重的納稅人優先退稅的基礎上,進一步擴大優先退稅服務範圍,一是“下有小”的範圍拓展至填報了3歲以下嬰幼兒照護專項附加扣除的納稅人;二是將2022年度收入降幅較大的納稅人也納入優先退稅服務範圍。

預約辦稅期限進一步延長。爲向納稅人提供更好的服務,使稅收公共服務更有效率、更有質量、更有秩序,2022年度彙算初期將繼續實施預約辦稅。有在3月1日—20日期間辦稅需求的納稅人,可以在2月16日(含)後通過個稅App及網站預約辦理時間,並按照預約時間辦理彙算。3月21日後,納稅人無需預約,可在彙算期內隨時辦理。

推出個人養老金稅前扣除智能掃碼填報服務。2022年個人養老金制度在部分城市先行實施,符合條件的個人可填報享受2022年度稅前扣除。納稅人使用個稅App掃描年度繳費憑證上的二維碼即可生成年度扣除信息並自動填報,在辦理彙算時享受個人養老金稅前扣除。

責任編輯:劉萬里 SF014