金瑞期貨:期現硅價低迷 價格支撐在哪裏?

核心觀點:

●近期工業硅期現行情走跌,在成本高企、利潤縮減的情況下,工業硅產能供應是否下降,下游需求修復能否提供價格有效支撐,我們具體結論如下:

●供應總體寬鬆。當前南北成本差異大,開工情況分化,雲南成本與價格基本持平,四川成本較高,部分企業倒掛虧本,西南開工情況下降較多;新疆生產成本較低,開工情況較好,基本覆蓋西南缺口,總體供給穩定。因西南整體產能佔比較小,疊加新疆產量增加較多,西南挺價力度稍弱。

●整體需求一般,復甦需等待。有機硅消費修復放緩,終端復甦需要時間,但二三季度新增產能逐漸投產。多晶硅終端需求旺盛,耗硅消費維持景氣。鋁合金剛需補庫,並受終端需求頹勢影響,壓制鋁合金生產採購。

●行情展望:長期來看,在供應寬鬆且高庫存的格局之下,上行壓力較大,價格重心下移。短期內,若需求復甦得到驗證,價格支撐點位預計落在西南成本線16000元/噸左右,進入區間震盪,反之行情將繼續維持弱勢,繼續下探豐水期全年成本線15000元/噸關口。

●投資策略:謹慎觀望。

風險點:新疆擴產超預期,下游需求復甦不力

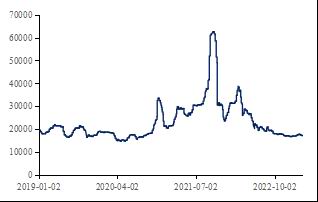

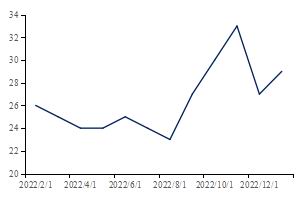

一、行情走勢

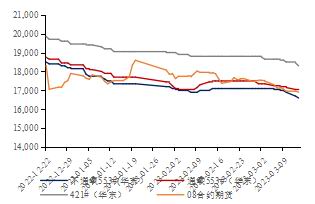

近期工業硅價格行情低迷,連續下行,從春節後高位18720元/噸,下跌至3月16日收盤16290元/噸,跌幅達13%。貼水方面不斷縮小,不通氧553#(華東)從貼水1240元/噸上升至目前升水110元/噸,通氧553#(華東)現貨從貼水890元/噸漲至升水610元/噸,421#(華東)從貼水1540元/噸升至貼水490元/噸。

圖表1 工業硅期貨和現貨行情

資料來源:SMM、金瑞期貨

圖表2 現貨升貼水

資料來源:SMM、金瑞期貨

二、供應端:利潤縮窄,產量維持寬鬆

1、低價觸及高成本產能,且令產能出現壓縮

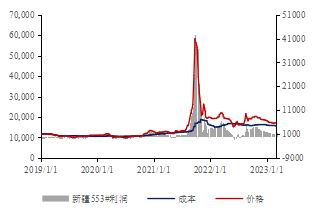

當前處於春冬季節,水電供應不充沛,四川電力價格平均0.61元/千瓦時,雲南電力價格0.51元/千瓦時。按測算,工業硅雲南地區成本與價格基本持平,四川成本較高,部分企業已經成本倒掛虧本生產。新疆不依賴水電,電力價格0.32元/千瓦時,生產成本較低,利潤空間仍存1550元/噸左右,硅企調價空間大。

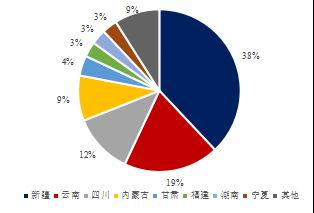

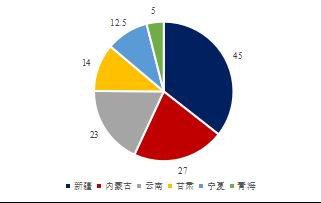

按2023年工業硅產能分佈看,新疆產能佔比38%,雲南佔比19%,四川佔比12%。西南地區成本支撐情緒較強,但產能佔比較小,疊加新疆穩定增產趨勢,單單西南地區的挺價意願對整體硅價的影響程度稍弱。

圖表3 雲南553#成本利潤

資料來源:SMM、金瑞期貨

圖表4 四川553#成本利潤

資料來源:SMM、金瑞期貨

圖表5 新疆553#成本利潤

資料來源:SMM、金瑞期貨

圖表6 2023年全國工業硅產能分佈

資料來源:SMM、金瑞期貨

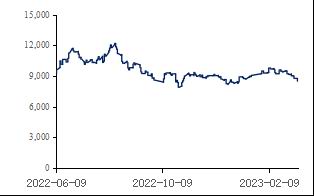

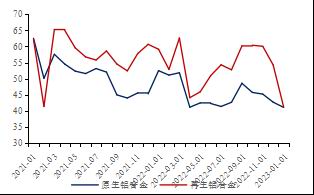

2、利潤縮窄,供應結構分化但整體寬鬆

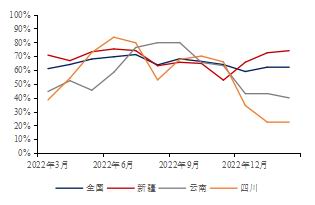

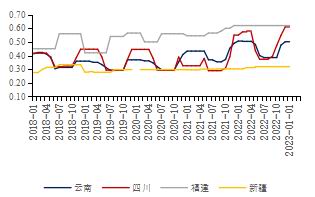

在上文中,全國三大產區利潤均有縮窄的情況,四川成本倒掛情況較爲嚴重,雲南成本接近價格,利潤幾近於0,新疆則利潤情況較爲可觀。從2022年11月進入枯水期後,利潤逐漸縮窄,對西南產區存在供應擠出的效應,四川開工率從22年11月的65.9%下降至22%,雲南開工率從63%跌至39%,新疆開工率從52.7%升至74%,全國開工率則從64%小幅下降至63%。

新疆開工率上行主要是利潤空間較大,生產動力較足,另外新疆新增產能較多,開爐數增多,增產趨勢較強。而西南地區出於電力供應緊張和成本考慮,減產較多,供應擠出效應大。但這部分缺口由新疆等北方產區供應覆蓋,整體供應呈現出穩定的局面,全國開工率變化幅度較平穩。

考慮目前逐步進入豐水期,水電成本還會進一步下降,西南生產成本將會降低,全國開工情況逐漸好轉,產量維持增長,預計今年供需格局仍爲過剩。

圖表7 工業硅各地區開工率

資料來源:SMM、金瑞期貨

圖表8 主產區電價季節性變動

資料來源:SMM、金瑞期貨

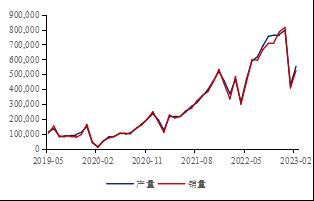

圖表9 主產區月度產量

資料來源:SMM、金瑞期貨

圖表10 工業硅三地社會庫存

資料來源:SMM、金瑞期貨

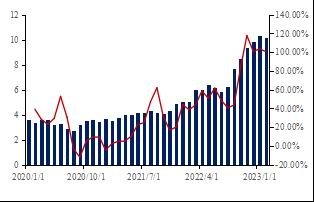

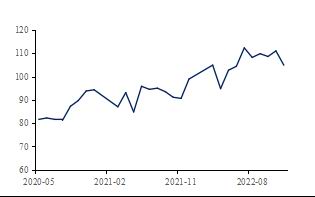

3、新增產能南北不均,集中第二、三季度投產

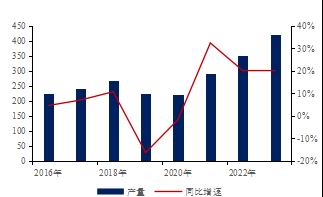

2023年新增產能約126.5萬噸,如果按照當前的利潤前提和開工率來測算,總產量比去年可新增約71.2萬噸的產量,產量新增非常可觀,預計明年的工業硅產量將會達到約421.7萬噸。

具體的新增產能分佈在新疆、雲南、內蒙古、甘肅和青海等地區,除了雲南是西南地區,其餘都在西北和華北地區等不依賴水電的生產區。產能投放時間主要集中在第二和第三季度,預計未來年中和年末產量將會逐步增加,供應繼續維持寬鬆的格局。

圖表11 工業硅年度產量和同比

資料來源:SMM、金瑞期貨

圖表12 2023年工業硅新增產能地區分佈

數據來源:SMM、金瑞期貨

表格1 工業硅新增產能投放情況(單位:萬噸)

數據來源:SMM,金瑞期貨

三、需求端:總體需求一般,復甦需等待

1、有機硅消費修復放緩,終端復甦不及預期

目前有機硅消費復甦減弱,需求表現一般。春節後房地產復工和疫情放開,訂單數增加,價格上行,開工情況好轉,帶動增加對工業硅的需求,但是目前來看,終端建築裝飾行業復甦不力,節奏放緩,下游交易謹慎,有機硅行業指數逐漸下行。未來關注建築裝飾的需求復甦節奏對工業硅的需求影響。

圖表13 有機硅DMC價格

資料來源:Wind,SMM、金瑞期貨

圖表14 有機硅行業指數

資料來源:Wind,SMM、金瑞期貨

圖表15 終端建築裝飾行業指數上漲停滯

資料來源:Wind,SMM、金瑞期貨

圖表16 房地產終端行業復甦放緩

資料來源:Wind,SMM、金瑞期貨

短期內,有機硅新增產能較少。2023年有機硅單體的新增規劃產能爲225萬噸,樂觀預計實際投產時間主要集中第二、三季度,如果行業成本倒掛的情形再次發生,實際產能投產將會繼續推遲。

表格2 有機硅2023年新增產能投產情況

數據來源:SMM,金瑞期貨

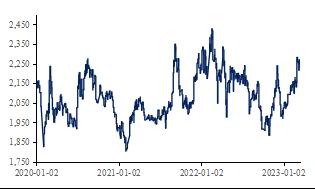

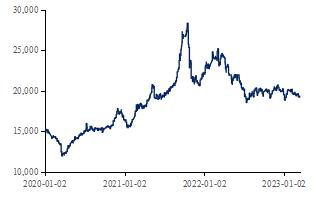

2、多晶硅終端需求旺盛,耗硅量維持景氣

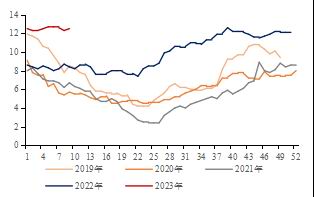

多晶硅方面,終端光伏產業需求保持高增長,預計2023年國內光伏裝機需求110GW,同比增長22%,全球光伏裝機需求330GW,同比增加42%。23年1月國內組件產量約爲29.1GW,環比12月上漲8.58%,多個終端項目招標,疊加組件企業主動提產補庫,拉動上游需求。23年2月的多晶硅產量約10.28萬噸,環比減少1.56%,同比增加100.4%。預計23年一季度的國內多晶硅月均產量是10.5萬噸左右,並且一、二季度還有新的產能投產。終端的需求有望帶動多晶硅產量短期內繼續維持增長。

另外,多晶硅價格反彈到200元附近,硅企的利潤在80多元/千克,生產動力仍然存在,整體開工率維持高位,對工業硅需求保持景氣。

圖表17 多晶硅產量及同比

資料來源:SMM、金瑞期貨

圖表18 中國組件產量(GW)

資料來源:SMM、金瑞期貨

圖表19 國內光伏新增裝機量及同比(GW,%)

資料來源:SMM、金瑞期貨

圖表20 全球光伏新增裝機量及同比(GW,%)

資料來源:SMM、金瑞期貨

多晶硅過去幾年一直供小於求,直到2022年供需基本平衡,供給緊缺的情形開始緩解。2023年多晶硅新增規劃產能126萬噸,投產集中在二、三季度,在當前多晶硅利潤可觀的情況下,按照目前開工率來計算耗硅量,2023年對工業硅的總需求繼續高增長。

表格3 多晶硅2023年新增產能投放情況

數據來源:SMM,金瑞期貨

3、鋁合金行業剛需補庫,新能源終端需求顯頹勢

鋁合金方面,維持剛需採購。春節後下遊需求端釋放不足,回暖不及預期,開工率未完全恢復到正常水平,原生和再生鋁合金開工率僅有40%左右,市場成交一般,鋁合金價格弱勢下行。

終端方面,汽車行業略顯頹勢,壓制鋁合金生產需求。新能源汽車產銷同比放緩,下游採購謹慎,2月產銷量稍微改善,但汽車端庫存較多,產業鏈情緒不佳。對於近期汽車行業的降價促銷活動,汽車銷量或將增加,但是對鋁合金行業的需求拉動仍有待觀察。

圖表21 鋁合金A356價格走勢

資料來源:Wind,SMM、金瑞期貨

圖表22 鋁合金開工率

資料來源:Wind,SMM、金瑞期貨

圖表23 鋁合金月度產量

資料來源:Wind,SMM、金瑞期貨

圖表24 終端新能源汽車產銷量

資料來源:Wind,SMM、金瑞期貨

四、行情展望和策略

展望後市,供應端預計仍然保持充裕,因爲北方新增產量能覆蓋西南地區產量缺口,即使四川成本倒掛繼續保持停工狀態。而且進入春季,水電情況相對緩和,西南地區開工也會小幅回升,疊加三地社會庫存仍然保持12萬噸以上,去庫壓力仍然存在。

需求端目前整體消費一般,但是短期存在復甦可能性,重要變量在於有機硅和鋁合金的復甦,假若政策對房地產建築裝飾和新能源汽車有相應的支撐傾斜,新增產量將對帶動工業硅需求上漲。考慮到目前進入到傳統“金三銀四”旺季,疊加“兩會”後政府對房地產和新能源汽車的可能政策扶持力度,預計短期內後市有望迎來消費復甦,四五月供需小幅緊缺,或帶動硅價格短期上漲,支撐點在16000元/噸左右(考慮進入第二季度成本小幅下降,西南成本線位於此)。如果下游需求復甦未達到預期,價格可能再次下探至夏季豐水期成本價,屆時支撐點位處於全年最低成本15000元/噸左右。

總體而言,長期來看,在供應寬鬆且高庫存的格局之下,上行壓力較大,進入豐水期,價格重心下移。而短期之內,需求存在復甦預期,若復甦得到驗證,價格支撐點位預計落在西南成本線,進入區間震盪,反之行情將繼續維持弱勢,繼續下探豐水期全年成本線15000元/噸關口。

投資策略:謹慎觀望。

風險點:新疆擴產超預期,下游需求復甦不力。

表格4 2023年工業硅季度供需平衡表

金瑞期貨 曾童 高飛鴻