國信期貨:供需預期改善 PTA成本支撐較強

一、行情回顧

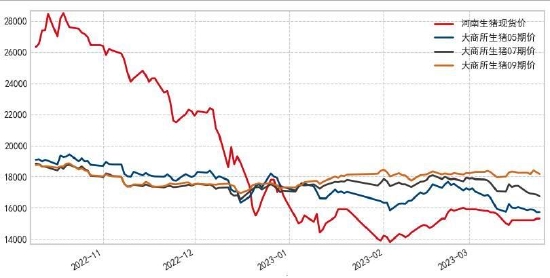

2月份PTA市場先抑後揚。春節假期終端需求處於谷底,而PTA檢修裝置重啓提負,市場供需整體弱勢,社會庫存季節性累積,疊加外盤油價下跌利空成本,2月上旬PTA市場持續回調。元宵後下遊復工節奏加快,需求逐步提升,而PTA供應環比收縮,市場供需邊際改善,PTA期現價格震盪企穩後小幅回升。

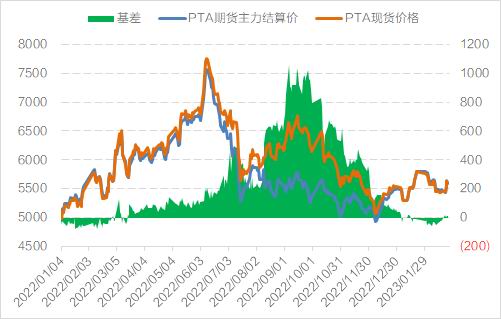

圖1:期現基差

數據來源:wind,國信期貨

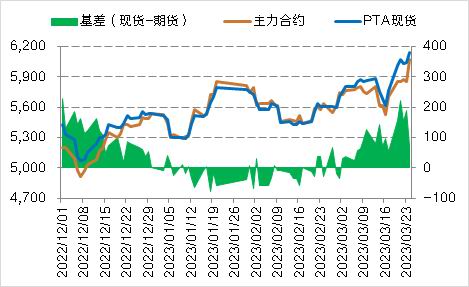

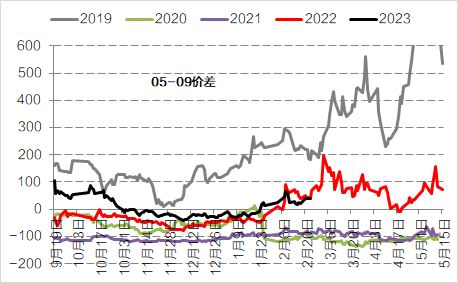

圖2:月間價差

數據來源:wind,國信期貨

二、基本面分析

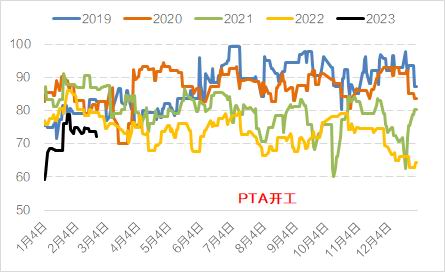

1.低利潤環境下 PTA供應維持高彈性

去年底宏觀政策調整,市場悲觀情緒得到扭轉,市場轉向交易經濟復甦預期,PTA市場在12月初見底後持續震盪反彈。隨着價格不斷上漲,加之社會庫存偏低,1月逸盛、嘉興、虹港、恆力等廠家檢修裝置陸續重啓,PTA開工負荷快速提升至79%左右。不過,節後下遊需求低於預期,PTA庫存延續累積,且加工費被大幅壓縮,2月起PTA工廠負荷再度走低,市場供應邊際縮減。

圖3:PTA開工率季節性(%)

數據來源:卓創,wind,國信期貨

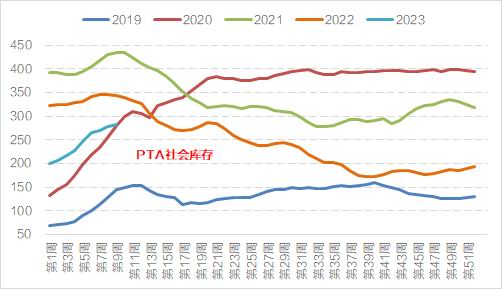

圖4:PTA社會庫存(萬噸)

數據來源:卓創,wind,國信期貨

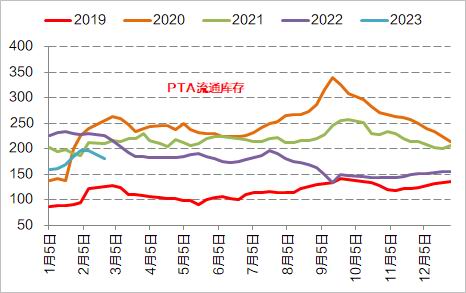

庫存來看,1月份起PTA開始持續累庫,截止2月24日,卓創口徑PTA社會庫存爲282.1萬噸,較1月底增加35.2萬噸,低於2021-2022年同期水平。元宵後終端復工加速,聚酯原料需求逐步回升,而PTA降負供應環比收縮,2月下旬PTA流通庫存下降,現貨收緊價格走強,基差轉爲升水結構。

圖5:PTA流通庫存(萬噸)

數據來源:卓創,wind,國信期貨

圖6:PTA現貨加工費(元/噸)

數據來源:卓創,wind,國信期貨

低利潤環境下PTA供應將維持高彈性。當前終端基本恢復正常,開工負荷穩步提升,聚酯原料消耗加快,而PTA工廠因加工費偏低降負收縮供應,社會累庫速度明顯放緩。3月份市場進入傳統旺季,終端訂單預期陸續下達,需求同比大概率好轉,得益於產業鏈一體化發展,PTA行業風險管控能力明顯增強,廠家通過靈活調節開工平衡供需,PTA供給端保持高彈性狀態。新產能方面,嘉通能源250萬噸已於1月份投產,東營聯合另125萬噸裝置於2月中旬投產,恆力惠州1#250萬噸裝置計劃2月底試車,新裝置陸續達產,中長期看PTA產能過剩矛盾加重。

表1:PTA裝置檢修動態(單位:萬噸)

資料來源:卓創,wind,國信期貨

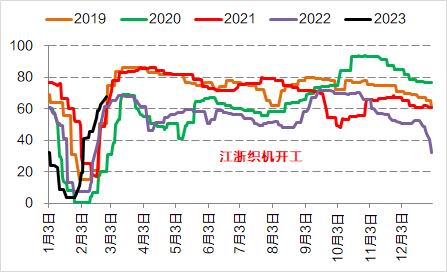

2.下游需求進入驗證期

2月作爲春節後需求恢復期,工廠陸續復工復產,織機、印染等開工率穩步提升,目前終端基本恢復正常,聚酯原料需求逐步釋放。步入3月份,紡織行業將迎來傳統旺季,織造開工率提升至年內高位,市場進入需求預期驗證階段,關注終端訂單跟進情況。

圖7:江浙織機開工季節性(%)

數據來源:卓創,wind,國信期貨

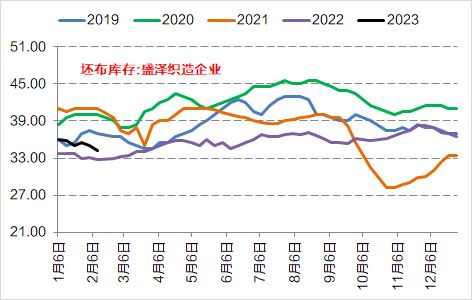

圖8:華東坯布庫存(天)

數據來源:卓創,wind,國信期貨

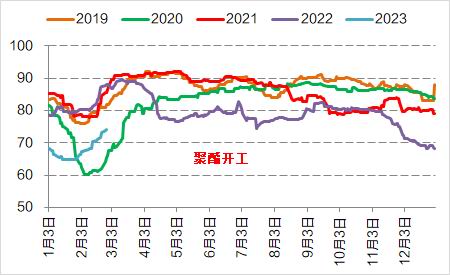

圖9:聚酯開工季節性(%)

數據來源:卓創,wind,國信期貨

圖10:長絲加權庫存(天)

數據來源:卓創,wind,國信期貨

去年底疫情防控放鬆,宏觀政策利好不斷,市場信心得到極大提振,刺激貿易商及下游補庫及部分投機需求釋放,加之超常規減產配合,聚酯市場實現成品快速去化。1、2月份橫跨春節假期,供需錯配導致聚酯再度累庫,節後終端訂單跟進不足,工廠選擇消化原料存貨,聚酯部分讓利刺激產銷脈衝放量後重新回落,長絲去庫不暢也抑制聚酯提負速度,進而影響到PTA需求釋放,3月份需求成色如何將成爲左右市場行情的關鍵因素。

3.PX供應並不寬鬆,PTA成本支撐較強

當前布倫特原油價格維持在77-87美元區間波動。外圍地緣政治動盪不止,原油供給端擾動仍然存在,但全球經濟增速下滑抑制需求增長,美聯儲持續加息計劃也影響原油價格走勢。目前來看,市場將繼續圍繞供給擾動及需求預期博弈,布油價格可能維持75-90美元區間震盪,關注中國地區需求恢復情況及地緣因素變化。

圖11:原油及PX價格走勢

數據來源:卓創,wind,國信期貨

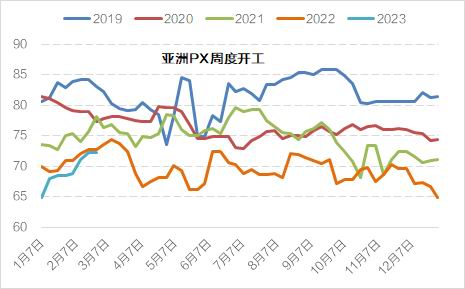

圖12:亞洲PX周開工率(%)

數據來源:卓創,wind,國信期貨

今年以來,東北亞PX市場明顯強於布倫特原油,而供給偏緊是支撐遠東PX價格的關鍵因素,尤其1月底PXN價差甚至擴張至360美元,創下近4年來同期高位。進入2月份,亞洲PX裝置負荷提升,市場現貨供應增加,而同期下游PTA需求回落,供需邊際走弱拖累PX價格持續回調,PXN價差也被大幅擠壓至280美元附近。

當前亞洲PX負荷仍處於近5年低位,且二季度裝置計劃檢修較多,加之海外調油需求支撐,美亞甲苯、二甲苯區域價差堅挺也不利於PX進口放量,短期看PX供應並不寬鬆,PXN價差繼續壓縮空間受限,PTA成本端支撐較強。中期來看,盛虹石化2#200萬噸及廣東石化260萬噸裝置陸續達產,國內PX自給率進一步提升,東北亞供應壓力日漸增大,但需關注上下游投產節奏差異導致階段性供需錯配矛盾。

圖13:美亞區域價差(美元/噸)

數據來源:卓創,wind,國信期貨

圖14:PX/石腦油裂解價差(美元/噸)

數據來源:卓創,wind,國信期貨

三、結論及建議

供應方面,低利潤環境下PTA供應將維持高彈性。當前終端基本恢復正常,開工負荷穩步提升,聚酯原料消耗加快,而PTA工廠因加工費偏低降負收縮供應,社會累庫速度明顯放緩。3月份市場進入傳統旺季,終端訂單預期陸續下達,需求同比大概率好轉,得益於產業鏈一體化發展,PTA行業風險管控能力明顯增強,廠家通過靈活調節開工平衡供需,PTA供給端保持高彈性狀態。新產能方面,嘉通能源250萬噸已於1月份投產,東營聯合另125萬噸裝置於2月中旬投產,恆力惠州1#250萬噸裝置計劃2月底試車,新裝置陸續達產,中長期看PTA產能過剩矛盾加重。

需求方面,去年底疫情防控放鬆,宏觀政策利好不斷,市場信心得到極大提振,刺激貿易商及下游補庫及部分投機需求釋放,加之超常規減產配合,聚酯市場實現成品快速去化。1、2月份橫跨春節假期,供需錯配導致聚酯再度累庫,節後終端訂單跟進不足,工廠選擇消化原料存貨,聚酯部分讓利刺激產銷脈衝放量後重新回落,長絲去庫不暢也抑制聚酯提負速度,進而影響到PTA需求釋放,3月份需求成色如何將成爲左右市場行情的關鍵因素。

成本方面,當前亞洲PX負荷仍處於近5年低位,且二季度裝置計劃檢修較多,加之海外調油需求支撐,美亞甲苯、二甲苯區域價差堅挺也不利於PX進口放量,短期看PX供應並不寬鬆,PXN價差繼續壓縮空間受限,PTA成本端支撐較強。中期來看,盛虹石化2#200萬噸及廣東石化260萬噸裝置陸續達產,國內PX自給率進一步提升,東北亞供應壓力日漸增大,但需關注上下游投產節奏差異導致階段性供需錯配矛盾。

綜合來看,終端紡織生產基本恢復,市場需求預期改善,PTA檢修對沖投產壓力,供應維持高彈性狀態,社會庫存尚在可控範圍,需求復甦力度將是後市行情博弈焦點。成本端,檢修預期下PX供應暫不寬鬆,PXN價差已明顯回落,PTA加工費處於偏低,成本端支撐仍然較強。短期市場圍繞成本及供需博弈,在油價不大跌的情況下,PTA下方調整空間受限,關注油價走勢及PTA工廠檢修情況,建議逢低短多不追高。

風險提示:原油價格大跌、需求恢復低於預期。

國信期貨 賀維