“80”“90”獨生一代體面養老,300萬夠用嗎?

圖/pexels

文|《財經》記者 丁豔

編輯|楊芮 袁滿

“雖然目前才30歲出頭,但已感覺到生活壓力爆棚。”已在上海工作多年的“90”後林熙感慨,目前房貸、車貸、養育小孩需要很大的財務支出。“我們現在就希望家裏老人身體健康,父親目前已65週歲,但退休後返聘,依然在努力工作賺錢。”

談及未來養老,林熙表示,即使目前有固定的工作和薪水,但考慮到未來養老到底需要多少錢、老年生活會怎樣都令人焦慮。“未來養老大概率只能靠自己,總感覺要多存一些錢,纔不至於讓老年生活太侷促。”

林熙並非單獨的個體,她的背後映射的是“80”“90”後這兩代人的羣體性養老焦慮。大多已進入而立之年的他們,在拼學歷、拼就業,承擔高房價社會壓力之時,亦不得不直面養老這一終極難題。作爲獨生子女一代,其面臨的養老問題更爲嚴峻。

面對人口老齡化和長壽時代的到來,“80”“90”後規劃養老的第一步,即是要清晰地判斷養老需要多少錢?

“感覺在上海退休估計300萬都不夠用。”“80”後的雲清在一家資管公司做投資工作,每天穿行在陸家嘴區域。他表示,目前公司爲員工交的養老金僅僅是強制儲蓄的一種補充渠道,疊加通貨膨脹,要想提高養老生活水平,還得靠工作時期各方面收入和投資理財的積累。

他表示,等“80”“90”後年老之時,龐大的老年羣體需要大量的養老院、護理人員配套,根據現有人口比例測算,彼時適齡護理相關行業人員數量將供不應求,護理服務將成爲稀缺資源,價格亦將迅速提升。

與前幾代人相比,“80”“90”後是當代社會最有活力的羣體,更加註重人生的自我體驗感,其對老年生活有更高質量的期待。《中國城市養老服務需求報告》(下稱《報告》)中披露的數據顯示,近七成城市居民認爲“年輕時就應該規劃養老財富”,30-39歲人羣已成爲考慮養老問題的高峯年齡段,初爲父母、父母生病住院以及自己住院三種情況下,人們對養老問題的認識和重視程度明顯提升。

未來如何規劃養老?清華大學經濟管理學院中國保險與風險管理研究中心主任陳秉正建議,普通居民投資可以遵循“四六比例”,即60%去投資權益類產品,40%用於固定收益類投資,建議一定要做一個投資組合,若希望能夠跑贏通貨膨脹,一定要把適當的比例放在權益類投資上。對於大多數消費者來說,指數類基金是很好的選擇。“我們真的不建議退休老人自己去盯盤、買債券、買股票,建議一定要做一個投資組合,可以買一個指數基金,部分排名前十的指數基金從成立以來的年化收益率都在8%以上。”

300萬存款,夠養老嗎?

作家牧童表示,“80”“90”後生活在時代的斷層裏,養老問題大概率需要自己解決,等他們有一天沒有工作能力的時候,他們的子女將面臨更大的壓力和時代的變遷,大概率沒有能力負責這一代人的養老。“那時如果沒有錢,長壽便意味着又老又窮。”

爲了避免又老又窮,首要解決的問題即養老究竟需要多少錢?

2023年初,一則關於上海市“80”後丁克夫妻存款300萬元後提前退休的消息,一時間刷爆網絡,引發網友熱議。部分網友提出質疑,“300萬存款,就算有車有房無貸款,可能也不夠花。”

北京師範大學金融研究中心教授鍾偉曾表示,類似京、滬、廣、深這樣的一線城市,預備1000萬元養老也未必夠。鍾偉給出的解釋是,通貨膨脹讓一個人少壯時候積攢掙下的錢,老來不足以安度晚年。

富達國際聯合螞蟻財富,曾在中國做了一個樣本容量近3萬人的調查,結論顯示:對於35歲以下的年輕一代,希望過上舒適的養老生活,在不考慮投資的基礎上,至少需要163萬元儲蓄資金。其中22%的人認爲,擁有100萬-200萬元就可以;18%的人認爲100萬元以下也不是不可以接受;但同時也有6%的人認爲,700萬元才能起步。

當被問及多少錢纔夠養老之時,“85”後的羅南表示,“難以測算”,這和退休時的養老政策和養老金水平息息相關,其舉例,假設到時沒有任何養老金支持,不計通貨膨脹,以100歲來推算,離65歲退休還剩35年時間,假設每個月需要2萬元的生活和醫療開支,總計840萬元。如果國家通過養老金和醫保支持50%,那個人還需要存420萬。“未來如果在房價高的城市也有類似國外‘reverse mortgage’(以房養老)的方式,那個人未來養老壓力將進一步減少。”

一位券商高層表示,每個人養老規劃的資金都可以通過計算得出,以“90”後舉例,其未來還有30年左右時間退休,但30年以後的物價會飛速上漲。若按目前每個月需要消費1萬元舉例,按照貨幣通脹率3%-6%來計算,30年以後每月則需要攢下5-6倍的資金。

“絕大多數人養老250萬就已足夠。”這是家住杭州的“80”後徐明在仔細計算系列數學問題,並且羅列了各類生活成本後給出的答案。據其計算,每餐綠色環保食物,每天進行體育鍛煉,按照60歲退休,活到85歲,那麼每天的生活費用按照120元,其他費用80元計算,則累計需要146萬元的生活費, 再計入100萬元的意料之外的看病就醫等費用即可。

“養老金是否夠花是一個主觀性很強的問題,在不同國家、地區,依據健康、家庭情況的不同,需求也不同。”同方全球人壽副總經理彭勃亦表示,一般來講養老金的替代率在70%到85%之間,生活品質大概率不會下降。不過我們國家從20世紀90年代中期開始,大概花了二十年左右的時間,養老金替代率從70%迅速下降到45%左右。“假如單純依靠養老金來養老,那麼大家退休以後的收入相比之前會有很大幅度的下降。”

具體到個體來看,彭勃舉例,諸如“80”後夫妻,養老不僅僅是儲蓄問題,還要考慮到餘壽,資金需要用多少年。同時,還要考慮長壽風險,近年來平均壽命大概每四年到五年就會增長一歲,上述“80”後夫妻可能還要面對40年左右甚至更長,其要考慮長壽帶來的養老金的增長和健康支出。

“錯過房地產紅利”“社保養老金作用下降”“男女同齡65延遲退休”“‘60’後國家養老,‘80’‘90’後自己養老”“未來一對夫妻,需要贍養4個老人,拉扯3個娃,帶9個孫輩”……微博網友如是調侃“80”“90”這兩代人遇到的生存困境。

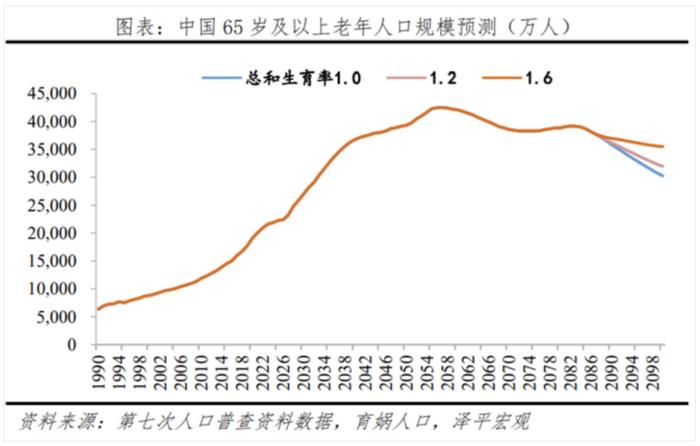

“80”“90”後養老,爲什麼相較於以往幾代更難?一個現實的原因是,城市老齡化日趨嚴重,人的壽命也越來越長。全國老齡工作委員會辦公室、中國老齡協會編印的《奮進中的中國老齡事業》中公佈的數據顯示,2035年前後,中國老年人口占總人口的比例將超過四分之一,2050年前後將超過三分之一。

隨着老齡化的深入和長壽時代到來,老齡人口進一步增長,勞動人口減少,老年人扶養比將快速提升,國家財政壓力將持續增加,公共養老金和醫療保障體系也將長期承壓,預計個人將承擔更多醫療、養老的籌資壓力。

除了養老金承壓,“80”“90”後這兩代人亦帶有鮮明的時代烙印。業內人士認爲,“80”90”後獨生子女這代雖然獲得了更多的家庭資源,但這也使得他們在養老時需要承擔更多的家庭責任。從經濟壓力角度來看,在北上廣等房價較高的城市,他們在養老前需要承擔更大的經濟壓力,這透支了其未來養老金可支配空間。

與此同時,目前已進入“30+”的“80”後們,正面臨父母處於“60+”老齡化階段,而子女處於義務教育階段,是中國目前典型的“三明治”家庭,亦是當前家庭養老壓力最大的社會羣體。

如何爲養老綢繆?

“80”“90”後如何勾勒未來養老藍圖?

“退休以後我想開一家咖啡廳,希望每個月靠理財能獲得2萬-3萬被動收入,目前我的理財主要以私募基金和房產增值爲主”,家住浦東的“80”後金融行業總裁王陽表示。

“90”後的林熙則笑談道,真是“‘爲了碎銀幾兩,日夜惆悵’,與養兒防老的觀念不同,我身邊很多朋友和同事都選擇了丁克,他們的養老壓力反而小了,至少他們認爲這輩子起碼是爲自己而活,就算年齡大了,喫點兒苦頭也值得。”

與此同時,一位“80”後金融高管許林表示,養老規劃豐儉由人,要清楚自己退休時的收入情況、養老生活基本開支、健康風險資金,最後基於個人個性化的養老需求儲備,諸如旅遊、父母供養、子女扶持開銷、個人娛樂等事項。基於以上的需求,許林主要在儲蓄、保險、公積金和企業年金等方面進行了資金的規劃統籌。

面對壓力,很多年輕人已經在行動,聚焦父母和自身。上述《報告》中顯示,大部分年輕城市居民已經考慮過父母的養老規劃並付諸實際行動,養老規劃主要包括三個方面:一是直接爲父母開展養老財富儲備,如購買保險產品、出租或售賣房產等;二是提醒父母鍛鍊身體養生,督促父母定期體檢;三是瞭解養老服務及養老資訊,三成居民已經實地考察過養老機構。

養老資金正確的投資規劃是什麼?

1994年,麻省理工學院學者威廉•班根曾提出“4%原則”,邏輯是隻要總資產組合每年產生的收益超過4%,那麼每年從退休金中提取不超過4.2%的金額用來支付生活所需,直到去世退休金亦會有結餘。

陳秉正表示,“4%原則”很適宜普通居民投資。從近20年內中國通貨膨脹公佈的數據來看,大體上在2%到3%之間徘徊,絕少超過3%。按照3%來算,平均來看20年間物價累計上漲1.8倍,對老百姓特別關心的日常消費品,諸如大米、汽油、豬肉等價格,從2002年到2022年大約上漲了4倍。

在家庭資產配置方面,陳秉正建議,具體可以從三個方面去考慮:滿足日常生活需要、可能的意外性支出、退休之前儲蓄。在滿足日常生活需要方面,大體上可按照現在國際上通行的“70-80原則”,即如果退休以後用於日常生活需要的收入能夠達到退休前日常生活水平的70%到80%就可以,可以按照這類標準來做退休財務準備。

上述券商高層表示,每個人養老規劃的資金都可以通過計算得出,以“90”後舉例,其未來還有30年餘年退休,但30年以後的物價會飛速上漲。若按目前每個月需要消費1萬元舉例,按照貨幣通脹率3%-6%來計算,30年以後每月則需要攢下5-6倍的資金。

“家庭總資產包括工作獲得的固定現金流,疊加資產增值,包括銀行理財、股票、房價等增長。”上述券商高層建議,“80”“90”後需要考慮的是,未來20-30年沒有固定現金流以後,可以過上什麼樣品質的生活。如發現無論怎麼計算,都沒法按照現在的收入和資產獲得未來比較好的養老質量,就需要靠理財來實現,風險較高的理財方式諸如股票,銀行、保險等理財則相對風險較低。從具體操作方案上來看,大量金融機構會提供這些方案和工具,但對於每一個人而言,還是需要較強的自我理財規劃能力。

“在中國通過資產配置達成跑贏通脹的投資目標,是必要且是可以大概率實現的。”一家機構高層表示,隨着2022年11月4日個人養老金制度正式出臺,每年在個人養老金賬戶存入1.2萬元,相當於一筆長期存錢計劃、被動積累,還可以節稅,享受稅收遞延。

不過他表示,考慮到每年1.2萬元限制,以及可投資標的較少,仍不能滿足很多人的養老需求,建議可以根據自己的收益目標和個人風險偏好,通過公募、私募基金的搭配製定長期的養老資產配置方案,把這筆“養老的錢”籌劃好。

在廣發基金資產配置部基金經理朱坤看來,“80”“90”後養老產品更需“巧思”,投資上也要從養老這個根本需求出發,追求較高的確定性。可以通過資產配置分散風險,這能夠明顯地提高絕對收益的概率,因爲不同資產在不同時期的驅動因素不同。例如,股債投資彙總,投資組合對經濟的敏感度會相對降低。

同時,朱坤認爲,國內經濟處於轉型時期,結構性機會是常態,即只有一部分公司能夠適應變化並保持較高增速和高ROE(權益淨利率),所以標的選擇非常重要。

(應受訪者要求,文中林熙、王陽、雲清、羅南、徐明、許林爲化名;作者爲《財經》記者)