日本央行強烈暗示加息,這歷來是金融危機迫在眉睫的信號!

轉自:金十數據

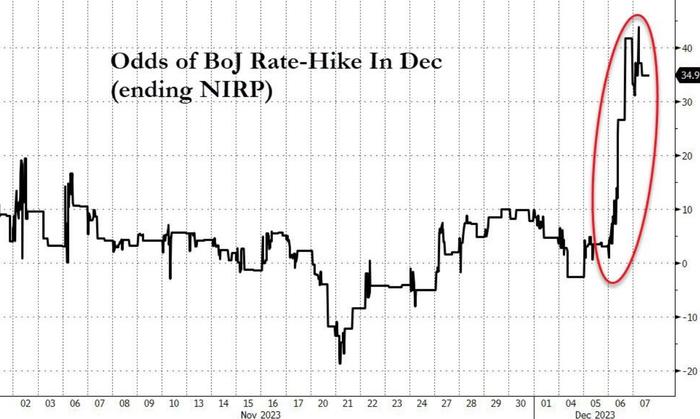

幾周前日元兌美元匯率低至152,極端投資者還十分確信日本央行在2024年年中之前不會採取任何行動,但現在他們卻認爲日本央行將在12月19日的會議上結束負利率政策的幾率爲37%,隔夜這一幾率甚至一度高達45%,這刺激日元隔夜盤中暴漲約4%。日本國債也出現了大幅拋售,10年期日本國債收益率隔夜上漲了11.5個基點,而在30年期日本國債拍賣需求疲軟、出價比爲2015年以來最低之後,日本債券拋售加劇。

日本央行官員的強烈鷹派言論是主要催化劑,但這個時候投資者要多長個心眼,因爲日本央行是出了名的倒黴,每次它加息,都意味着更嚴重的危機要來了。

回顧歷史,日本央行在20世紀90年代末推出了負利率政策,因爲在很長一段時間內,0.50%的利率未能刺激日本經濟從20世紀80年代的雙泡沫內爆以及銀行系統的相關影響中復甦。然而,2000年8月,日本央行又將利率上調至0.25%(當時網絡泡沫的風波看起來相當有序且得到了很好的控制)。緊接着,就在日本央行加息幾周後,納斯達克泡沫破裂,並開始了長達兩年多的低迷。

幾年後,在前首相小泉純一郎充滿活力的領導下,整個日本被一股樂觀主義的浪潮所籠罩。日本央行於2006年7月加息,2007年2月再次加息。第二次加息幾天後,亞洲股市爆出了大雷。幾個月後,貝爾斯登的幾家信貸對沖基金發生內爆,美國次貸危機爆發並引爆全球金融危機。

人們不禁要問,日本央行這次是否會重蹈2000年和2006-07年的錯誤,在美聯儲結束加息後纔開始加息,而且通常選在了全球經濟某個環節即將崩潰之前?當然了,投資者不應該假設這其中存在因果關係,因爲並不存在這種關係,日本央行可能只是比較倒黴。更可能的原因是,當日本央行最終開始收緊政策時,似乎都是在週期的後期,這種時候其他地方已經接近出現嚴重問題。

那麼,市場是否又一次超前了呢?金融博客零對沖表示,和往常一樣,答案是肯定的,儘管日本央行在時機選擇上的記錄很糟糕,但大多數賣方研究預計,日本央行要到2024年纔會採取行動。 例如,瑞銀研究部預計日本央行將於2024年4月結束負利率政策。與此同時,市場預計美聯儲將在明年3月至5月間首次降息。

雖然說日本央行早該加息,這應有助於日本遏制失控的通脹,並使物價迅速跌回通縮,但加息意味着日本國債市場將出現新一輪的混亂,並可能立即逆轉回到需要負利率和更多量化寬鬆的局面。

零對沖總結稱,雖然認爲日本央行加息並非迫在眉睫,甚至可能永遠不會加息,但如果植田和男真的開始加息,並由此開始了下一場危機的倒計時,那麼日本央行的加息將與我們最近的報道“SOFR突然飆升暗示儲備金短缺加劇,恐需提前重啓量化寬鬆”完美契合,因爲沒有比這更好的催化劑了,對於美聯儲重啓QE而言,最好的催化劑莫過於其同行之一將世界推入新一輪混亂。

編輯:王曉偉