從30年國債到10年國開,接下來往哪買?

從30年國債到10年國開,接下來往哪買?

華泰固收張繼強團隊 03-07 18:38

華泰固收認爲,更爲穩妥的仍是10年期限的品種,近期一方面機構選擇拉久期債券時,正逐漸向10年傾斜,另一方面投資者對10年國開的偏好高於10年國債。

近期利率債市場從買30年國債轉向買10年國開。昨日兩會政府工作報告落地,延續了中央經濟工作會議的基調,符合市場預期,但未來幾年萬億超長特別國債擬發行的信息仍引發市場關注。30年國債雖最終收漲,但昨日的整體表現弱於10年及其他期限,30-10年國債利差從上週五達到2010年以來最窄時的12bp調整至16bp。2024年2月27日起,10年國開成爲表現最亮眼的利率債品種。利率債市場正在從長久期開始,各期限利差均慢慢減小。

那麼,如何看待近日30年國債的小小“熄火”和10年的表現?我們在此前的報告《從極致拉久期到策略平衡》(2024年2月27日)、《從債市品種變遷到超長債表現》(2024年3月3日)中,從不同角度對超長期利率債的強勢表現做出解釋,並對後續進行展望。我們認爲,利率下行的核心邏輯沒有變化,短期難言逆轉,但也要關注中間節奏。30年國債拉長時間來看(時間是重要的前提),交易盤主導特徵明顯。因此,我們曾在《從極致拉久期到策略平衡》(2024年2月27日)建議30年逐漸向10年、5年轉換,加槓桿的性價比上升等。

從近期市場表現來看,一方面機構選擇拉久期債券時,正逐漸向10年傾斜,另一方面投資者對10年國開的偏好高於10年國債。從10年稅收利差變化來看,去年10月底,國開-國債利差一度壓縮到3bp。由於國開債性價比偏低,機構投資重心逐漸向國債轉移,10年國開與國債利差重新走擴。今年春節前的2月9日,10年稅收利差一度走擴至17bp,春節之後稅收利差再度壓縮,2月27日後壓縮速度加快,目前利差已不足10bp。

10年國開的強勢表現和稅收利差的迅速收窄也意味着,投資者增厚收益的手段日益逼仄,“蒼蠅腿也是肉”,投資者投資利率債也要考慮票息,國開債供給少也是原因。考慮到當前10年稅收利差已不足10bp,繼續壓縮的空間有限,投資者再度陷入策略困境。

還有哪些利差還有機會?

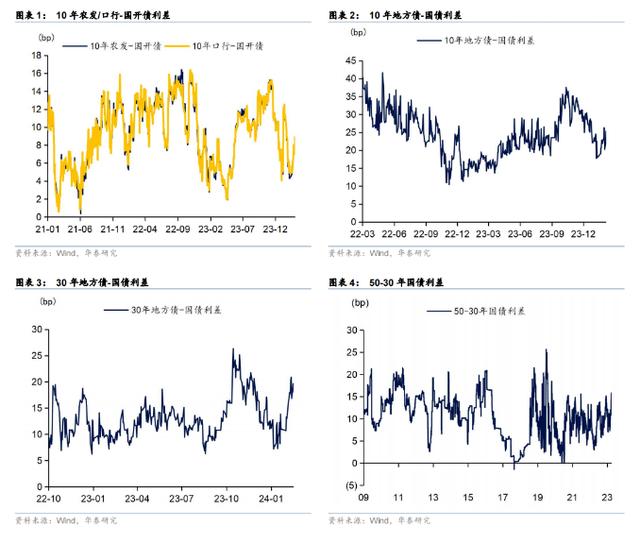

一是,政金債中,由於流動性差異,農發及進出口行債調整速度偏慢,目前10年農發、進出口行與國開債利差均爲9bp,從21年以來的歷史看,還位於相對均衡的位置,位於42%歷史分位數附近。

二是,同樣,地方債流動性較弱,調整速度較國債偏慢,目前10年、30年的地方債與國債還保有一定利差。目前10年地方債-國債利差爲25bp,位於2022年2月(財政部地方債收益率曲線開始發佈)以來的55%分位數,30年地方債-國債利差爲18bp,位於2022年2月以來的92%分位數。

三是,此前有投資者考慮50年國債,近期50年國債下行幅度也較大,2月以來下行幅度接近10bp,目前爲2.63%。目前50年(修正久期26.0年)與30年國債(修正久期19.7年)利差還位於歷史較高位置,爲14.8bp,位於2009年11月以來(開始有50年國債收益率數據)的81%分位數。

以上利差中,我們認爲更爲穩妥的仍是10年期限的品種。50年國債、長期限地方債,一旦市場調整或更難找到交易對手,並不適合交易,更適合踏空的配置盤。

本文作者:華泰固收張繼強團隊,本文來源:華泰證券固收研究,原文標題:《從30年國債到10年國開,接下來往哪買?》

分析師

張繼強 S0570518110002 | SFC AMB145 研究員

仇文竹 S0570521050002 研究員

吳宇航 S0570521090004 研究員

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。