大越期货:原油震荡不改 伺机而动

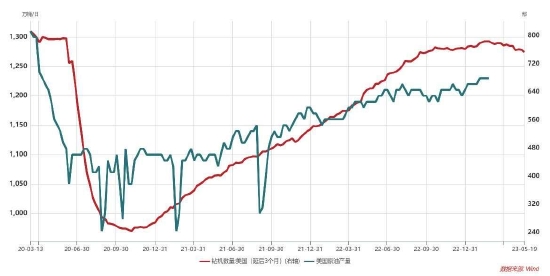

一、行情回顾

回顾2月,原油仍保持震荡运行。月初,美联储保持加息节奏加息25个基点,虽基本符合市场预期但对价格带来一定压力,且之后有媒体称俄罗斯1月原油装载量高于2022年12月,且将进一步在2月增加,原油承压下行。月中,受土耳其地震影响部分对欧洲输油管受阻,且俄罗斯预计在3月减产50万桶/日,沙特阿美提升其对亚洲关价,刺激市场上行。下旬,美国1月份生产者价格指数上涨0.9个百分点至0.7%,为2022年6月以来的最大单月涨幅,美国1月份CPI为6.4%,投资者担心在经济表现更具韧性的情况下,美联储为抑制通胀有可能提高3月加息幅度。另外,美联储官员的鹰派表态也加重了市场的担忧,美联储公布的会议纪要也释放鹰派信号,叠加库存累库持续,油价承压下跌。

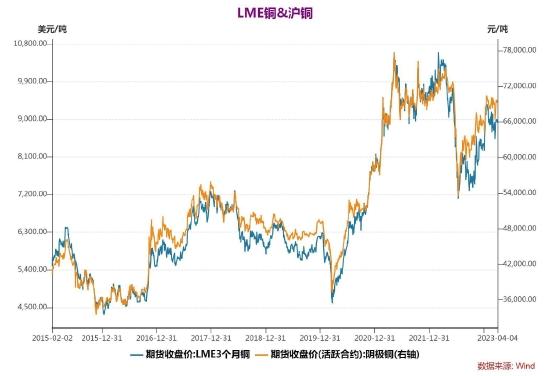

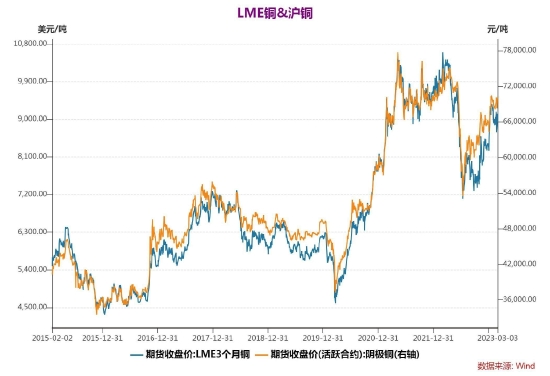

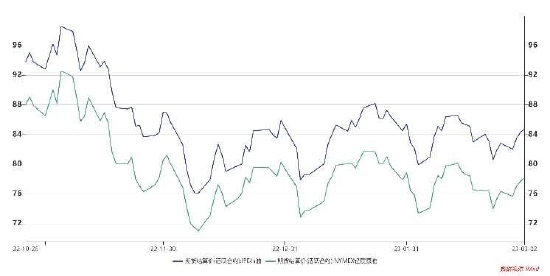

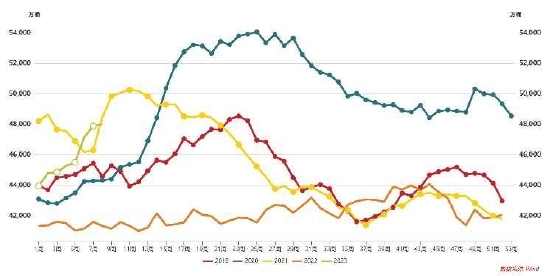

图1:国外原油主力期货价格走势

资料来源:WIND 大越期货整理

图2:上海原油期货主力价格走势

资料来源:WIND 大越期货整理

价格方面,截至2月28日,WTI主力原油期货收报76.84美元/桶,2月份累跌约2.81%;布伦特主力原油期货收报83.11美元/桶,2月份累跌约2.83%;中国SC原油期货主力合约报收548.2元/桶,2月累涨1.42%,受到人民币兑美元汇率回升及中国经济复苏影响略强于外盘。

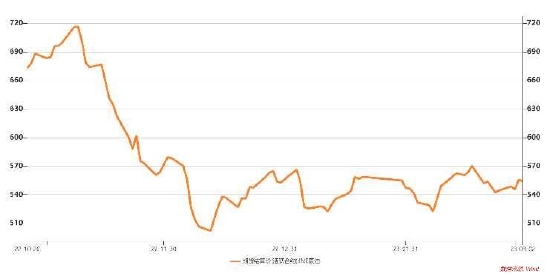

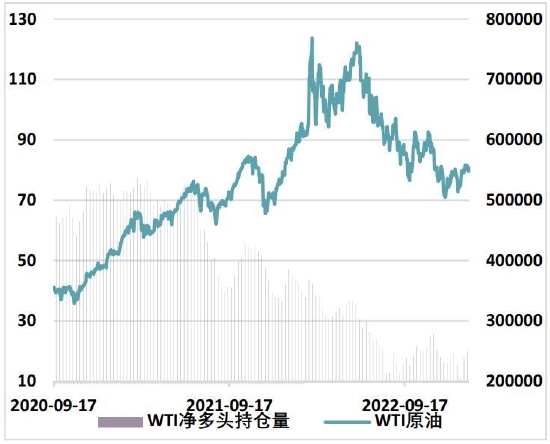

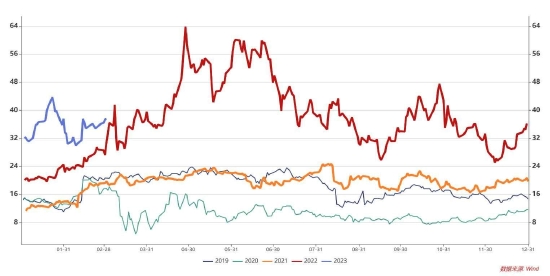

图3:CFTC净多头持仓量

资料来源:WIND 大越期货整理

图4:ICE净多头持仓量

资料来源:WIND 大越期货整理

二、供应面

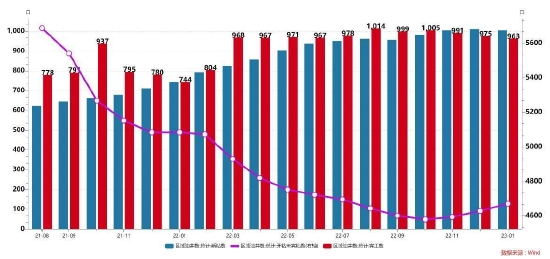

1.OPEC+:按部就班

今年1月,OPEC原油产量为2887.6万桶/日,略低于去年12月的2892.6万桶/日。其中,沙特1月原油产量为1031.9万桶/日,略低于去年12月的1047.5万桶/日;伊拉克1月原油产量为442.4万桶/日,略低于去年12月的447.0万桶/日。此外,另有消息显示,伊朗1月原油产量为255.7万桶/日,略低于去年12月的257.9万桶/日。

路透公布的一份调查显示,2月份石油输出国组织(OPEC)石油产量增加,受尼日利亚供应进一步复苏推动,多数主要产油国强烈遵守了OPEC+联盟达成的减产以支撑市场的协议。调查显示,OPEC产油国本月产量为2897万桶/日,较1月增加15万桶/日。产量仍较9月份低70多万桶/日,尼日利亚此前一直在打击其产油区的原油盗窃和安全问题,影响了产量。调查显示,随着尼日利亚2月份产量回升,减产协议的执行率达到169%,1月份为172%。

总体来看,在俄罗斯非自愿减产下,成员国仍表现出较强的合作意识,沙特等核心成员国并未在欧美施压下填补俄罗斯缺口,而增产的一些产油国更多是此前因其他因素迟迟未达到配额目标而增产,总体供应端影响较为稳定,边际受到俄罗斯产量变动消息使得市场波动较大。

图6:OPEC+1月部分产量(万桶/天)

资料来源:OPEC

图7:OPEC10国产量(万桶/天)

资料来源:EIA

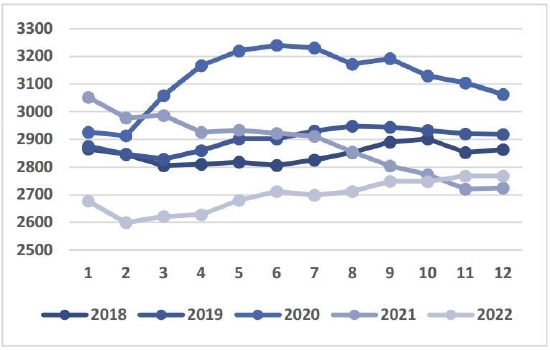

2.美国:稳定待变

美国原油产量最新产量为1230万桶/日,总体产量较为稳定,后续有机会继续抬升,但仍需考虑到通胀对生产商的压力。

尽管美国最大的独立页岩生产商在2022年实现了创纪录的盈利,但他们仍然认为成本通胀将拖累2023年的盈利能力。今年美国页岩生产商的资本预算将高于2022年,但支出不会用于原油产量的实质性增长,因为页岩公司将继续优先考虑去年创纪录的现金流和利润对股东的回报。

但根据美国最大的专注页岩的生产商的高管们的说法,通货膨胀并没有消失,至少在未来几个季度内也不会消失。响尾蛇能源公司总裁兼首席财务官Kaes Van‘t Hof在公司财报电话会议上表示:“在通货膨胀的环境下,我们正在尽我们所能削减成本,并将成本保持在尽可能低的水平。”Hof补充说,过去6个季度公司面临的最大的阻力一直是套管成本。

响尾蛇能源公司首席运营官丹尼尔·威森补充称:“我希望我们能在本年度第二季度和第三季度开始看到通胀压力方面的一些减轻。”去年,响尾蛇能源公司获得了创纪录的近46亿美元的自由现金流,并通过不断增长的基本股息、可变股息和股票回购计划向股东返还了大约31亿美元的现金。

美国另一家著名页岩生产商德文能源公司在2022年获得了创纪录的经营业绩和52年历史上最好的财务业绩。然而,德文能源公司高管指出,通胀影响在其运营中随处可见。德文能源公司首席财务官杰夫·里特诺尔近日在公司财报电话会议上表示:“坦率地说,我们在每个成本类别中都看到了通胀的影响。”“我们看到,通货膨胀率在30%到50%之间,这取决于你谈论的成本类别,”里特诺尔补充说,“这就是我们在2023年将要面临的严峻情况。”

图8:美国原油产量及钻机数量(万桶/天)

资料来源:EIA

图9:页岩油钻井数量

资料来源:EIA

三、需求面

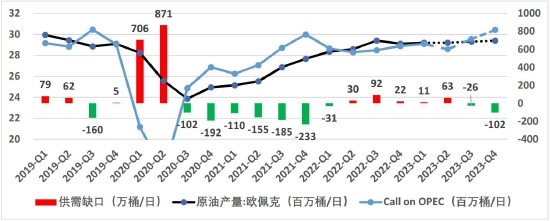

IEA最新月报显示,继2022年第四季度出现小幅同比收缩后,2023年全球石油需求预计将增加200万桶/日,至1.019亿桶/日。在复苏的中国(日均增加90万桶)的推动下,亚太地区(日均增加160万桶)将主导增长前景。边境的重新开放将会促进空中交通。预计喷气/煤油需求将增加1.1百万桶/日至7.2百万桶/日,为2019年水平的90%。

OPEC表示,今年全球石油消费量将增加230万桶/天,比一个月前的预测多10万桶/天,达到平均每天1.0187亿桶,这将超过新冠疫情之前的水平。OPEC称,将其今年需要开采的原油量预测上调了25万桶/天,至平均每天2942万桶。根据OPEC目前的产出率,今年市场将大致平衡。

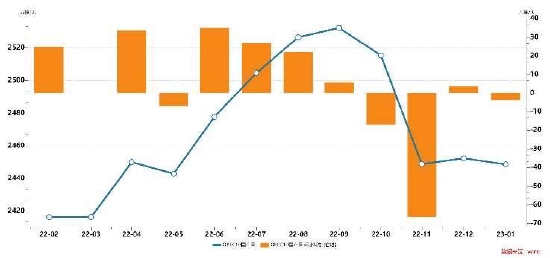

库存方面亦有较好表现,去年12月,全球观察到的石油库存下降了6980万桶,但比一年前高出4050万桶,比2022年3月达到的低点高出1.26亿桶。去年12月,经合组织工业库存下降18.1百万桶,至27.67百万桶,比五年平均水平低95.7百万桶。但美国库存数据大幅上涨,2月EIA库存连续数周大幅累库。

图10:OPEC供需平衡

资料来源:OPEC

图11:OECD原油库存(百万桶)

资料来源:OPEC

图12:EIA原油库存(万桶)

资料来源:EIA

图13:美国3:2:1裂解价差(美元/桶)

资料来源:EIA

四、展望

宏观层面上,伴随中国较好的PMI数据,油价下方支撑较强,沙特阿美CEO更是表示自中国的石油需求非常强劲,美国和欧洲的石油需求也“非常强劲”,IEA、OPEC均对2023年中国需求极具乐观。美联储内部对提高峰值利率还是将紧缩政策维持更长时间分歧不断,当前较为强劲的就业数据以及仍然处于较高水平的通胀,加息预期有所提升,市场对于加息目标的终点有进一步提升可能,对原油上方空间的制约仍在持续。

供应端方面,尽管俄罗斯已经决定在3月份额外减产50万桶/日,并削减西部港口石油出口至多25%以回应西方制裁,OPEC+并未过多填补空缺,据外媒调查2月产量为2897万桶/日,较1月增加15万桶/日,产量仍较9月份低70多万桶/日,随着尼日利亚2月份产量回升,减产协议的执行率达到169%,1月份为172%,加之美国原油产量较为稳定,供应呈缺口收缩之势,后续关注俄罗斯减产的实际执行情况。需求端暂未出现明显回落,欧美、亚洲地区回升趋势未变,美国库存虽有累库但仍处于近五年中下方区域,原油供需较平衡。

综合来看,原油仍未突破此前宽幅区间,技术面上外盘原油呈现三角收敛走势,似有突破迹象,投资者注意在没有形成有效突破之前,油价仍有较大反复可能,注意节奏把握。

策略:

投资者保持高抛低吸节奏,入场点位信号:布伦特原油超过90美元空单入场或跌破80美元多单入场;长线投资者前期多单可考虑逢高止盈离场。

风险:

1.OPEC+团结关系恶化 2.疫情第二波冲击

大越期货 金泽彬