資本新規對債券投資的影響淺析

摘 要

2023年11月,《商業銀行資本管理辦法》發佈,更新完善了銀行監管規則。本文據此整理總結了其對債券市場可能產生較大影響的調整內容,分析了該辦法對債券投資產生的影響。

關鍵詞

資本新規 債券投資 巴塞爾協議

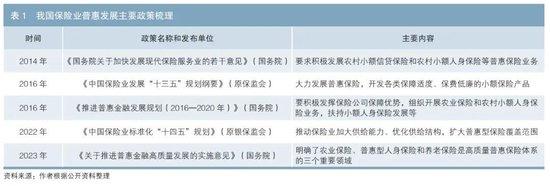

資本新規導向及影響債券市場相關內容

(一)銀行資本新規導向

國家金融監督管理總局於2023年11月1日發佈《商業銀行資本管理辦法》(以下簡稱“資本新規”),並已於2024年正式實施。爲降低對商業銀行正常經營產生的影響,資本新規對部分要求設置了過渡期,其中對於計入資本淨額的損失準備和信息披露分別設置了2年和5年的過渡期。

資本新規的初衷是通過政策調節發揮銀行資本在金融資源配置中的導向作用,使得銀行通過資本帶動資產規模的擴大和資產結構的優化,使金融資源向國家戰略導向傾斜,支持銀行服務國家大局。正確處理好穩增長和防風險的關係,引導銀行提升風險管理水平以更好地服務實體經濟的發展,防止資金空轉並遏制金融脫實向虛。資本新規通過有抑有揚的差異化措施對待不同金融資源投向和行爲,達到對信貸資源的優化配置目的。

具體而言,資本新規對國家政策明確支持的領域相關準則進行細化。例如,國家要求支持居民剛性及改善性住房需求並提出構建房地產發展新模式,資本新規對房地產開發貸款、居民住房貸款等風險權重有所下調;國家鼓勵資金投向實體經濟,資本新規也對應將風險權重下調,適當降低了工商企業投資和中小企業貸款相關風險權重,進而提高該領域金融資源的可獲得性;針對可能帶來資金空轉的金融行爲,諸如針對部分金融市場業務和資管產品投資,資本新規相關要求傾向嚴格。

(二) 資本新規對債券市場的相關調整

此次資本新規對巴塞爾協議的三大支柱進行優化,調整了風險加權資產的計量標準,將銀行的表內外資產納入考量範圍,更好地反映了資產的內在風險,並根據不同銀行的規模、風控能力等進行分類管理,建立了差異化的資本監管體系。對債券市場影響較大的規定主要集中在對債權類資產(含資產證券化)投資信用風險權重的計量調整、同業回購等風險權重調整和委外投資資管產品“穿透”及風險計量要求的修改。

1.利率債整體變動不大,僅地方政府一般債風險權重有所降低

資本新規依舊將中央政府發行的國債和政策性金融機構發行的政策性金融債(不含次級債權)風險權重賦予0,地方政府專項債保持在20%不變,但地方政府一般債風險權重則從20%下調至10%。

2.銀行類金融債(主要包括同業存單和普通金融債)整體風險權重提高,其中交易對手原始期限3個月及以內的債權風險權重多數保持不變

資本新規對銀行投資銀行類債權風險權重的規定更爲細化,既取決於作爲投資方的銀行分檔(第一至三檔),又與發行方銀行的分級(A+級、A級、B級、C級)有關。對投資方銀行進行三檔分級,監管要求也有所差異。對於第一檔銀行,交易對手爲A+級及A級銀行(國內多數銀行屬於A級)、原始期限爲3個月及以內的債權風險權重保持20%不變,3個月以上的債權風險權重從25%分別提高到30%和40%;交易對手爲B級和C級銀行的原始期限3個月及以內債權風險權重從20%分別提高到50%和150%,3個月以上的債權風險權重從25%分別提高到75%和150%。對於第二檔銀行,不對其他銀行劃分級別,原始期限爲3個月及以內的債權風險權重保持20%不變,3個月以上的債權風險權重從25%提高到40%。

3.次級債權信用風險權重整體有所提高,對金融機構股權投資維持不變,部分滿足一定條件的非銀行金融債權風險權重有所下調

資本新規將包括銀行二級資本債在內的次級債權風險權重由100%提高至150% ,但將政策性金融機構的次級債權風險權重定爲100%。將商業銀行永續債認定爲股權投資,維持250%的風險權重。關於非銀金融債權,對於第一檔銀行而言,一般非銀風險權重保持100%,而投資級非銀債權權重從100%調低爲75%。

4.對一般企業類債權,特別是投資級企業類債權,整體信用風險權重進行了調降;資產證券化產品中高等級的優先檔風險權重下調明顯

對於第一檔銀行,區分出投資級公司,其風險權重由一般公司的100%降爲75%,而中小企業風險權重由100%降爲85%,小微企業仍維持75%。對於第二檔銀行,不劃分投資級公司風險暴露,繼續按照一般公司風險暴露100%。

對於資產證券化產品,提出了風險權重包括內部評級法、外部評級法和標準法3種計量方法。對於符合一定標準的資產證券化產品能獲得更低的風險權重。

5. 回購業務風險權重整體增加,委外投資資管產品“穿透”要求提升明顯

雖然相較徵求意見稿有所放鬆,但資本新規對於質押式回購業務明顯更爲嚴格。一方面,部分交易對手的信用風險權重有所提高;另一方面,抵押品的風險權重豁免的要求也有所變化,整體導致過去可以按照0或較低風險權重的回購交易潛在資本消耗有所增加。資本新規對資管產品的風險計量規則調整幅度較大,提出了穿透法、授權基礎法和1250%權重3種計量方法,並對不同計量方法的實施條件進行了規範。其中,穿透法的要求較徵求意見稿靈活,資管產品的管理人在一定條件下也可作爲獨立第三方對底層資產的具體信息進行確認。

資本新規對債券投資的影響

(一) 商業銀行是中國債券市場的核心參與者

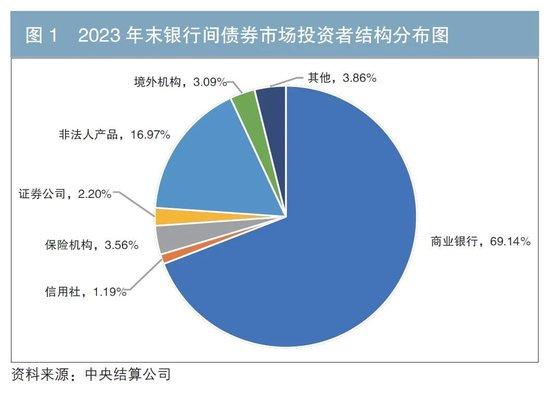

商業銀行通過自身的投融資行爲直接對債券市場產生影響,既可以通過發行金融債、同業存單等債務融資工具來增加債券供給,又可以通過產品或自有資金對利率債、信用債等各類債券進行投資及交易來影響債券市場的需求和走勢,同時銀行也會通過投資以公募基金爲代表的資管產品間接投資債券市場。銀行是中國債券市場最大的資金提供方,根據中央結算公司數據,從截至2023年末銀行間債券市場的持倉結構來看,商業銀行和非法人產品(多爲資管類產品,銀行也是重要投資人)是債券投資的核心力量,持倉佔比分別爲69.14%和16.97%,合計佔比爲86.11%(見圖1)。

總體來看,資本新規會通過影響銀行風險資本計量,促使不同債券投資需求發生變化和再定價。

(二) 資本新規對債券投資的直接影響

1. 增強商業銀行對地方政府一般債的投資偏好

對於使用權重法進行風險計量的銀行而言,資本新規將地方政府一般債風險權重由20%調減至10%,提高了該類銀行對一般債的配置傾向。截至2023年末,商業銀行依然是地方債的最主要持有者,持倉比例爲81.87%。同期,地方債存量規模爲40.54萬億元,其中一般債佔比爲38.73%。隨着風險權重的調降,能夠緩釋該債券投資對於銀行風險資本的佔用。

2.加大同業存單和商業銀行金融債的期限利差,對該類金融工具邊際影響負面,但預計投資需求影響較爲可控

資本新規提升了銀行3個月期以上同業存單和商業銀行金融債等品種的風險權重(由25%調升至40%),對於原始期限爲3個月及以內的風險權重通常維持20%不變。風險權重的提升會導致較長期限銀行類金融債收益的提升,預計該類資產收益率曲線將走陡,期限利差擴大。對於使用內評法的大型銀行,資本新規將金融機構的風險暴露的違約概率底線適當提高,也有一定利空。但考慮到商業銀行並非同業存單和商業銀行金融債的最主要持有方(佔比約爲1/3),且市場對於短久期存單有一定的剛性配置需求,因此對該類資產的期限利差以及需求影響預計可控,但對資質較弱且存在互持行爲的銀行發行人影響可能較大。

3.提升投資級非銀金融機構債券配置偏好,削弱商業銀行對以二級資本債爲代表的次級債投資意願

資本新規將投資級非銀金融普通債權重由100%調減至75%,將利好以優質證券公司爲代表的非銀金融機構普通債。同時,資本新規將次級債的風險權重由100%調升至150%,或減弱銀行對於該品種的投資偏好,銀行或根據自身資本約束調整相關持倉。這對該類債券,特別是銀行二級資本債的配置需求和收益變動會產生一定衝擊。

4. 利好高信用等級企業債和其他中小企業債投資需求

資本新規對企業債券投資有一定傾斜,若被認定爲符合一定條件的投資級企業,其風險權重將從100%降爲75%,利好更爲明顯,以及中小企業風險暴露的風險權重從100%調減至85%,從而提高銀行對上述企業債券的投資偏好。

5.利好高信用等級、短期限的優先檔資產證券化產品

對於資產證券化產品,資本新規對其風險計量框架進行了調整。過去資產證券化產品風險計量多采用標準法,根據外部評級來確定風險權重,其中評級在AA-及以上的風險權重均定爲20%。而資本新規將資產證券化產品風險權重計量方法擴展到內部評級法、外部評級法和標準法3種,而外部評級法的適用性較高,此類方法的採用需獲取資產支持證券(ABS)產品的基礎資產類型、產品所屬檔的優先級及產品剩餘期限等信息。整體而言,高外部信用等級、短期限的優先ABS產品風險權重下降較爲明顯,對於符合“簡單、透明、可比”標準的ABS產品,最低風險權重甚至能降爲10%,這將極大提升銀行對該類產品的配置偏好。

6.回購業務交易對手和質押品風險權重有所抬升,市場流動性或將分化加大

按照資本新規,回購業務中合格質押品的風險權重設置了20%的風險權重底線,同時也設置了一定的豁免規則。資本新規對核心市場參與者風險權重豁免,同時對核心市場參與者適度放寬,而非核心市場參與者則受限更多。因此,非核心市場參與者的融資成本和融資難度有所提高,在季末等特殊時點,以中小銀行爲代表的實力較弱金融機構流動性壓力或將加大,從而影響其對債券配置偏好的改變。

(三) 資本新規對債券市場的間接影響

資本新規對債券市場的間接影響,主要表現爲通過調整銀行資管產品投資風險權重計量規則重塑資管業態,從而間接影響資管產品的配置風格和債券投向。

1.整體利好類似於指數類基金等底層資產清晰透明的資管類產品

指數類債基的投資範圍較爲清晰,通常掛鉤對應指數的成分券,易於用穿透法進行風險計量,受資本新規影響不大。一些定製型基金和定向資管計劃本身就是按銀行需求量身定製,信息披露能做到充分,穿透難度也較低,此類資管產品依然會受到銀行的垂青。

2.貨幣類基金穿透難度大,風險權重整體增加,或對銀行的配置需求和配置策略有一定影響

貨幣基金投向多爲利率債、高等級信用債和銀行存單等。過去多數銀行對貨幣基金按照20%~25%的風險權重進行計量;資本新規穿透法下風險資本佔用可能會提高,若無法做到有效穿透,將面臨使用授權基礎法,風險權重或將進一步提升。但基金的免稅效應較高,銀行會面臨資本佔用和免稅效應的重新權衡。此外,爲規避資本新規的影響,銀行也可能會調整配置貨幣類基金的策略,比如採取季初申購、季末贖回的策略來降低貨幣基金投資帶來的資本佔用增加的影響,這一方面會加大債券市場在季末等特殊時段的波動;另一方面對貨幣基金管理人自身的流動性管理能力提出了更高要求,貨幣基金會傾向於配置流動性更強、久期更短的債券資產。

3.純債型基金的整體風險權重偏向提高,但根據底層投資偏好的不同會出現分化加大

對於普通非指數類純債債基,與貨幣基金類似,可能面臨產品信息等披露不充分的問題,無法做到有效穿透背景下要使用授權基礎法計量,需按照資產大類上限對風險加權資產計量,導致純債型基金多數風險權重提高。但是此種情形對於以利率債爲核心配置的利率債債基,其風險權重可能會有所下降,從而造成利率債債基和信用債債基的分化加大,更加利好利率債。

4.利空銀行對高槓杆固收委外產品的投資需求

按照資本新規,風險權重計量同樣需要進行穿透,需將資管產品槓桿率加入到風險權重的計量中來,槓桿率越低的資管產品其風險加權資產就越低。因此,資本新規下銀行對槓桿率偏高的固收委外產品的投資需求減弱。

◇ 本文原載《債券》2024年2月刊

◇ 作者:百瑞信託戰略發展部高級信評經理 張子彪

百瑞信託標品信託部投資經理 雷凱欣

◇ 編輯:塗曉楓 鹿寧寧