利率太高了!“老債王”:美聯儲應停止量化緊縮 並儘快降息

財聯社1月23日訊(編輯 卞純)美國債券巨頭太平洋投資管理公司(PIMCO)前首席投資官、有着“老債王”之稱的著名投資人比爾·格羅斯(Bill Gross)日前對美聯儲過去幾年管理利率和通脹的方式提出了批評。

他建議,美聯儲現在就停止縮減資產負債表規模,並在未來幾個月開始降息,以避免經濟衰退。

在接受媒體採訪時,當被問及他是否對美國經濟及其領導者有信心時,格羅斯的回答是否定的。

“在過去三、四年或五年裏,美聯儲在試圖找到既不會加劇通脹也不會產生通縮的神奇聯邦基金利率方面,做得並不好。”格羅斯表示。

“我會停止量化緊縮,”格羅斯被問及如果由他領導美聯儲會採取什麼不同做法時表示,“在這個時間點繼續量化緊縮不是正確的理念和政策。”

格羅斯補充稱,美聯儲應該在未來6到12個月內降低利率。

目前,美國基準利率處於20多年來的最高水平,華爾街密切關注美聯儲何時開始下調利率。一些衍生品交易員仍然對最早於3月降息抱有希望。美聯儲官員將於1月31日召開下次會議。

“實際利率實在太高了。”格羅斯表示。

10年期通脹掛鉤債券的收益率(被視爲衡量真實借貸成本的指標)去年10月飆升至2.6%的15年高點,隨後回落至目前的1.8%左右。格羅斯表示,他希望看到收益率降至1%至1.5%左右,這樣“經濟就不會陷入嚴重衰退”。

股票偏貴

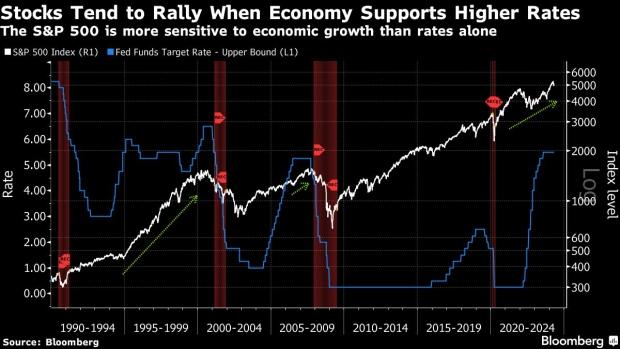

在此次採訪中,格羅斯還重申了他之前的一些觀點,包括股票相對於實際收益率水平過於昂貴。

他還預計,收益率曲線將繼續趨陡,逆轉所謂的倒掛。當短期收益率高於長期收益率時,就會出現倒掛——這種現象被普遍視爲潛在經濟衰退的先行指標。

目前,美國兩年期國債收益率約爲4.4%,較10年期國債收益率低約29個基點。這一利差已從去年7月的逾100個基點收窄。

“當你能以更低的風險獲得更高的回報時,我們現有的以金融爲基礎的經濟不可能真正發展得很好。”格羅斯表示。

責任編輯:於健 SF069