銀河期貨:存欄預計將恢復 蛋價區間略下移

第一部分 2021年基本面回顧

2021年由於飼料成本高且在產蛋雞存欄持續位於相對低位,供應端產能相對低,消費端仍受疫情有所影響,全年雞蛋價格都在高位運行。主產區均價全年的價格運行區間是3.4元/斤-5.1元/斤。

(一)現貨均價高於往年同期

2021年雞蛋市場是近些年雞蛋價格的高位,歷史同期價格僅低於2019年的價格,但是有飼料成本高企,因此養殖戶的利潤並沒有太好,特別是上半年養殖戶基本保持微利狀態,下半年情況好轉盈利狀態改善,因此實際上雖然蛋價較高,上半年補欄積極性卻不高,等下半年特別是快進入4季度之後市場補欄積極性纔上來。供應量基本上處於近些年的偏低爲止,而且需求端由於疫情節假日出游下降,雞蛋消費情況也表現一般。雞蛋價格上半年相對弱勢,下半年價格表現相對強勢,全年位於高位。

簡要回顧下2021年的雞蛋現貨市場行情:

1-6月份,1月份,受主產區石家莊疫情封鎖以及北京年前的疫情期間集中備貨影響,以及春節前備貨消費等原因,雞蛋價格在1月份先漲後降且價格均處於高位,主要產區均價在1月份先是從4元/斤附近漲至近5.3元/斤,之後價格下降至4元/斤附近。之後從2月份開始蛋價逐漸進入淡季行情,2、3月份主產區蛋價都低於4元/斤,最低價格在3.4元/斤,4、5、6月份蛋價比2、3月份略高一些,主產區蛋價在3.7元/斤-4.4元/斤之間震盪。上半年由於是雞蛋消費的傳統淡季,雞蛋價格和2020年相比略有,但是仍位於歷史同期的高價區,但是由於飼料成本高企,上半年養殖成本基本上在4元/斤附近,因此綜合來看上半年養殖戶基本持平或者略有盈利,家庭養殖可能會有盈利,但是規模化養殖基本上處於盈虧平衡線附近甚至略有虧損。

7月份中旬之後,受梅雨天氣、中秋備貨、高溫歇伏等原因,蛋價也開啓上漲之路,但是由於雞蛋價格上半年都處於高位,冷庫蛋較少,市場中秋節前備貨動力也不足,2021年旺季蛋價漲勢相對平緩,主產區均價從4元/斤附近最高漲至5.1元/斤,中秋備貨旺季較低價區漲了1.1元/斤,之後的相對高價一直震盪維持到國慶節前。十一過後本來是需求的空窗期,往年雞蛋價格萎靡,但是2021年情況不同,2021年雨水多,北方特別是9-10月份雨水大,特別是蔬菜主產區山東雨水大,蔬菜產量下降,國慶後蔬菜價格大漲帶動着雞蛋價格也大幅上漲,蛋價從國慶後的4元/斤漲到10月下旬的5元/斤附近。之後11月份-12月份雞蛋價格略有下調,但是由於11、12月份也是雞蛋需求的旺季,蛋價維持在4.5元/斤-5元/斤高位區間震盪。

圖1:雞蛋主產區現貨價格(元/斤)

數據來源:銀河期貨、wind資訊

圖2:雞蛋主銷區現貨價格(元/斤)

數據來源:銀河期貨、wind資訊

圖3:主產區蛋雞雞苗價格(元/羽)

數據來源:銀河期貨、卓創數據、wind資訊

圖4:主產區淘汰雞價格(元/公斤)

數據來源:銀河期貨、卓創數據、wind資訊

(二)盤面年度回顧

盤面的價格大趨勢上半年是一個震盪上漲的趨勢,下半年是一個震盪下跌的趨勢,全年可分成4個大區間:

(1)1月-5月上旬:雞蛋期貨價格指數上漲,這一階段是在產存欄蛋雞最低的階段,雞蛋的供應相對較少,且疊加主產區石家莊疫情、五一消費等且飼料成本高企等因素導致這一階段雞蛋盤面價格震盪上漲,雖然過程較爲曲折,但是整體上漲趨勢不改。雞蛋指數在4100元附近漲至4870元區間震盪,漲幅達19%。

(2)5月中旬-9月中旬:雞蛋期貨價格指數下跌。在在產蛋雞存欄逐步恢復的預期下,現貨表現不如人意,端午節消費一般,之後中秋備貨期間現貨上漲幅度也有限,旺季不旺的現象明顯,導致市場預期開始表現偏悲觀。蛋雞價格持續下跌,盤面雞蛋指數4870附近跌至4200附近,跌幅近14%。

(3)10月上旬-10月下旬:雞蛋期貨價格上漲。雖然處於國慶後的需求空窗期,但是由於蔬菜價格大幅上漲帶動雞蛋價格跟隨上漲,雞蛋指數從最高點4160附近漲至4620,漲幅達11%。

(4)10月下旬-目前:雞蛋期貨價格指數下跌。隨着蔬菜價格逐漸下調以及在產存欄蛋雞的恢復,雞蛋指數從高位4620逐漸回落至4020元附近,跌幅達13%。

第二部分 新年度基本面分析

2020年大部分時間養殖戶處於虧損狀態,導致企業2020年長時間養殖熱情下降,補欄積極性不高,蛋雞存欄量持續處於低位。而2021年由於飼料成本高企,上半年養殖戶也處於微利狀態,補欄積極性仍一般,到下半年利潤改善補欄積極性才增加,但是整體來看,2021年在產蛋雞存欄都處於相對的低位,雞蛋的供應量下降也較少。

(一)蛋雞存欄恢復情況

2021年雖然蛋價高,但是飼料成本也很高,導致養殖戶利潤一般,補欄積極性一般,可以說2021年既不算養殖大年也不算養殖小年,應該算是養殖中等年份。根據卓創資訊監測的18家代表企業商品代雞苗總銷量數據顯示,2021年1-11月代表企業雛雞月均銷量爲3999萬隻,同比增加了9.9%。對比近5年數據,2021年補欄數量比2017年和2020年高,和2018年相差不大,比2019年大幅減少,可以說2021年的補欄量長期看處於中等水平。補欄量一般帶來在產蛋雞存欄遲遲難以得到恢復,卓創數據最新報告顯示,2021年11月在產蛋雞存欄量爲11.72億隻,環比增加0.3%,同比減少6.1%,2021年全年除去2月份存欄高於12億隻,其他時間存欄都是低於12億隻的。當前蛋雞產能開始逐步恢復,按照近幾個月的補欄情況來看,未來幾個月在產存欄將逐步恢復,到3月份在產蛋雞的產能將恢復在12億隻以上。

對於後期蛋雞存欄趨勢的演變,我們按照目前的存欄情況來進行理論上的推演。假設條件:

①蛋雞開產期爲120天,不考慮青年雞直補,正常淘汰期在17個月;

②育雛雞補欄量:補欄量按照近5年當月月均補欄的平均值計算;

存欄推演公式爲N月存欄=(N-1)月存欄+(N-4)月補欄-(N-17)月補欄。根據公式推算出,2022年3-5月份在產蛋雞的存欄量將明顯恢復,從3月份開始在產蛋雞存欄量將逐步大於12億隻,甚至在5-9月份在產存欄蛋雞的量到將大於12.5億隻,可以說5月份之後在產蛋雞的存欄都將處於歷史同期的相對中等略偏高位。而實際在產蛋雞存欄量和淘雞量以及補欄積極性關聯度很高,而淘雞情況除了和日齡高有關,更多的取決於市場淘雞價格及雞蛋價格,實際補欄量也受養殖企業利潤好壞影響,此外近幾年隨着延淘技術的發展,存欄和延淘情況也有很大關係,因此我們推算的存欄數據僅爲理論數據,會和實際的存欄情況有一定的出入,特別是下半年的存欄因爲不確定因素太多推算數據出入會更大,僅能反應大概的趨勢。

圖5:在產蛋雞存欄以及未來一年存欄推演(億隻)

數據來源:銀河期貨、wind資訊

圖6:代表企業雞苗銷量及未來一年雞苗銷量推演(萬隻)

數據來源:銀河期貨、wind資訊

(二)蛋雞補欄情況

2021年由於飼料價格持續位於高位,雞蛋價格雖然在高位,但是養殖利潤一般,特別是上半年養殖企業基本處於微利甚至虧損狀態,下半年利潤較好,基本上處於歷史同期的偏高位置。全年綜合來看,養殖利潤屬於略偏好的年份,養殖企業補欄積極性正常,2021年雞苗補欄的量跟隨着季節性走勢正常波動,沒有太大幅度的增加或者減少。

2021年以來飼料價格持續高位,玉米價格在2600元/噸到3000元/噸中間波動,豆粕價格在3300元/噸到4100元/噸之間波動,大部分時間在3300-3800之間波動。蛋雞配合料價格在2.9-3.2元/公斤之間波動。從目前的玉米和豆粕情況來看,2022年飼料成本依然將位於高位,短期價格難降。

2022年由於在產蛋雞存欄將逐步恢復,而消費端預計隨着疫情的普及也將逐步恢復,成本仍將高企難降,預計雞蛋價格排除季節性因素影響外,雞蛋價格仍將位於相對高位,上半年價格預計仍將延續2021年的態勢位於歷史同期的相對高位,到下半年價格將逐漸略顯頹勢,但是考慮成本因素支撐,預計價格將處於歷史同期中等略偏高的位置,養殖利潤預計也將表現一般。因此預計2022年雞苗總銷售和比2021年相比變化也不會太大,補欄情況將在近些年同期的中等水平。

圖7:養殖利潤情況(元/羽)

數據來源:銀河期貨、卓創資訊、wind資訊

圖8:蛋雞配合料價格走勢(元/公斤)

數據來源:銀河期貨、卓創資訊、wind資訊

(三)消費情況

2021年雞蛋消費大幅度恢復,但是仍然受到反覆爆發的疫情影響,無論是旅遊消費還是工業消費都不及疫情前水平。在雞蛋消費中56%爲居民日常消費,26%爲餐飲及食堂消費,18%爲工業消費。雖然2021年疫情影響基本結束,但是旅遊消費仍受到一定影響,特別是冬季以來各地陸續爆發疫情。冬季以來疫情爆發並不是全國範圍內的,但是出遊還是受到了一定的影響,而春節期間就地過年等因素影響,雞蛋消費多少受到一定的影響。此外2021年雞蛋價格持續高位,高價抑制消費,特別是2021年多個季節表現出的旺季不旺現象也顯示出了高價抑制消費的影響。因此綜合來看,2021年消費雖然較2020年來看大幅好轉,但是消費仍不及正常年份。

根據國家統計數據,前11個月份國內社會消費零售額中餐飲收入爲42054億元,同比增加21.6%,較2019年也增加了0.4%。雖然國家統計局的2021年社會消費零售額中餐飲收入與2019年相比基本持平,但是如果考慮2020年和2021年兩年物價大漲,考慮這兩年的通脹水平較高,折算到量上,預計2021年的餐飲消費量要比2019年低不少。

2022年隨着疫情影響繼續減少,而2022年國內的經濟形式可能不容樂觀,在經濟形式不佳的情況下,價格較低的雞蛋消費反而可能會增加,因此預計雞蛋的消費將繼續好轉。此外考慮2022年生豬上半年供應量仍大,豬肉價格仍低,這對雞蛋的消費多少會有一些消極影響,而2022年沒有長時間大降雨影響蔬菜價格也不會像2021年冬季如此之高,雞蛋替代消費這一塊將繼續下降。綜合以上因素考慮,預計2022年雞蛋的消費將維持正常狀態。

圖9:社會消費品零售總額:餐飲收入當月值

數據來源:銀河期貨、國家統計局

圖10:社會消費品零售總額:餐飲收入前11個月累計值

數據來源:銀河期貨、國家統計局

(四)替代品方面

雞蛋和蔬菜以及豬肉的替代方面,只有一方價格大漲的情況下替代作用才明顯,比如2019年豬肉價格大漲帶動着雞蛋價格大幅上漲,再比如2021年10月份蔬菜價格大漲帶動着雞蛋價格大漲。而雞蛋和蔬菜的替代作用表現的更加明顯則因爲在冬季雞蛋和蔬菜價格相差不大且蔬菜在餐飲消費中佔比較高,一旦價格大漲很容易帶動價格相對便宜且佔比相對低一些的雞蛋價格。所以2021年和雞蛋替代作用明顯的蔬菜。豬肉2021年價格較低,但是仍要比雞蛋價格高一個量級,所以替代作用相對不太明顯。

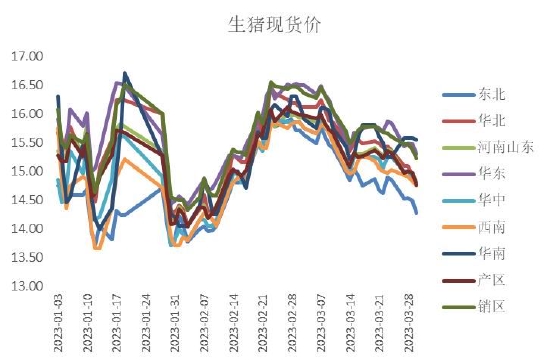

1.肉類替代

2021年,受前兩年豬肉價格大漲影響生豬供應大增,豬肉價格大降。根據商務部監測平臺數據顯示,2021年上半年豬肉價格持續下降,到7月份價格已經降至2018年底到2019年初的價格水平,平均價格在20元/公斤附近,四季度隨着蔬菜價格大漲豬肉價格略有上漲但是仍大幅度低於2020年的豬肉價格,價格在16-24元/公斤的價格區間。考慮當前的生豬以及母豬下降預期,預計2022年上半年生豬存欄將下降至底部,而豬肉價格基本上預計在低位震盪,等到2022年下半年生豬價格預計將逐漸好轉。從替代方面考慮,預計2022年上半年雞蛋和豬肉之間的替代作用依舊不明顯,下半年的替代作用將開始略有顯現。

白羽肉雞方面,目前在產父母代白羽雞存欄仍處於歷史高位。根據中國畜牧業協會抽樣數據,截至10/31日,白羽在產祖代雞存欄124.2萬套,同比+20.3%,年初至今+15.2%;白羽父母代種雞3207.1萬套,同比+26.9%,年初至今+33.5%。其中,後備父母代種雞存欄1437萬套,同比+37.9%,年初至今+52.7%;在產父母代種雞存欄1770萬套,同比+19.2%,年初至今+21.1%。價格方面,2021年白羽肉雞價格均價上半年基本上處於往年同期高位,下半年白羽肉雞價格下跌至歷史同期的中等水平,白羽肉雞價格持續高位也給淘汰雞價格以支撐。2022年白羽肉雞供應仍充足,但是需求端依然承壓,但是成本端仍有支撐,預計2022年上半年,白羽肉雞“缺雞不缺肉”的現象仍將繼續,2022年四季度開始有望逐漸走出去產能的節奏,進而出現出欄和價格的拐點,受其影響預計淘雞價格也不會太高。

圖11:全國白條豬批發價格走勢

數據來源:銀河期貨、商務部

圖12:蔬菜和雞蛋價格走勢對比(元/公斤)

數據來源:銀河期貨、商務部

圖13:主產區白羽肉雞均價(元/公斤)

數據來源:銀河期貨、中國畜牧業協會、wind資訊

圖14:商品代肉雞雞苗銷量(萬羽)

數據來源:銀河期貨、中國畜牧業協會、wind資訊

2.蔬菜替代

2021年10月份之後蔬菜價格大漲,由於2021年秋季山東、河北等地持續大降雨導致山東及周邊主要蔬菜供應地大棚菜產量下降疊加國慶後蔬菜季節性供應下降,蔬菜價格短期內快速增長。根據商務部監測數據顯示,國慶前蔬菜價格指數爲4.39元/公斤,到11月初蔬菜價格指數上漲至6元/公斤附近,漲幅達36%。其中和雞蛋替代作用明顯的綠葉菜以及漲幅非常明顯,反而是12月份蔬菜價格出現反季節性下降。2021年蔬菜價格出現不符合季節性走勢的提前上漲主要是由於2021年天氣較反常早晨蔬菜供應下降,若2022年天氣正常,蔬菜和雞蛋的替代作用將不明顯。

第三部分 新年度行情預計及策略

參考最近幾個月的補欄和存欄情況,預計2022年3月份開始在產蛋雞存欄將繼續恢復,到5月份在產蛋雞存欄將處於相對中等偏高的位置,整體來看2022年在產存欄蛋雞恢復明顯,雞蛋供應將相對充足。而消費端,雖然疫情影響逐漸減退消費好轉,但是高蛋價也抑制一定的消費,再考慮豬肉和蔬菜的替代作用都不明顯,消費端沒有什麼亮點,預計2022年雞蛋的消費將維持正常狀態。供應增加而消費一般,預計2022年雞蛋價格將比2021年價格區間略有下調,但是成本支撐價格,綜合來看整體區間仍處於相對中等略偏高位,再疊加季節性走勢將是2022年蛋雞價格的主基調,養殖利潤端預計表現一般。

銀河期貨 劉倩楠