華安期貨:鋁:等待地產相關數據兌現與重塑預期 但底部不悲觀

一、二月重要行情走勢回顧

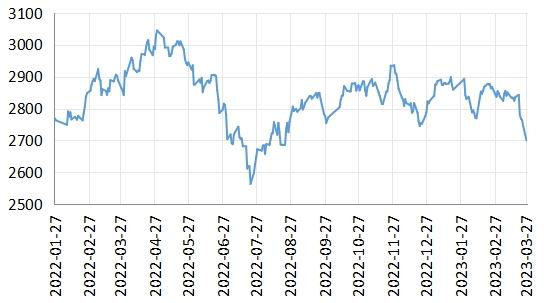

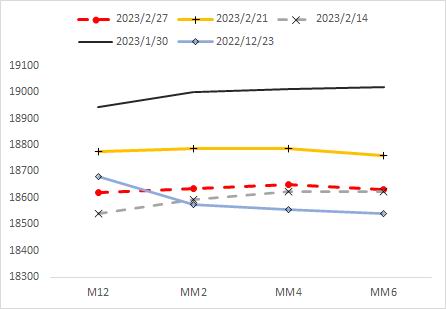

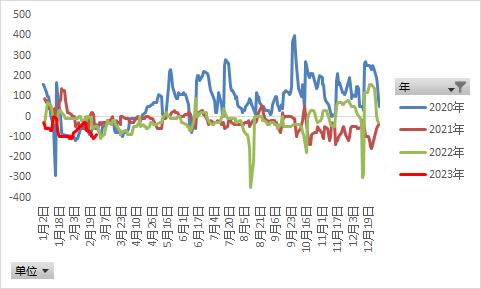

春節過後,滬鋁價格呈震盪走低的趨勢,截止2月27日,滬鋁主力合約收於18355元/噸,月內漲跌幅爲-2.88%,鋁價月內運行的核心邏輯是“對後續實體需求的再驗證”。

月內滬鋁市場結構從正向逐漸向反向市場過渡,次月-當月合約價差從峯值的110元/噸,回落至5元/噸。上海SMM鋁AOO與期價一直維持在貼水趨勢,現貨貼水幅度在(-100-20),臨近月底基差有走弱趨勢。

圖表1 滬鋁期現價差結構

數據來源:華安期貨投資諮詢部;WIND

圖表2 SMMAOO鋁錠基差

數據來源:華安期貨投資諮詢部;WIND

二、重要影響因素羅列與分析

2.1 美居民端數據亮眼,加息預期邊際走強。

根據2月22日,美聯儲公佈的23年1月議息會議紀要顯示,因本輪較低的居民失業率和相對較好的零售以及工資數據,預示着當前經濟的較強韌性,疊加1月PCE指標的同比超預期,美聯儲官員預期未來將有更多的加息,在加息幅度上根據Fed watch數據顯示,預示2023年3月、5月、6月加息25bp概率分別爲76%,75%、58%,此路徑和終端利率較22年年末已經顯著上修,反映在美元指數上,月內自低點反彈已錄得4%幅度,工業品普遍承壓。

華安點評:從聯儲2月紀要以及PCE數據公佈後,可知美聯儲將繼續保持加息路徑,維持貨幣緊縮政策態度。對有色金屬等工業品價格整體承壓,但進入3月加息邊際增強的預期已逐步在工業品價格走勢中兌現,後期仍將關注通脹數據的發酵。(中性偏空)

2.2 等待國內房地產數據驗證,預判經濟國內經濟復甦成色

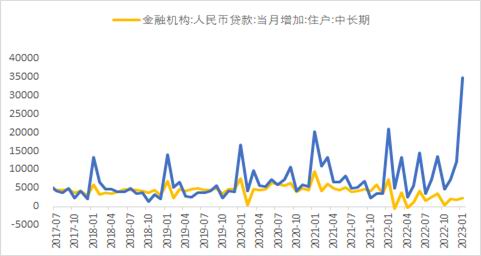

從央行公佈的2023年1月信貸以及社融數據來看,“信貸強、社融弱”是其典型特徵。1月份國內信貸數據新增4.9萬億元,同比多增9227億元,值得關注的是企業中長期貸款金額爲3.5萬億元,同比多增1.4萬億元。反觀1月社會融資規模數據,規模增量爲5.98萬億元,同比減少1959億元,債券和股權融資同比明顯減少。因此上述特徵暗示着兩個“異常現象”,其一是,企業與居民貸款需求分化,指向地產與消費不強。其二是企業貸款與債融分化,債融被貸款替代下的信貸開門紅,效力仍需觀察。

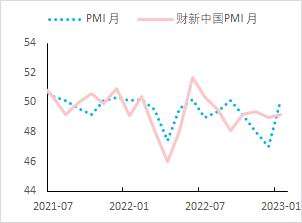

1月最新的PMI數據,官方PMI是50.1環比增加3.1%,其中新訂單分項是50.9,環比增加6.6%,新出口訂單分項是46.1,環比增加1.9,海外出口恢復領先指標不及預期。

圖表3 官方PMI數據

數據來源:華安期貨投資諮詢部;WIND

圖表4 企業和居民中長期貸款數據

數據來源:華安期貨投資諮詢部;WIND

華安點評:根據上述已公佈的經濟數據,來簡要梳理我們對未來國內經濟預判的邏輯和預判的要點,傳統的經濟復甦三大支柱是投資、消費、出口。首先看出口,因海外加息峯值升高以及持續期較長,又因1月PMI新出口訂單分項依然位於榮枯線以下,因此當前看出口端成色預期並不足。消費端:預防性儲蓄未觀察到明顯流出,疫情後期“消費修復”的持續性有待觀察。因此拉動經濟關鍵一環便落在投資上,首先基建和製造業,根據已觀察到的“亮眼”貸款數據,對其維持偏樂觀的觀點,但作爲重要的經濟支柱產業的房地產板塊,如若不能企穩將對“經濟強復甦”預期打上一定折扣,而從一月居民中長期貸款新增情況觀察來看,地產消費意願並不強,但考慮到1月春節假期的影響,2月相關數據公佈,將成爲後期經濟復甦預期的重要抓手,也將快速傳導至工業品價格層面。

2.3 供給擾動結束、成本支撐長邏輯預期存在反轉

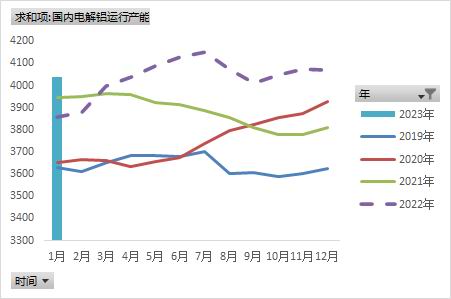

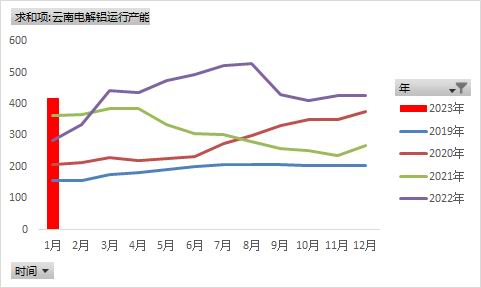

供給端:雲南減產擾動結束,區域性託底滬鋁價格

雲南鋁企接到正式文件通知,除文山某鋁廠外,其餘整體再壓產比例不低於20%,理論折算影響電解鋁產能約81萬噸。根據2023年1月電解鋁運行產能統計爲4039.5萬噸/年,開工比率爲88.92%,雲南地區1月底電解鋁運行產能爲416.5萬噸/年,隨着81萬噸產能再次壓減,預期3月雲南電解鋁運行產能爲335.5萬噸/年,在雲南產能近幾年大幅增加的背景下,運行產能處於季節性低位,託底電解鋁華南區域價格。

圖表5 國內電解鋁運行產能

數據來源:華安期貨投資諮詢部;WIND

圖表6 雲南地區電解鋁差能運行季節圖

數據來源:華安期貨投資諮詢部;WIND

成本端:因煤礦事故,或將調整前期“成本塌陷”預期

鋁土礦方面:2月國內產鋁土礦均價爲433元/噸,環比上月均價抬升15元/噸。海外進口印尼產、幾內亞產鋁土礦價格處於69美元/幹噸左右,環比下降1美元,原料礦方面保持穩定。

氧化鋁方面:因產能過剩疊加需求下降,價格持續走低,截止2月28日,國內氧化鋁平均價格爲2925元/噸,月內微幅小漲,保持穩定。

輔材方面:截止2月28日,山東地區預焙陽極和氟化鋁價格分別爲5825元/噸和9650元/噸,預焙陽極基準採購價格再次調降,給成本下跌提供支撐,但需關注後期煤炭價格走勢。

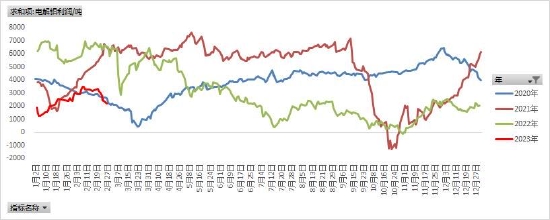

煤炭價格:因內蒙古煤礦出現塌陷事故,後續若出現大範圍的煤炭行業整頓,成本塌陷邏輯是否會受到影響需要重新評估。截止2月28日,內蒙產:曹妃甸港:Q5500大卡煤價爲1220元/噸,低點反彈220元/噸,山東地區電解鋁生產利潤也開始收窄至1500-2000元/噸附近。

圖表7 國內電解鋁生產利潤

數據來源:華安期貨投資諮詢部;WIND

華安點評:供給端擾動結束,給華南區域性價格帶來支撐。受內蒙煤炭礦難事故影響,後期行業的整頓或將導致國內供給量出現減少對沖進口增量的消息,因此後期或將調整“塌陷”的邏輯。

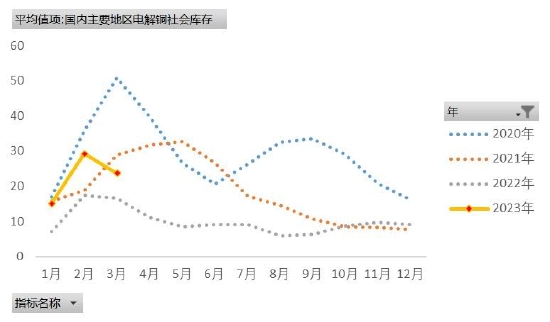

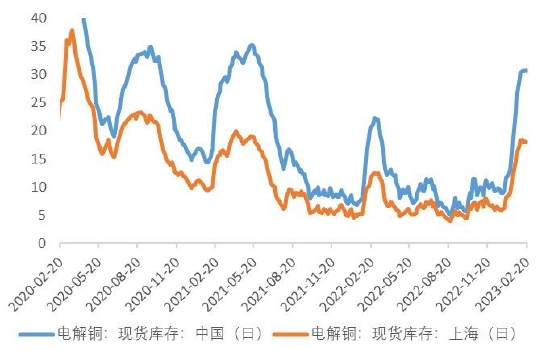

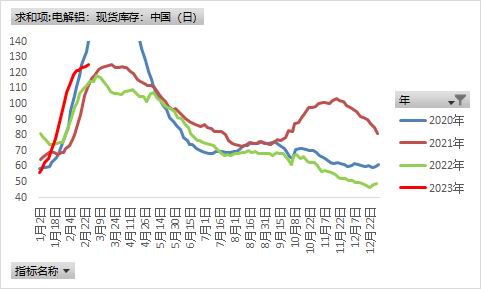

2.4 庫存累庫將迎峯值、下游需求季節性偏低

庫存:截止2月28日,國內電解鋁錠社會庫存126.8萬噸,較上週四庫存增加2萬噸,較1月底庫存月度增加28.2萬噸,較2022年2月份歷史同期庫存增加15.1萬噸。較春節前1.19日庫存累計增加52.4萬噸。累庫數量超過季節性同期。

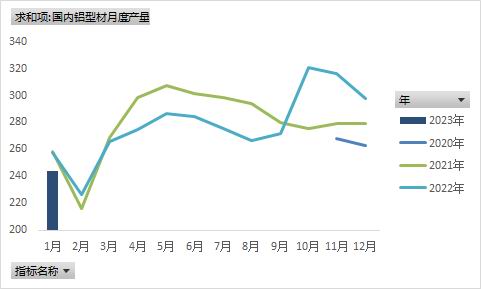

需求端:截止2月底鋁加工廠龍頭企業下游開工率回升至61.8%,環比增加0.3%個百分點。拆分來看,再生鋁合金企業開工率爲47.5%,鋁線纜企業開工率爲50.0%,原生鋁合金企業開工率爲56.2%,鋁型材企業開工率爲58.0%,鋁板帶企業開工率爲77.8%,鋁箔企業開工率爲81.1%,重要分項的下游企業開工均低於季節性同期,階段性需求成色不足是當前現狀。

圖表8 電解鋁社會庫存

數據來源:華安期貨投資諮詢部;WIND

圖表9 國內鋁材月度產量

數據來源:華安期貨投資諮詢部;WIND

華安點評:電解鋁社會庫存累庫季節性偏強,而同期下游企業開工率則成色不足,下游需求弱勢的逐步驗證也反饋在階段性走低的鋁價上,“驗證需求成色”便是整個二月鋁價運行的核心邏輯。

三、行情展望

當前滬鋁價格仍處於維持半年寬幅震盪區間內。滬鋁價格在經過春節前交易“經濟強復甦邏輯”,二月交易“實際需求驗證邏輯”後,截止月底鋁價又處於區間內相對低的位置。

目前宏觀上美聯儲加息週期邊際增強,國內經濟復甦強度仍處於論證期。基本面上供給擾動的暫且結束,累庫小幅超預期和中端消費的成色不足,都已經逐步被滬鋁定價,因此展望三月滬鋁行情,核心運行邏輯將回到“國內經濟復甦強度兌現與預期重塑”上,結合對經濟復甦強度預期偏弱判斷,因此預計3月內滬鋁價格將呈現倒V走勢,後期認爲底部有支撐的邏輯,來自於疫情結束後國內經濟格局中長期變化利多判斷。

套保操作策略:滬鋁震盪+正向市場有轉反向的預期。

庫存套保企業震盪上區間可以考慮將套保比例維持在60%以上,建議選擇2204合約進行套保

提供點價服務匹配被動套保類型企業,局面從樂觀變爲中性。考慮將低比例擇時加入到套保選擇中去。

華安期貨 鮑峯