大越期貨:PTA:需求恢復 供需去庫

第一部分 行情回顧及邏輯梳理

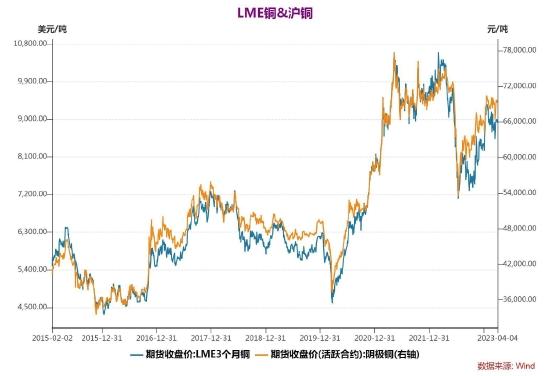

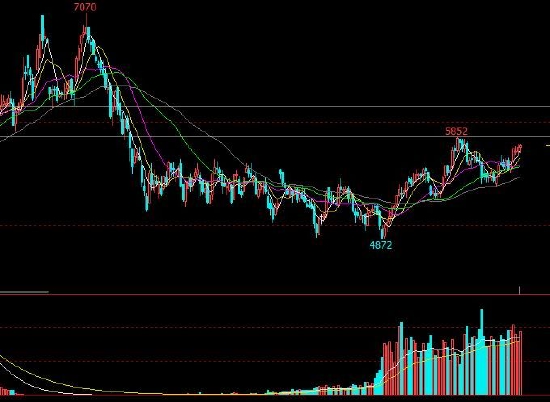

圖1:PTA指數

資料來源:文華財經 大越期貨整理

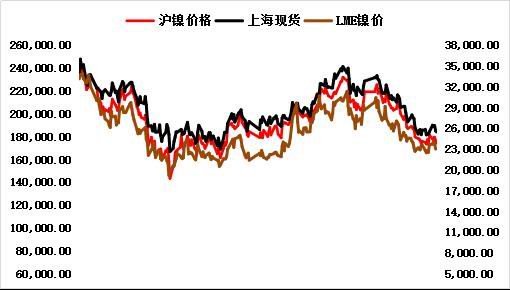

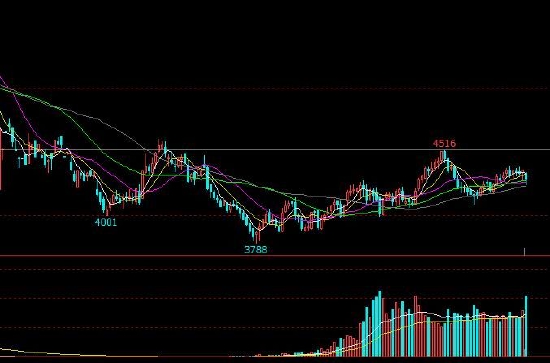

圖2:MEG指數

資料來源:文華財經 大越期貨整理

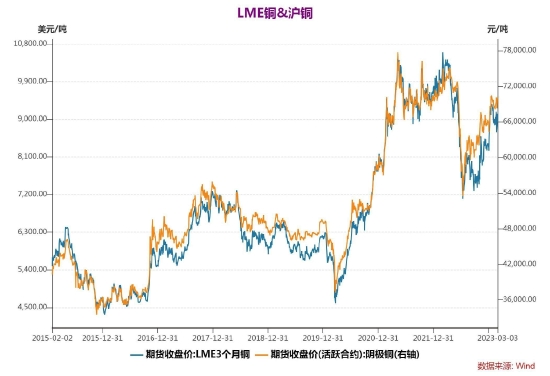

圖3:布倫特原油

資料來源:文華財經 大越期貨整理

回顧2月份聚酯原料端的行情,整體呈現“V”字走勢,春節期間,海內外商品行情相對平穩,但節後國內商品做多的氛圍明顯回落。從成本端油價來看,整體位於底部震盪區間,2月6日至2月13日出現了一輪明顯的反彈,從事件驅動來看,一方面俄羅斯宣佈3月起減產50萬桶/天;另一方面,土耳其發生兩次7.8級地震,短期對於輸油管造成影響。從宏觀角度來看,中國經濟復甦以及全球原油需求的樂觀預期也助推了油價,但是反彈過後又進入了連續的回調,仍舊受制於美聯儲加息以及衰退預期的搖擺。

全月,PTA指數下跌2.23%,乙二醇指數走平,乙二醇走勢明顯強於PTA,估值出現一定修復。

第二部分 基本面分析

一、供需數據

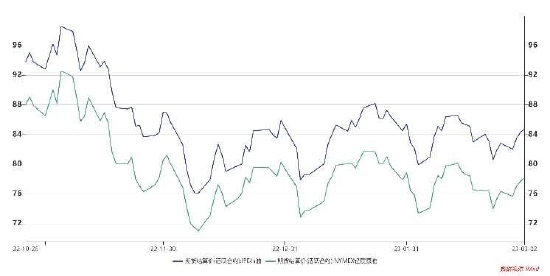

1、PX庫存自去年11月以來持續積累

圖4:PX月度供需平衡表

資料來源:CCF 大越期貨整理

從月度的供需平衡表來看,PX社會庫存自11月以來持續積累,受國外需求增加分流PX的影響,2022年全年PX進口量出現明顯減少,同時國內的產量環比也有明顯增加,進口依賴度下降至20年以來的新低,2022年PX裝置實際投產時間相較計劃普遍延後,因此今年國內供應預計仍會有不小的增量。

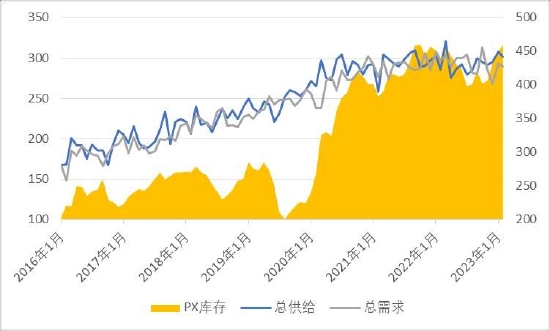

2、PTA產能繼續擴張,10月以來庫存明顯積累

圖5:PTA月度供需平衡表

資料來源:CCF 大越期貨整理

從月度的供需平衡表來看,PTA社會庫存的積累節奏基本上與PX是同步的,但是過去2022年全年PTA的產量增幅不及PX,主要還是受制於行業加工效益低迷,導致產能無法有效釋放。

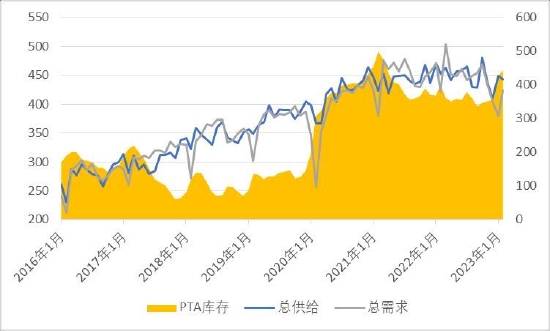

3、PTA產能繼續擴張,10月以來庫存明顯積累

圖6:MEG月度供需平衡表

資料來源:CCF 大越期貨整理

從月度的供需平衡表來看,MEG社會庫存同樣自11月以來快速積累,並且創下16年以來新高,但跟PTA相同的一點就是累庫更多地取決於需求端的疲軟,產量方面並未顯著高於歷年同期水平。國內乙二醇現金流長時間高位虧損令供應商減停產積極,而中國全年價格成爲全球窪地,這也對國際貨源起到分流作用,令其更多滿足印度及歐洲市場。

二、供需格局分析

1、國內PX供應回升,PXN價差迅速回落

圖7:石腦油裂解價差

資料來源:CCF 大越期貨整理

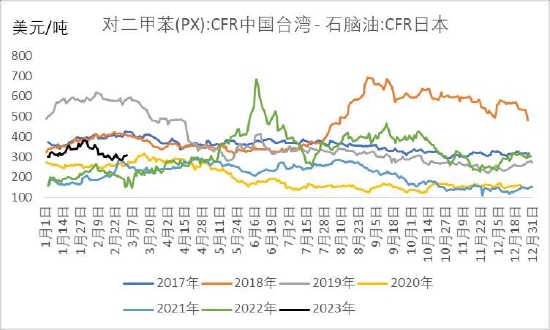

圖8:PX與石腦油價差

資料來源:CCF 大越期貨整理

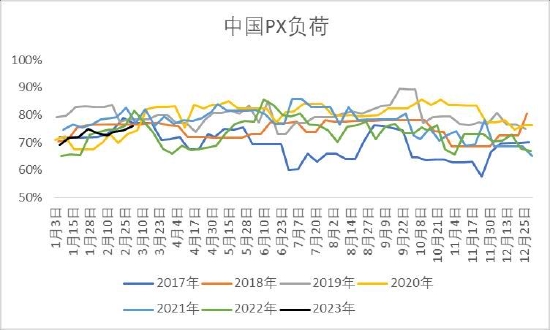

圖9:中國PX負荷

資料來源:CCF 大越期貨整理

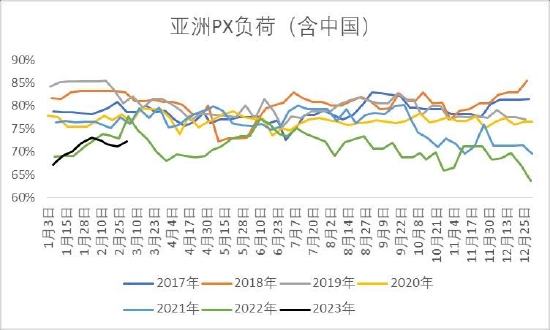

圖10:亞洲PX負荷

資料來源:CCF 大越期貨整理

PX上游石腦油價格走勢相對平穩,並且裂解價差相較去年出現了明顯的修復,這得益於汽油的堅挺,當然也反映了在油價回調的過程中,下游各個產業鏈利潤重新分配、重新修復的過程。石腦油到PX這個環節,近期兩者價差出現了大幅的回落,去年PX行業的效益十分景氣,佔據了聚酯產業鏈大部分的利潤,節後PXN的價差出現大幅回落,一方面,國內PX供應端存恢復預期,另一方面,下游PTA的供應出現了收縮,整個芳烴系的供應在變得逐漸寬鬆。

從周度的負荷來看,國內PX負荷緩慢上行,但亞洲地區偏低,表明國內供應相對充足,而海外供應緊張的局面。截至目前,盛虹煉化200萬噸裝置已在1月份投產,廣東石化260萬噸在2月份投產,這兩套大型裝置負荷起來之後會有比較可觀的產量輸出,同時中海油大榭石化160萬噸裝置計劃在4月份投產。但未來即將進入檢修季,目前來看4月份PX裝置檢修計劃較多,預計這對於短期的價格會有所支撐。

2、年後累庫告一段落,3月PTA將進入去庫階段

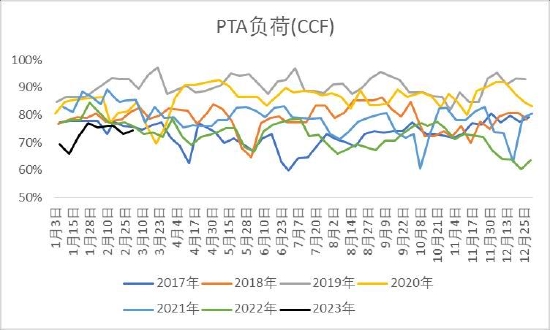

圖11:PTA負荷

資料來源:CCF 大越期貨整理

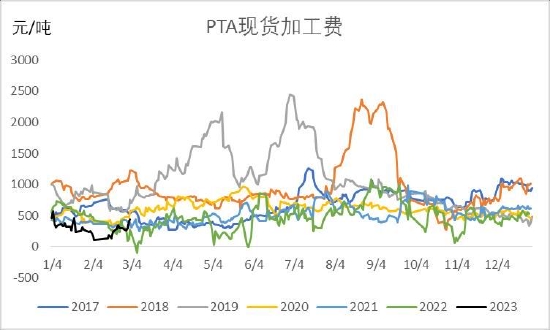

圖12:PTA現貨加工費

資料來源:CCF 大越期貨整理

春節過後,PTA的負荷出現了明顯回升,由於過節期間裝置開工不減但下游需求大幅缺位,社會庫存出現大幅積累。相較於往年不同,今年在疫情放開之後,社會返鄉過節氛圍濃厚,節後勞務到位率明顯不及歷年同期,對應到PTA的供需來看,供應快速恢復,但需求恢復滯後1個月左右,這1個月的累庫讓原本就脆弱的加工費雪上加霜,若考慮醋酸的價格,2月現買現做加工費最低點不足50元/噸,基本是全行業虧損。從歷史情況來看,每當加工費出現大幅壓縮的時間段都往往對應着裝置檢修的增加,從目前的已知的信息來看,二季度PTA裝置檢修非常密集,在下游提負的背景下,3月PTA供需將進入去庫階段。

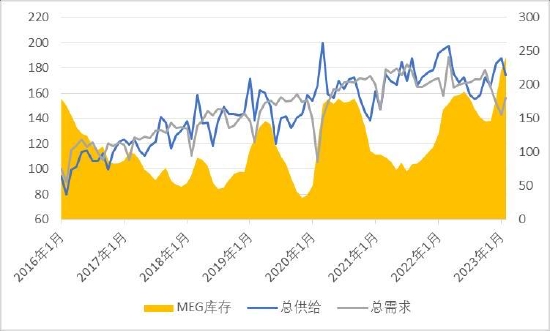

3、國內乙二醇供應低迷,但短期有所反覆

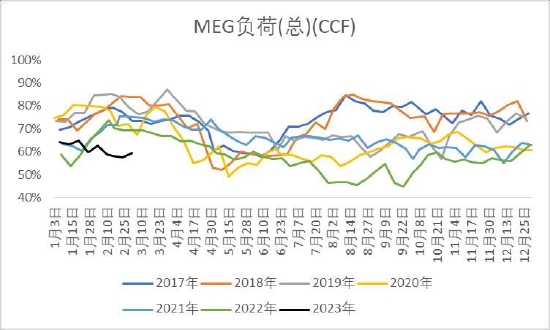

圖13:MEG總負荷(CCF)

資料來源:CCF 大越期貨整理

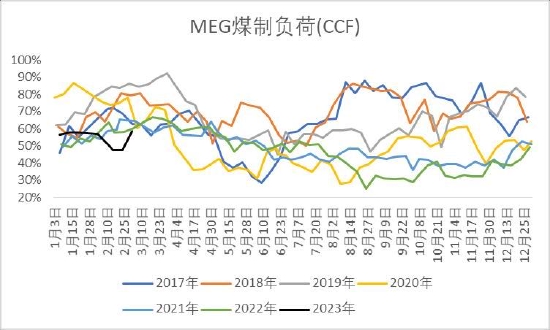

圖14:MEG煤制負荷

資料來源:CCF 大越期貨整理

當前乙二醇總負荷與煤制負荷都明顯處於歷年同期低位。但隨着價格持續反彈,各工藝路線利潤水平相較去年四季度已有大幅修復,供應擠出仍較爲緩慢,其中煤制方面開工率先回升,同時歐洲需求轉弱背景下,海外進口貨源迴流,短期來看供應將有所回升,整體去化幅度不及先前預期。

4、下游聚酯市場快速復甦,開工處於歷年同期高位

圖15:江浙織機開機率

資料來源:CCF 大越期貨整理

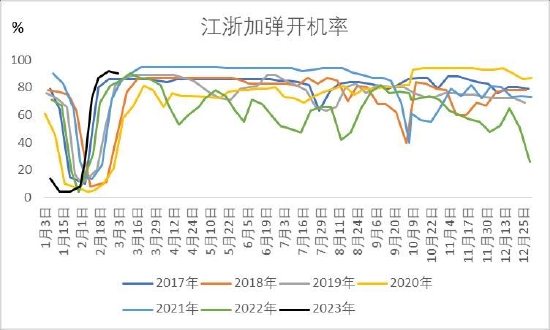

圖16:江浙加彈開機率

資料來源:CCF 大越期貨整理

從2月的數據來看,元宵節後聚酯及下游負荷大幅提升,從織造環節來看,江浙地區的開機率也類似聚酯負荷出現了超季節性的修復,目前下游各環節負荷已經提升至較高水平,滌絲產銷持續恢復,部分工廠節前原料備貨消化殆盡,剛需補庫需求釋放,滌絲工廠庫存高位去化,同時在全產業鏈回暖的背景下,投機性備貨也有一定跟緊。

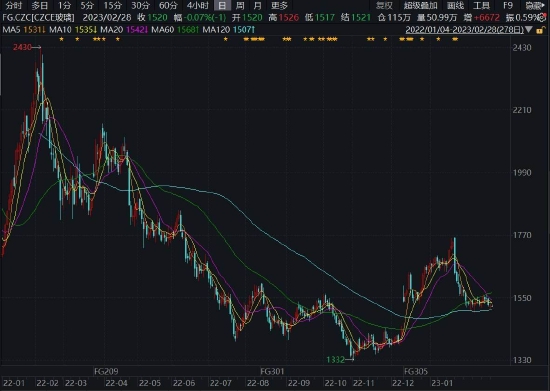

第三部分 期貨市場技術分析

圖17:TA2305

資料來源:文華財經 大越期貨整理

圖18:EG2305

資料來源:文華財經 大越期貨整理

從TA2305的日線來看,盤面持續上行,均線維持多頭排列,短期需要關注前高5850附近的阻力作用,若向上突破,上方阻力位上移至6150附近,此處正好是前期的頸線位置。

從EG2305的日線來看,盤面維持寬幅震盪爲主,趨勢性並不明顯,短期需要關注前高4500附近的阻力作用,下方4100附近是一個較強的支撐位。

第四部分 綜述

PTA方面,短期PX將進入檢修季,PTA部分裝置也會跟隨檢修,預計供應仍將維持低位,配合下游需求的快速修復,3月份PTA供需將進入去庫階段,後市需要重點關注加工費明顯修復後供應的迴歸情況,以及聚酯及下游高位負荷的持續性。

MEG方面,短期供應有所反覆,難以出清,去庫的核心因素在於下游需求,目前來看3-6月乙二醇供需仍會呈現連續去庫,只是幅度相較前期有所收窄,關注顯性庫存季節性去化的時間窗口,預計多體現在二季度,從絕對價格來看,乙二醇估值足夠低,中長期具備多配價值。

風險點:成本大幅波動、計劃外裝置變動、需求恢復不及預期

大越期貨 單鈞