大越期貨:高低硫強弱分化 絕對價格跟隨原油波動

第一部分 行情回顧及邏輯梳理

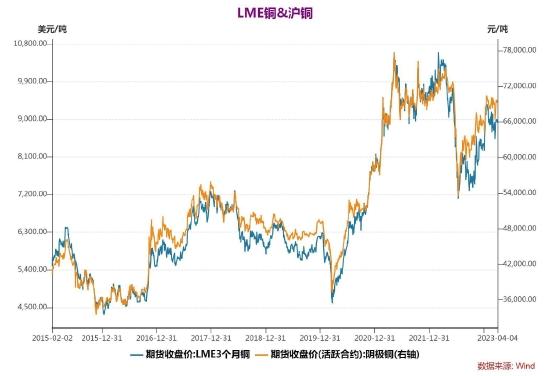

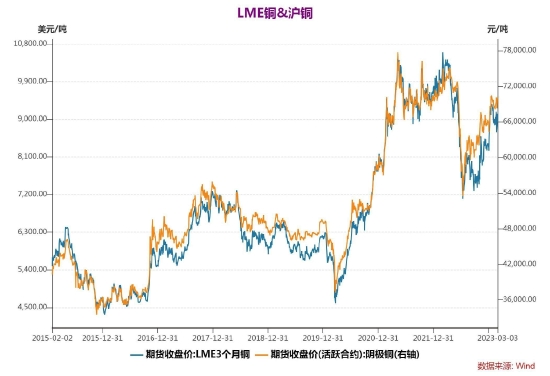

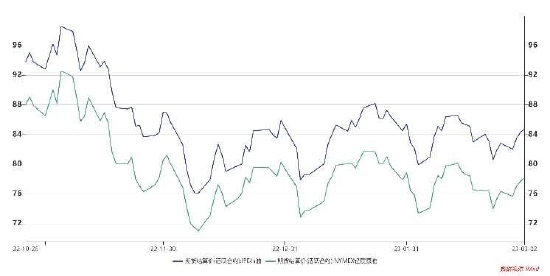

今年以來,高低硫燃料油價格走勢整體跟隨原油價格波動,原油價格持續在80美元/桶上下震盪,成本支撐相對明顯。但是在3月中旬,受海外美歐銀行業風險事件影響,市場對經濟衰退預期抬頭,避險情緒升溫,國際原油價格大幅度下挫,帶動能化板塊價格承壓下行,高低硫燃料油走勢轉空,特別是高硫燃油,此前的溫和上漲趨勢被打斷。

在對宏觀利空消息暫時鈍化之後,3月中下旬原油止跌回升,高低硫燃料油也跟隨原油價格止跌反彈。

圖1:原油及燃料油期貨走勢

資料來源:wind,大越期貨整理

第二部分 基本面格局:強弱分化,高硫走強、低硫趨弱

一、供給端:高硫供給壓力減輕,低硫供給穩中有增

(一)高硫燃油

1、全球原油生產重質化程度降低,高硫燃油產出整體下滑

高硫燃油是一種殘渣油,是被動產出的,重質原油的高硫產出大於輕質原油。隨着美國頁岩油的增產,從2017年以來,輕質原油的產出比例一直在增加。近期,OPEC堅持減產到年底,俄羅斯原油由於受到制裁和自身的減產,產量也在下滑,而另一方面,美國原油產量還是在平穩增加。

全球重質原油的生產比例預期持續下降,全球高硫產出也將延續下滑趨勢。

圖2:全球輕重油產出結構

資料來源:公開資料,大越期貨整理

圖3:歐佩克原油產量

資料來源:wind,大越期貨整理

2、俄羅斯高硫燃油產量和出口下滑,新加坡高硫供給壓力逐步減輕

(1)俄烏衝突改變全球高硫貿易流向,新加坡承受轉移進口壓力

去年美國停止進口俄羅斯的燃料油,隨後俄羅斯出口到中東燃料油增加約70萬噸/月,中東將這部分的燃料油出口至美國,來彌補缺口。歐洲制裁之後,俄羅斯至西北歐燃料油出口減量爲120萬噸/月,俄羅斯將這部分燃料油轉移出口至亞太,這是導致亞太地區高硫燃油供應過剩的最主要的原因。去年以來,中東因爲大煉化投產和增加成品油出口歐洲、美國等原因,中東至亞太高硫燃油減量爲80萬噸/月。

目前亞太地區高硫燃油真實的過剩水平約爲40萬噸/月,這是西方制裁俄羅斯之後的高硫貿易格局。

(2)後市演變

A:俄羅斯煉廠深加工程度提升,燃料油產量繼續下滑

相對美國和西歐的煉廠而言,俄羅斯的煉廠屬於粗放型,二次裝置的煉化水平低,而且本國產的烏拉爾原油屬於中重質原油,所以高硫的產出較高。

此前,俄羅斯爲了提升本國煉廠的競爭力和利潤,在2015年就開始加強其煉廠的加工深度,汽柴油特別是柴油的產量在穩步提升,而燃料油的產量在大幅下滑。

B:歐盟對俄羅斯成品油價格設置上限,燃料油利潤受壓制,產出下滑

目前歐洲對俄羅斯汽油、柴油、煤油等較貴產品設定每桶100美元的價格上限,對較便宜的石油產品如燃料油、石腦油等設定每桶45美元的價格上限。價格上限使得燃料油的煉製利潤更加走低,俄羅斯的煉廠將更多地轉向生產汽柴油,減少燃料油的產出,俄煉廠的深加工程度預計將進一步得到提升。

根據IEA預估,2023年獨聯體煉廠開工將由2022年的630萬桶/日下降至550萬桶/天,按照15%的燃料油出率計算,燃料油產量將由2022年的94.5萬桶/天(446萬噸/月)下降至82.5萬桶/天(389萬噸/月),降幅約爲13%。

今年俄羅斯燃料油日均出港量大幅下滑,遠低於去年同期水平和4年均值,2月份處於同期歷史最低位。其中,俄羅斯出口到亞洲的燃料油也從高位大幅下滑,較高點11萬噸每月已經下滑了27%左右到8萬噸每月。

由於俄羅斯高硫燃油的出口下滑,今年全球高硫燃油的出口量也在同步大幅下滑,高硫的供給在明顯的收縮。

從新加坡的高硫燃油進口數據來看,今年以來,新加坡高硫進口大幅下滑,淨進口量從高位回落。新加坡高硫市場結構在持續好轉,高硫裂解價差持續修復回升且預計還有較大的向上空間。

圖4:俄烏衝突後俄羅斯高硫燃料油物流變化

資料來源:公開資料,大越期貨整理

圖5:俄羅斯煉廠加工深度

資料來源:公開資料,大越期貨整理

圖6:獨聯體煉廠開工率

資料來源:公開資料,大越期貨整理

圖7:俄羅斯燃料油日均出港量

資料來源:wind,大越期貨整理

圖8:俄羅斯出口至亞洲燃料油

資料來源:公開資料,大越期貨整理

圖9:全球高硫燃油出口

資料來源:公開資料,大越期貨整理

圖10:新加坡高硫燃油進口

資料來源:公開資料,大越期貨整理

圖11:新加坡高硫380裂解價差

資料來源:wind,大越期貨整理

(二)低硫燃油

1、歐洲柴油緊張程度不及預期,對低硫生產抑制、分流作用大幅減弱

今年2月份,歐盟對俄羅斯成品油禁運實施,市場預期制裁將導致國際柴油特別是歐洲市場明顯收緊。但是實際情況來看,歐洲從中東和亞洲擴大柴油的進口,整體柴油的進口不降反升,歐洲柴油庫存甚至出現累積的情況,庫存目前遠高於去年同期和5年均值的水平,歐洲柴油裂解價差在今年從高位持續下滑。

低硫燃料油跟柴油的生產,存在直接的調油組分的競爭關係,大概有70%以上的低硫燃料油裏混有煉製柴油的組分。去年幾乎一整年,柴油的高利潤(高裂解價差),驅使煉廠將低硫燃料油的調和組分更多來增產柴油,導致低硫燃料油的資源短缺。但是從今年的情況來看,柴油對低硫的生產抑制和分流作用的大幅下降甚至不明顯。

今年前2個月,西方到新加坡的燃油套利船貨量呈現下滑趨勢,是因爲目前處於全球煉廠的春檢高峯期,整體燃油的產出較低。

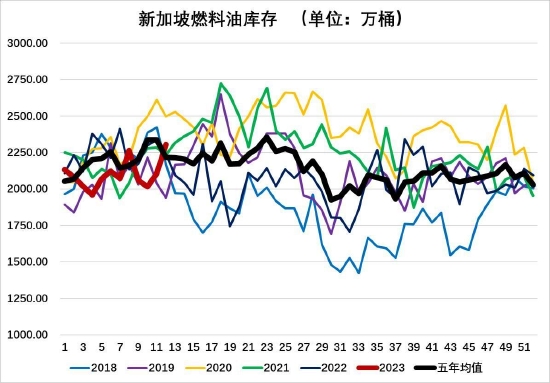

船貨到港量和歐洲煉廠開工率具有較高的關聯性。從季節性規律來看,4月份開始,隨着煉廠開工率的回升,預計西方的套利貨量將會企穩回升。從新加坡周度庫存來看,目前高低硫庫存(主要是低硫)已經企穩反彈至5年均值上方,說明新加坡低硫的供給已經在明顯增加。

圖12:歐洲柴油進口情況

資料來源:公開資料,大越期貨整理

圖13:歐洲柴油庫存

資料來源:公開資料,大越期貨整理

圖14:ICE柴油裂解價差

資料來源:wind,大越期貨整理

圖15:新加坡低硫燃料油裂解價差

資料來源:wind,大越期貨整理

圖16:新加坡燃料油船貨到港量

資料來源:公開資料,大越期貨整理

圖17:歐洲16國煉廠開工率

資料來源:wind,大越期貨整理

圖18:新加坡燃料油庫存

資料來源:wind,大越期貨整理

2、中東低硫新產能大幅投放,增加區域低硫供給

今年是中東大煉化投產的一年,目前已知有4套煉化裝置投產。其中位於科威特的Al-Zour煉廠的投產將給低硫燃料油市場帶來巨大的供應增量。該煉廠今年新增原油加工能力達到80萬桶/天,低硫燃料油收率如果達到25%,意味着有20萬桶/天的產能,大概是92萬噸/月的低硫產量。該裝置目前已經開始第一階段的運營,已經處於43%運營的狀態,後續加氫脫硫裝置有望在2-3季度逐步上線,產能完全釋放預計在今年4季度。

此外,沙特、阿曼和伊拉克的3家煉廠配套的脫硫裝置,在今年3、4季度產能都將完全釋放,今年下半年,中東地區低硫燃料油生產能力將顯著增加,將有效增加亞太地區的低硫供給。

圖19:中東煉廠投產時間

資料來源:公開資料,大越期貨整理

3、國產低硫產量、出口穩步提升,亞太低硫供給趨於寬鬆

經過幾年的產能投放與工藝路線調整,我國主營煉廠也具備較爲充裕的低硫燃料油生產能力。

2020年高低硫船用燃油切換之後,可以看到,我國國產的低硫產量處於穩步抬升的狀態,產需比從一開始的20%左右上升至目前的90%左右,已經接近自給自足的水平。去年3季度一度達到100%的自給率。

從出口來看,今年的第一批額度是800萬噸,較去年2022年第一批額度增加了150萬噸(23.08%)。配額的及時下放和煉廠配額使用率的穩步抬升,將有效保障國內保稅低硫燃油的正常生產和出口,也將會增加亞太區域整體的低硫供給水平。

圖20:中國低硫保稅船用燃油產需情況

資料來源:公開資料,大越期貨整理

圖21:2020-2022低硫燃料油出口配額使用率變化

資料來源:公開資料,大越期貨整理

圖22:低硫燃油出口配額

資料來源:公開資料,大越期貨整理

二、需求端:高硫需求向好,低硫需求低迷

(一)船用燃油需求:低硫船用油需求平穩偏弱,高硫替代需求剛性

1、低硫燃油

(1)新加坡船燃需求回落

從新加坡市場來看,2月份,由於抵港船隻量的減少和港口貨物集裝箱吞吐量的下降,特別是集裝箱的拖累,處於同期歷史最低位,新加坡船用燃料油銷售量379.43萬噸,同比下滑8.36%,回落至5年均值下方。其中,2月低硫船用燃料銷量爲193.85萬噸,也呈現同步回落趨勢。

圖23:新加坡:燃料油銷量

資料來源:wind,大越期貨整理

圖24:新加坡:船用燃料油銷售:LSFO380

資料來源:wind,大越期貨整理

圖25:新加坡:抵港船隻總噸位

資料來源:wind,大越期貨整理

圖26:新加坡港:集裝箱吞吐量

資料來源:wind,大越期貨整理

(2)預期:全球航運景氣度低迷,低硫船用油需求預期疲弱。

國際海運主要分爲三大板塊,幹散貨、集裝箱和油運。

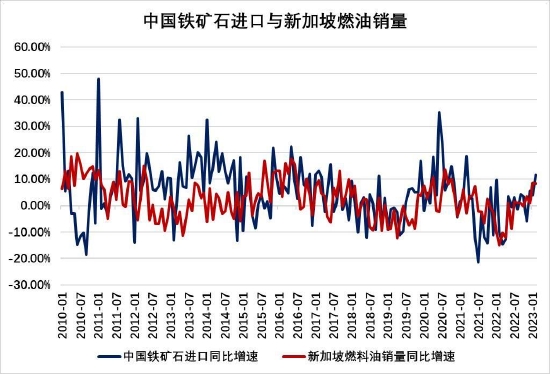

從幹散貨板塊來看,近期波羅的海乾散貨運指數氣溫回升,但是仍低於前兩年的同期水平。中國鐵礦石的進口增速和新加坡燃油銷售增速呈現高度正相關。近期BDI指數的回升,主要是去年下半年以來,金融支持地產政策逐步發力,2月房地產數據自底部回升,銷售、新開工同比增速雖然還是負增長,但是幅度已經收窄,竣工面積同比已經回到正增長,房地產資金開發資金來源同比也在改善。

但是短期來看,房企的資金問題仍然沒有得到明顯的改善,房地產數據的回暖持續性仍然存在較大的不確定性,市場預計下半年房地產可能會觸底回暖,幹散貨或將利好船燃的需求。

從集裝箱板塊來看,中國集裝箱出口運價指數延續下滑,持續創出新低。疫情放鬆之後,中國港口吞吐量有所回升,但是由於缺乏足夠的海外需求,集裝箱運價持續下跌。近期歐美市場金融風險爆發,瑞信事件銀行危機蔓延到歐洲,進一步催化了市場的避險情緒,歐美經濟體衰退預期抬頭,影響貿易和市場心態。目前全球集裝箱船的閒置運力又回升至歷史較高位置,集裝箱板塊預期表現低迷,對船用燃油需求疲弱。

最後再看油運板塊,三大板塊中,只有油運板塊表現尚可。油輪航運需求由於西方對俄羅斯的制裁,全球油品貿易格局發生變化,運輸航距被拉長,導致油運板塊的相對強勢。成品油運輸指數自2月初,歐盟制裁開始反彈,而原油運輸指數自2月中旬開始也逐漸反彈上行。

圖27:BDI指數

資料來源:wind,大越期貨整理

圖28:中國鐵礦石進口與新加坡燃油銷量

資料來源:wind,大越期貨整理

圖29:中國集裝箱運價指數

資料來源:公開資料,大越期貨整理

圖30:全球集裝箱閒置運力情況

資料來源:公開資料,大越期貨整理

圖31:原油運輸指數

資料來源:wind,大越期貨整理

圖32:成品油運輸指數

資料來源:wind,大越期貨整理

2、高硫燃油:高低硫價差回落,短期替代需求剛性

當前高低硫的價差延續收斂,理論上講,高硫對低硫在船用油這塊的替代需求也將逐步下滑。但是高硫的替代需求存在短期的剛性。去年二季度高低硫價差大幅拉昇,安裝脫硫塔船舶數量的不斷增加。安裝有脫硫塔的船隻使用高硫燃油具有很高的粘性,一旦安裝都會長時間使用,以覆蓋掉安裝的成本。

去年下半年開始,高低硫價差持續收窄,但是高硫船用需求依然平穩小幅上漲。新加坡高硫船用燃油消費佔比小幅平穩回升。隨着船舶脫硫塔安裝存量的逐漸增加,預計短時期內,高硫船燃的替代性剛需將繼續延續。

圖33:新加坡燃料油價差

資料來源:wind,大越期貨整理

圖34:新加坡:船用燃料油銷售:MFO380

資料來源:wind,大越期貨整理

圖35:脫硫塔安裝+訂單數量

資料來源:公開資料,大越期貨整理

圖36:新加坡船用燃料油消費結構

資料來源:wind,大越期貨整理

(二)發電需求:高低硫發電淡旺季錯配,高硫迎來旺季,低硫步入淡季

1、低硫燃油:需求步入淡季

亞太地區低硫燃油的發電需求主要是日本、韓國在冬季的發電取暖需求。

以日本爲例,低硫發電季節性特徵非常明顯,每年的2、3季度,是需求的淡季,每年的1季度和4季度,是冬季發電需求的旺季。目前即將進入4月份,日、韓的低硫發電需求將步入淡季。

2、高硫燃油:需求迎來旺季

亞太地區,中東和南亞是採購高硫燃油發電的主要區域,夏季是他們採購燃油進行發電的旺季,冬季是傳統淡季。

從沙特燃料油需求表現來看,季節性特徵十分明顯,每年的2、3季度甚至到10月,是採購高硫燃油發電的旺季。每年的10月份之後到3月份,是冬季發電需求的淡季。再來看南亞三國,印度、孟加拉和巴基斯坦。2、3季度也是採購高硫燃油進口的發電旺季。

當前,除了季節性的支撐,還有經濟性的支撐。俄烏衝突導致高硫燃油裂解價差暴跌,高硫燃油較原油、天然氣發電經濟性更加凸顯。今年儘管天然氣價格、原油價格大跌,但當前高硫燃油較兩者仍有性價比,因此夏季高硫燃油的發電需求仍有較強的支撐。

圖37:日本:燃料油需求量

資料來源:wind,大越期貨整理

圖38:沙特:燃料油需求量

資料來源:wind,大越期貨整理

圖39:南亞三國高硫進口量

資料來源:公開資料,大越期貨整理

3、煉廠進料需求:美國和中國煉廠對高硫燃油保持旺盛的進料需求

煉廠的進料需求,主要看下美國和國內的情況。

美國本土原油品質主要是輕油,而且美國煉廠裝置深加工能力相對較高,需要採購高硫組分的原油或者燃油進行調和油品。當前美國煉廠處於春季檢修高峯期,煉廠開工率下滑,但是按照季節性規律,3、4月份開工會企穩回升,而且目前高硫燃油的經濟性依然存在,預計美國煉廠對高硫燃油的需求將保持旺盛。

再來看國內的情況。根據機構調研得知,由於我國實行原油進口配額制度,地方煉廠無法獲得足夠的原油作爲煉油原料,只能被動地使用渣油或直餾油作爲替代原料,刺激了國內煉廠對高硫燃油的進料需求。

從目前的煉油利潤數據來看,原油價格經過了2022年下半年的連續回撤後,國內煉廠目前無論是原油還是成品油的煉油利潤普遍有所好轉,支撐煉廠積極開工。由於煉廠的高開工,也帶動了今年燃料油進口的大幅增加,高硫燃料油作爲二次原料的進料需求相對較好。

圖40:美國:殘渣燃料油進口量

資料來源:wind,大越期貨整理

圖41:美國煉廠開工率

資料來源:wind,大越期貨整理

圖42:中國煉廠煉油利潤

資料來源:鋼聯,大越期貨整理

圖43:中國燃料油進口數量

資料來源:鋼聯,大越期貨整理

第三部分 期貨市場表現分析

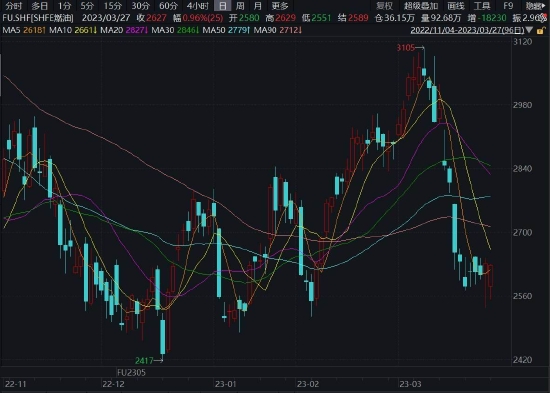

一、高低硫盤面分析

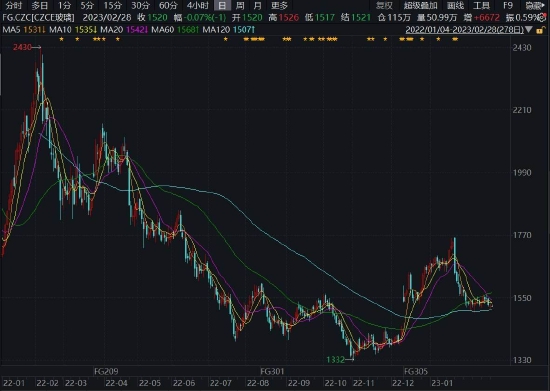

從高低硫燃料油的期貨盤面來看,目前兩個品種上方均線都壓力重重,均線都呈現空頭排列的態勢。比較來看的話,高硫受到的壓力更加明顯:低硫目前至少還可以摸到5日、10日均線,但是高硫的價格都在在均線之下運行。

圖44:FU主力基差季節性

資料來源:wind,大越期貨整理

圖45:LU主力基差季節性

資料來源:wind,大越期貨整理

二、高低硫基差、價差分析

目前高硫的基差在所有品種中偏離率算是偏小的。高硫基差今年整體運行在5年均值附近,近期隨着期貨盤面的超跌,基差有所拉大;低硫整體的偏離程度略大於高硫。整體來看,兩個品種目前基差都運行在合理區間。

目前高低硫價差延續去年下半年以來的下行收斂趨勢。今年以來,受到高硫基本面的走強預期,整體價差仍然處於收斂修復當中,此前高低硫主力合約價差一度跌破1000,接近去年同期的水平。

如果俄羅斯高硫供給壓力持續減弱,俄烏衝突導致的高硫供給過剩局面明顯改觀,預計LU-FU基差仍有向下的修復空間。在衝突之前的,2021年一年價差在500-1000之間波動,均值在700-750附近,目前價差1100元,預計仍有下行修復的空間。

圖46:FU主力基差季節性

資料來源:wind,大越期貨整理

圖47:LU主力基差季節性

資料來源:wind,大越期貨整理

圖48:期貨價差:LU-FU

資料來源:wind,大越期貨整理

圖49:新加坡硫燃油價差:低硫-高硫

資料來源:wind,大越期貨整理

三、主力持倉分析

目前高硫燃油跟蹤的七大席位分別是永安、五礦、國泰君安、海證、銀河、國貿和東海期貨。從多空的持倉絕對量來看,2個淨多累計1900手,4個淨空累計74551手,多頭持倉量不到空頭的3%,空頭力量絕對碾壓多頭。

從各個席位的持倉變化來看,近一個月以來,空頭總的持倉量是在大幅增加的。淨空的持倉,從2月27日的26340手到上週五的74551手,增幅高達183.03%;但是3月下旬以來,整體空頭力量也在減弱。淨多持倉,從2月27日的8040手到上週五的1900手,降幅爲76.37%。總的來說,高硫多空的力量都在消退,但是空頭仍然佔據絕對優勢。

目前低硫燃油的七個席位是永安、國君、銀河、華泰、天富、中泰和方正中期。從總量來看,3個淨多席位累計7436手,2個淨空席位累計6803手,多頭力量略勝空頭,整體表現勢均力敵。從多空各自的持倉變化來看,淨空方面,一個月來,空頭持倉是在下滑的,從2月27日的12799手到3月24日的6803手,降幅46.85%。淨多方面,力量比較弱小,華泰持倉多空不穩定,方正的淨多量在下滑,只有永安的淨多表現比較強勁。

圖50:高硫燃油持倉

資料來源:大越期貨

圖51:席位持倉變化

資料來源:大越期貨

圖52:低硫燃油持倉

資料來源:大越期貨

圖53:席位持倉變化

資料來源:大越期貨

第四部分 綜述及操作策略

一、分析綜述

基本面格局:強弱分化,高硫走強、低硫趨弱

1、供給:西方制裁、利潤壓縮,俄羅斯高硫燃油出口預期下滑,對新加坡的供給壓力將減輕;中東新增產能大幅投產疊加國產低硫擴大出口,亞太低硫供給趨於寬鬆。

2、需求:全球航運景氣低迷,低硫船用油消費平穩偏弱;高低硫發電淡旺季錯配,高硫迎來發電旺季而低硫將步入淡季;美國和中國煉廠對高硫燃油的進料需求保持旺盛。

3、庫存:西方低硫套利船貨量預計平穩增加,新加坡燃料油庫存企穩反彈。

二、操作策略

1、行情預判:

近期市場宏觀情緒偏弱,成本端原油大幅下行,預計高低硫燃油絕對價格跟隨原油波動;由於高低硫基本面的分化預期,預計高低硫價差(LU-FU價差)仍將繼續收斂修復。

2、風險提示:

俄羅斯煉廠開工率持穩,高硫出口降幅不明顯;歐洲柴油供給再度緊張,衝擊低硫生產。

大越期貨 金澤彬