長安期貨:終端需求仍顯疲軟 聚烯烴承壓依舊

一、行情走勢回顧:需求不及預期&外圍金融風險,聚烯烴價格承壓回落

圖1:PP主力合約走勢 單位:元/噸

資料來源:文華財經,長安期貨

圖2:LLDPE主力合約走勢 單位:元/噸

資料來源:文華財經,長安期貨

圖3:拉絲聚丙烯浙江完稅自提價基差 單位:元/噸

資料來源:WIND,長安期貨

圖4:LLDPE江蘇完稅自提價基差 單位:元/噸

資料來源:WIND,長安期貨

3月聚烯烴期貨盤面延續了2月下旬的弱勢,月初即開始不斷下跌,這其中有兩部分原因,一是需求端恢復速度遠遠落後於往年同期,二是3月初美國硅谷銀行倒閉及瑞士信貸自爆財務漏洞後引發的全球風險資產拋售潮,除黃金等避險資產之外的其餘品種幾乎無一倖免,PP主力05合約最低跌破7446元/噸,LLDPE主力05合約最低7931元/噸。3月下旬,隨着市場避險情緒的逐步緩和,加之供給端利多消息影響下原油價格反彈,聚烯烴跟隨上行。截至3月31日,PP主力05合約月線收跌177或2.25%,LLDPE主力05合約月線收跌127或1.53%。現貨價格走勢表現趨同,但下旬反彈力度較期貨盤面偏弱,PP當月國內主流成交價格在7550-8050元/噸之間波動,LLDPE價格8140-8400元/噸之間波動,下游多維持剛需採購,整體成交氛圍一般。

二、供給:裝置產能不斷擴張,供給壓力依舊存在

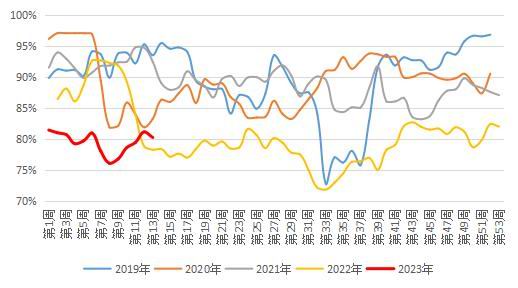

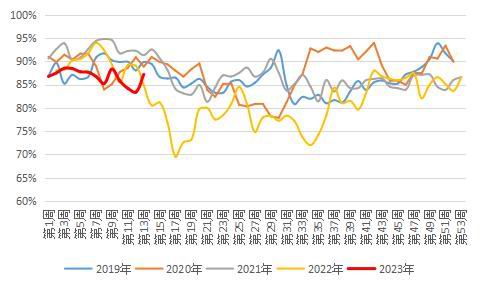

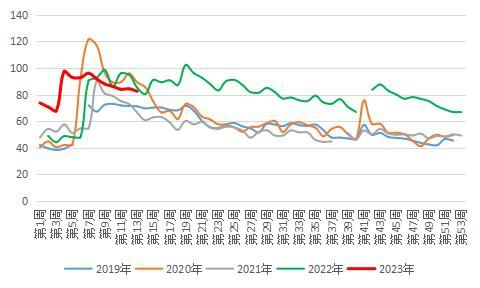

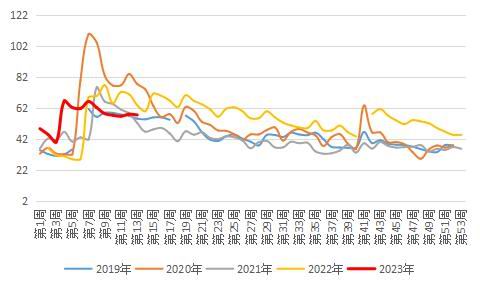

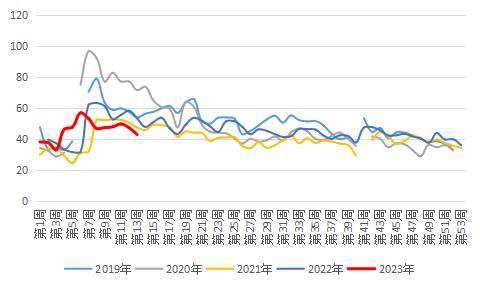

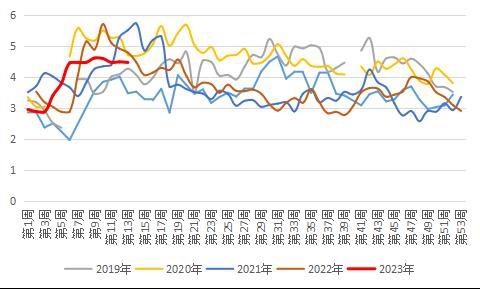

3月聚烯烴開工率走勢分化,PP裝置開工率一路上行,PE則先抑後揚。據隆衆資訊統計數據,3月PP裝置開工率由月初的76.77%升至月末的80.23%,上漲3.46個百分點,PE裝置開工率由月初的85.77%略升至月末的85.91%,環比基本持平。3月聚烯烴前期檢修裝置陸續迴歸,加之新投產的中石化廣東、中石化海南、山東京博PP裝置,勁海化工PE裝置產出,因此供給端均有不同程度上行。裝置開工率雖有增加但仍處同期低位,產量的絕對增加則意味着供給端壓力從來沒有真正緩解,近年來聚烯烴裝置的集中投放,使得產能基數變大,因此即使裝置開工率遠低於往年同期,但是聚烯烴產量卻並無縮水,從近期新增產能及計劃產能來看,聚烯烴產能仍處於擴張區間,因此中長期來看,供給端壓力不減。

圖5:PP裝置周度開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖6:PP裝置周度產量 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖7:PE裝置周度開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖8:PE裝置周度產量 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖9:PP月累計產量 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖10:PE月累計產量 單位:萬噸

資料來源:鋼聯數據,長安期貨

4月春檢計劃增多,從目前收集到的停車情況看,除長期停車裝置外,4月將有多套裝置進行檢修,且部分裝置將檢修至5月中旬重啓,因此中期來看,供給端的壓力將得到一定程度緩解,但仍需考慮供需動態平衡關係。

三、需求:表現仍舊偏弱

國家統計局公佈的數據,3月製造業PMI錄得51.9,前值爲52.6,服務業PMI錄得56.9,前值爲55.6。製造業和非製造業PMI指數均處於榮枯線以上,顯示經濟復甦得到進一步確認,但是製造業PMI環比回落,亦說明製造業擴張速度有所放緩。分項數據來看,生產指數爲54.6%,前值56.7%,新訂單指數爲53.6%,前值54.1%,新出口訂單指數爲50.4%,前值52.4%,生產指數回落2.1,新訂單指數及新出口清單分別回落0.5和2.0,生產數據較需求數據回落更爲明顯,但從絕對值看,生產指數仍高於需求指數,另外出口訂單數據指數降幅較爲明顯,顯示外圍經濟衰退對我國出口形成了一定影響。

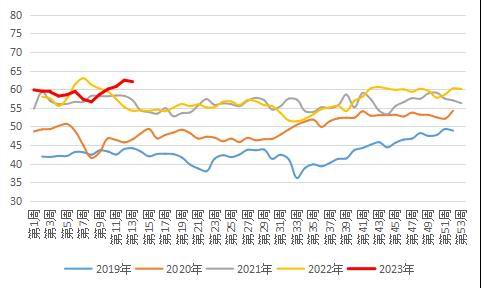

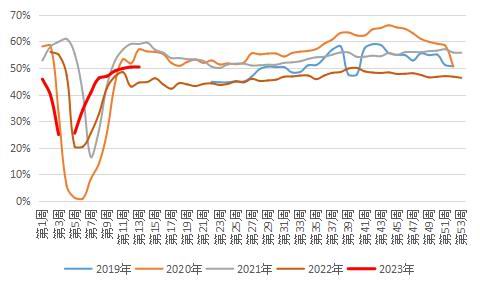

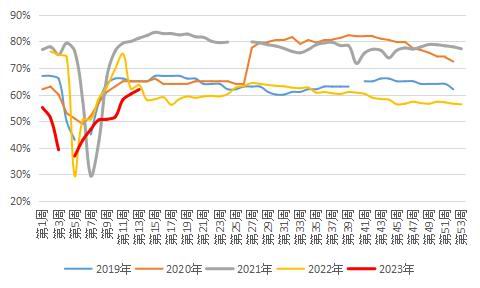

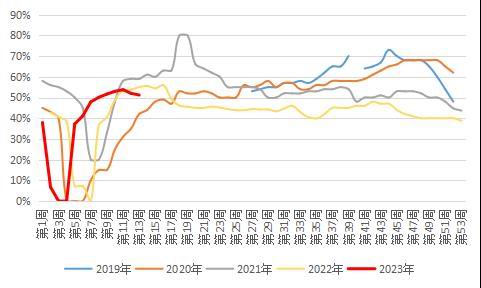

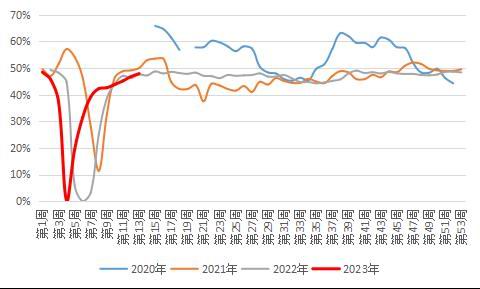

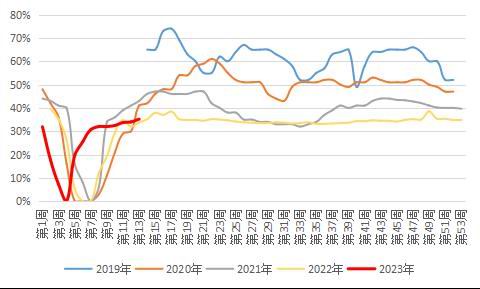

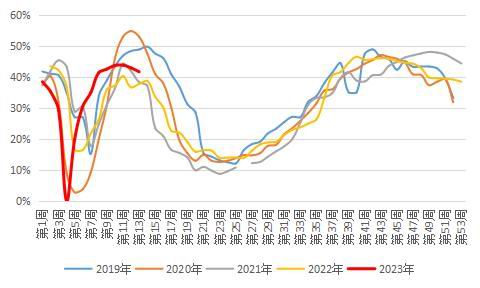

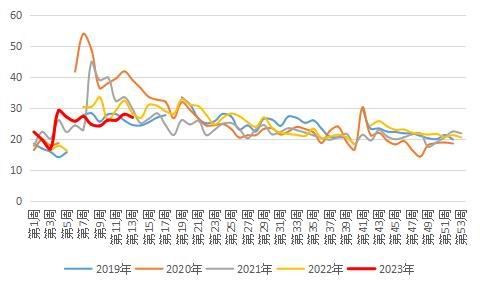

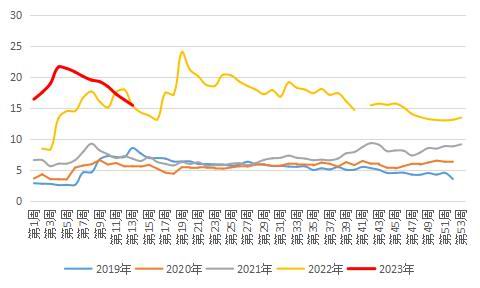

回到聚烯烴產業面看,目前下游需求仍顯疲軟。截至3月31日當週,PP下游平均開工率48.25%,環比2月底上漲0.93個百分點,同比回落2.78個百分點,低於2020年及2021年同期10個百分點左右,PE下游平均開工率50.36%,環比2月底上漲3.45個百分點,同比上漲5.43個百分點,但落後於2020年及2021年9個百分點。與同期數據相比,今年聚烯烴下游製品行業開工率情況始終不及預期。數據來看,PP注塑、BOPP整體開工率有所上行,管材及無紡布開工率下跌,PE各下游則均有不同程度上漲,同時我們也注意到,三月中下旬下游製品開工率均有所回落,理論來說,3-4月爲年內第一個消費旺季,需求端理應持續上行,那麼在此階段下游開工率回落就說明目前需求要弱於預期,從訂單情況來看,目前企業生產主要以歷史訂單爲主,新訂單跟進不足,這也導致下游對原料採購積極性不高,需求端疲軟也是3月盤面持續下挫的原因之一。

3月的表現尚且如此,4月的需求料難有所起色。內需方面或以維穩爲主,PP方面無紡布隨着疫情防控政策的調整以及口罩佩戴需求的降低料將繼續下行,PE農膜亦將步入需求旺季尾聲,製品需求大幅上行概率不大。出口方面,從近期公佈的宏觀數據來看,歐美經濟放緩的跡象愈發明顯,對於國內製品出口也將起到一定抑制作用。

圖11:PP下游平均開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖12:PE下游平均開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖13:PP注塑裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖14:PP管材裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖15:PP無紡布裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖16:BOPP裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖17:塑編裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖18:PE包裝膜裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖19:PE中空裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖20:PE管材裝置開工率 單位:%

資料來源:鋼聯數據,長安期貨

圖21:農膜開工率 單位:%

資料來源:鋼聯數據,長安期貨

四、庫存:去庫稍顯緩慢

圖22:PP期末總庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖23:PP兩油庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖24:PP貿易商庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖25:PP港口庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖26:PE生產企業庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

圖27:PE貿易商庫存 單位:萬噸

資料來源:鋼聯數據,長安期貨

截至3月31日當週,PP期末庫存82.46萬噸,環比2月下降5.45萬噸,同比下滑2.75萬噸,PE生產企業庫存42.83萬噸,環比下降4.42萬噸,同比下降13.75萬噸。旺季去庫速度稍顯緩慢,新裝置投產及下游採購意願偏低導致裝置庫存難下。

五、成本:難有提振

圖28:PP、LLDPE與動力煤港口價走勢 單位:元/噸

資料來源:WIND,鋼聯數據,長安期貨

圖29:PP、LLDPE與原油主力合約走勢 單位:元(美元)/噸

資料來源:WIND,長安期貨

圖30:PP裝置稅後毛利 單位:元/噸

資料來源:鋼聯數據,長安期貨

圖31:PE裝置稅後毛利 單位:元/噸

資料來源:鋼聯數據,長安期貨

3月來自成本端的擾動表現相對強勢,首先國際油價深V反轉,月初原油大幅下挫,但與其供需面關係不大,更多來自於美國硅谷銀行破產及瑞士瑞信銀行自爆財務危機後帶來的風險資產拋售,WTI原油一度下破65美元/桶,原油下跌帶動能化板塊集體下行,這也是前述需求不振之外,聚烯烴價格大幅下挫的另一個原因。3月下旬隨着避險情緒的逐漸緩和,原油價格有所反彈,這期間俄羅斯表示將延長減產時間及美國宣佈不急於補充戰略原油庫存等多空兩面消息刺激,原油逐步回升至前期75美元/桶水平,4月初OPEC多個成員國相繼宣佈減產以應對油價下跌,涉及產能166萬桶/日,此舉大幅推升國際原油價格,WTI主力合約再度站上80美元/桶,但需要注意的是,本次國際油價的暴漲並未對聚烯烴甚至整個化工帶來過多提振,具體表現爲在原油大漲6%以上時,聚烯烴盤面僅高開,隨後快速回落,延續了前期的弱勢運行,跟跌不跟漲顯示目前供需矛盾仍然突出。近期公佈的宏觀數據顯示,美國就業市場降溫明顯,那麼將帶來兩方面的影響,一是美聯儲將放寬利率政策,那麼將對原油市場帶來一定利好,另一方面經濟數據背後暗含的經濟放緩意味着未來原油需求的下滑,暫以震盪運行預估4月國際油價走勢,仍需進一步數據確認。

動力煤3月整體維持震盪。在兩輪衝高未果後,3月中下旬煤價始終處於震盪運行行情,坑口成交轉弱,部分煤礦調降煤價以刺激拉運,港口成交則十分僵持,貿易商挺價,下游牴觸,雙方均不讓步,港口成交清淡。需求方面來看,3月中旬除東北地區外的其他北方地區供暖季結束,電廠日耗降低,用煤淡季到來,同時部分電廠停機檢修,進一步削弱電煤需求,非電方面同樣沒有明顯起色,化工方面企業面臨春檢,能釋放的需求量有限,建材方面,中西部水泥生產企業計劃延長停窯時間至4月底以應對熟料庫存大的問題。供給端同樣有利空消息出現,山西省召開煤炭增產保供動員部署會議,榆林將陸續放開明盤煤礦(涉及採煤沉陷區治理、煤層火燒區的綜合治理項目),意味着產能有可能進一步釋放,4月雖有大秦線檢修的利多因素驅動,在需求遲遲不見有效提振的前提下,預計煤價難有上行。

六、結論:終端需求恢復緩慢,聚烯烴上行承壓

3月聚烯烴盤面整體偏弱運行,其中PP表現依舊更爲弱勢。從供需面看,3月前期檢修裝置重啓及新裝置投產影響下開工率有所上行,產量繼續維持高位,而在4月,隨着春檢裝置的增多,供給端壓力短期內將得到一定程度的緩解。需求端整個3月並未出現明顯改善,消費端旺季不旺,下游製品開工率較往年同期有較明顯的差距,3月尚且如此,對於4月的預期未免就要下調,加上部分下游步入旺季尾聲,預計需求改善幅度會較爲有限。成本端依舊是重要影響因素,但主要體現在需求弱勢後的雪上加霜,目前原油供給端收縮的利多逐步落地,接下來要關注的是美國宏觀數據是否能夠抑制或扭轉美聯儲加息的節奏,煤炭市場仍將弱勢運行,雖有大秦線檢修等利多因素存在,電煤需求淡季加之非電需求疲軟將繼續壓制煤價。

整體看決定4月聚烯烴走勢的決定因素仍在於需求,不論是實際需求還是消費信心都將影響盤面走勢,與之相比,供給、成本邊際改善帶動效果或有限,預計聚烯烴仍將承壓運行,PP2309合約第一壓力位7700元/噸,LLDPE2309合約第一壓力位8200元/噸。僅供參考。

長安期貨 馬舍瑞夫 張晨